Agosto de 2025: El camino hacia una regulación clara

- La definición normativa de los activos digitales en EE. UU. ha tardado en llegar y, aunque el proceso sigue su curso, los legisladores han avanzado de manera significativa este año.

- El impulso regulatorio probablemente ha impulsado el rendimiento superior de Ether. Ethereum domina el sector de las finanzas en blockchain y, por tanto, puede verse especialmente beneficiado si la claridad normativa fomenta una mayor adopción de stablecoins, activos tokenizados o aplicaciones de finanzas descentralizadas.

- Las tesorerías de activos digitales (DATs), es decir, empresas cotizadas que mantienen criptomonedas en su balance, se han multiplicado en los últimos meses, aunque la demanda inversora parece estar alcanzando un punto de saturación. Las primas de valoración de los mayores proyectos se están reduciendo.

- El precio de Bitcoin marcó un nuevo máximo histórico en torno a 125 000 $, aunque cerró el mes a la baja. Pese a quedar en un segundo plano respecto a otras cuestiones en agosto, el debate sobre la independencia de la Reserva Federal actuó como recordatorio clave del motivo por el que tantos inversores apuestan por Bitcoin.

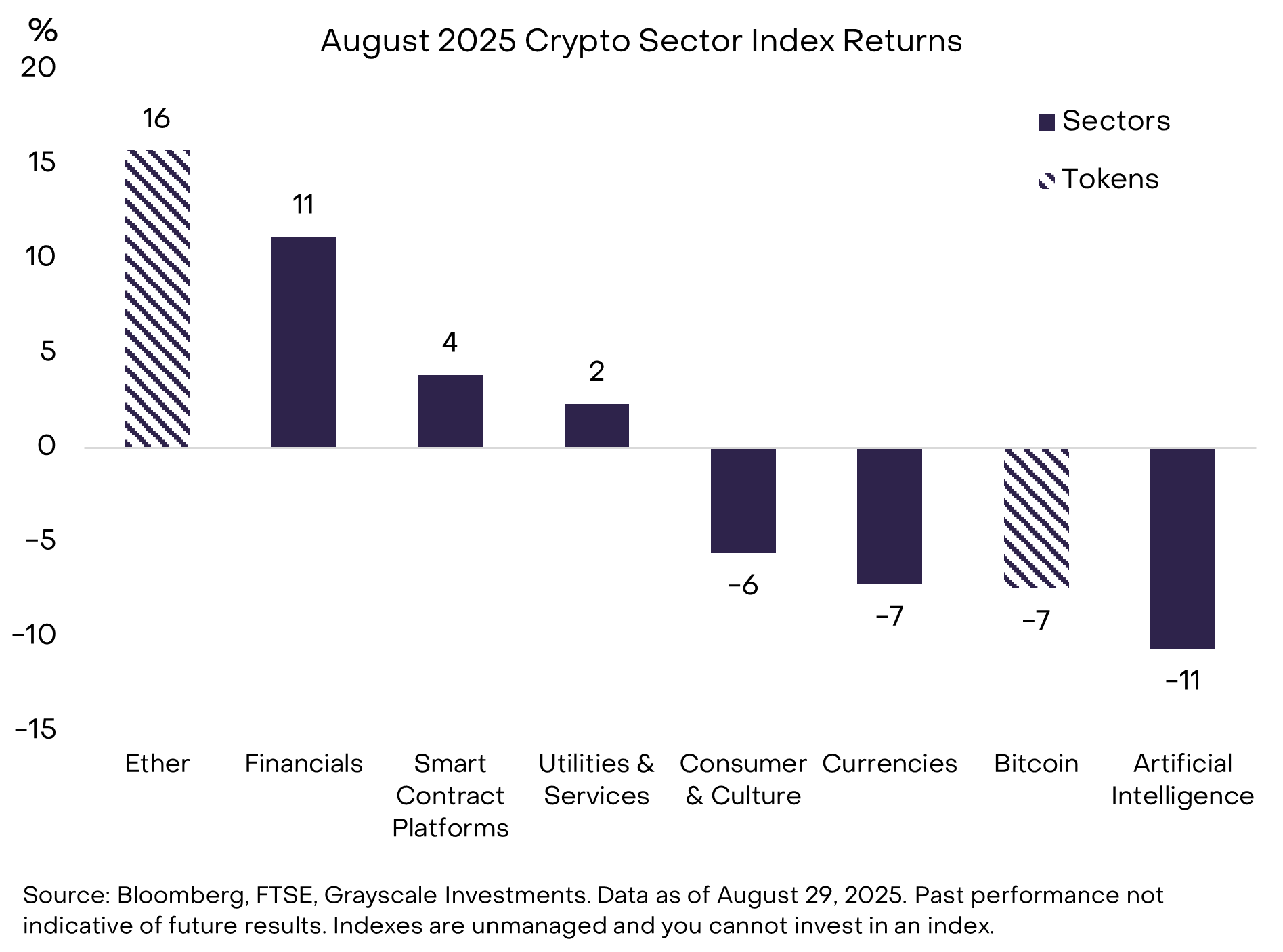

La capitalización total del mercado cripto se mantuvo estable, alrededor de los 4 billones de dólares en agosto de 2025, si bien bajo la superficie se produjeron movimientos relevantes entre segmentos. El universo de activos cripto abarca una amplia variedad de tecnologías software y motores fundamentales. Por eso, la valoración de los tokens no siempre evoluciona al unísono.

Mientras que Bitcoin cayó en agosto, Ether subió un 16 %.[1] La segunda blockchain pública por capitalización pareció beneficiarse del interés inversor en cambios regulatorios, que podrían impulsar la adopción de stablecoins, activos tokenizados y aplicaciones de finanzas descentralizadas, todas ellas áreas de liderazgo actual de Ethereum.

El Gráfico 1 ilustra los movimientos sectoriales de agosto usando nuestra metodología Crypto Sectors, una taxonomía rigurosa de activos digitales y conjunto de índices desarrollados junto a FTSE/Russell. Los índices de Currencies, Consumer & Culture y Artificial Intelligence (AI) Crypto Sector cayeron ligeramente en términos mensuales. La debilidad del sector AI Crypto reflejó la menor rentabilidad de las tecnológicas de IA en bolsa. Por su parte, los índices de Financials, Smart Contract Platforms y Utilities & Services repuntaron en el mes. Pese a retroceder respecto al mes previo, Bitcoin alcanzó un nuevo máximo histórico sobre 125 000 $ a mediados de agosto; Ether también tocó un máximo histórico, justo por debajo de los 5 000 $.[2]

Gráfico 1: Rotaciones relevantes entre Crypto Sectors en agosto

Ley GENIUS y perspectivas

En nuestra opinión, el rendimiento reciente de Ethereum se explica por sus sólidos fundamentales, especialmente la mejora de la seguridad jurídica para activos digitales y blockchain en Estados Unidos. Probablemente, el mayor hito normativo de este año ha sido la aprobación de la GENIUS Act en julio. Esta norma establece un marco integral para los stablecoins de pago en el mercado estadounidense (para más información, consulta Stablecoins and the Future of Payments). Ethereum es la cadena líder para stablecoins —por volumen y saldo— y la aprobación de la GENIUS Act llevó a Ether a subir cerca de un 50 % en julio.[3] Estas mismas claves también impulsaron a Ether en agosto.

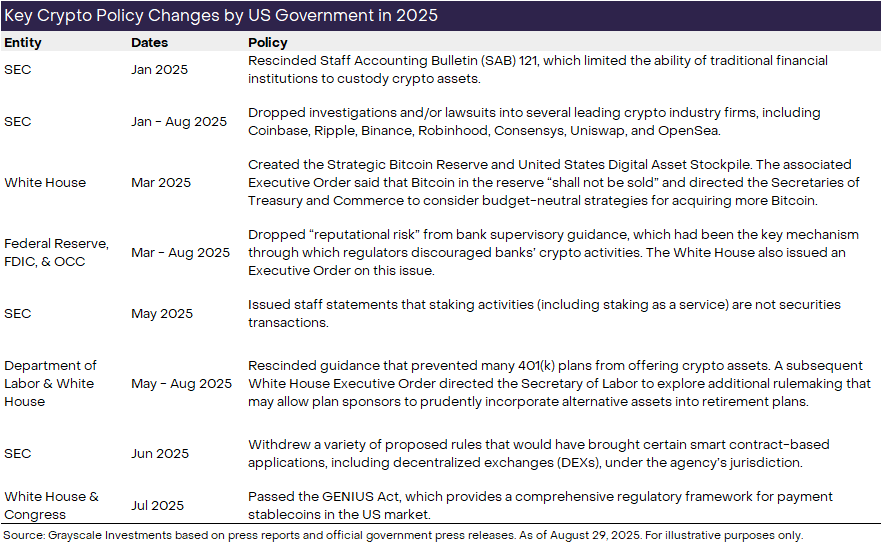

Sin embargo, los recientes cambios regulatorios en Estados Unidos exceden el ámbito de los stablecoins y abordan un abanico amplio de cuestiones, desde la custodia de criptoactivos hasta las directrices supervisoras para bancos. El Gráfico 2 resume las principales medidas adoptadas este año por la administración Trump en 2025 y agencias federales sobre activos digitales, según nuestro análisis. Estos avances y los que se esperan han impulsado una nueva ola de inversión institucional en la industria cripto (para más detalle, véase March 2025: Institutional Chain Reaction).

Gráfico 2: Cambios regulatorios que aportan mayor claridad a la industria cripto

Para ilustrar el nuevo escenario regulatorio, en agosto los gobernadores de la Reserva Federal Waller y Bowman participaron en una conferencia sobre blockchain en Jackson Hole, Wyoming; algo impensable hasta hace poco. El evento precedió a la tradicional conferencia económica anual de la Fed en Jackson Hole. En sus intervenciones recalcaron que las blockchains constituyen una innovación relevante en tecnología financiera, y que los reguladores deben equilibrar la estabilidad financiera con la apertura a nuevas tecnologías.[4]

En septiembre, la Comisión Bancaria del Senado tiene previsto analizar una legislación sobre la estructura del mercado cripto. Esta regulación abordará cuestiones más allá de los stablecoins. Los trabajos del Senado se basan en la CLARITY Act, aprobada en julio en la Cámara de Representantes con apoyo bipartidista. El presidente de la Comisión Bancaria del Senado, Scott, espera que la nueva ley cuente también con respaldo transversal en el Senado.[5] Aun así, existen aspectos clave por resolver. Los grupos sectoriales reclaman que la legislación incorpore garantías para desarrolladores de software de código abierto y proveedores no custodios. Este debate probablemente continuará en los próximos meses. Grayscale figura, de hecho, entre los firmantes de una reciente carta de industria remitida a los comités bancario y agrícola del Senado.

¿DAT, punto de saturación?

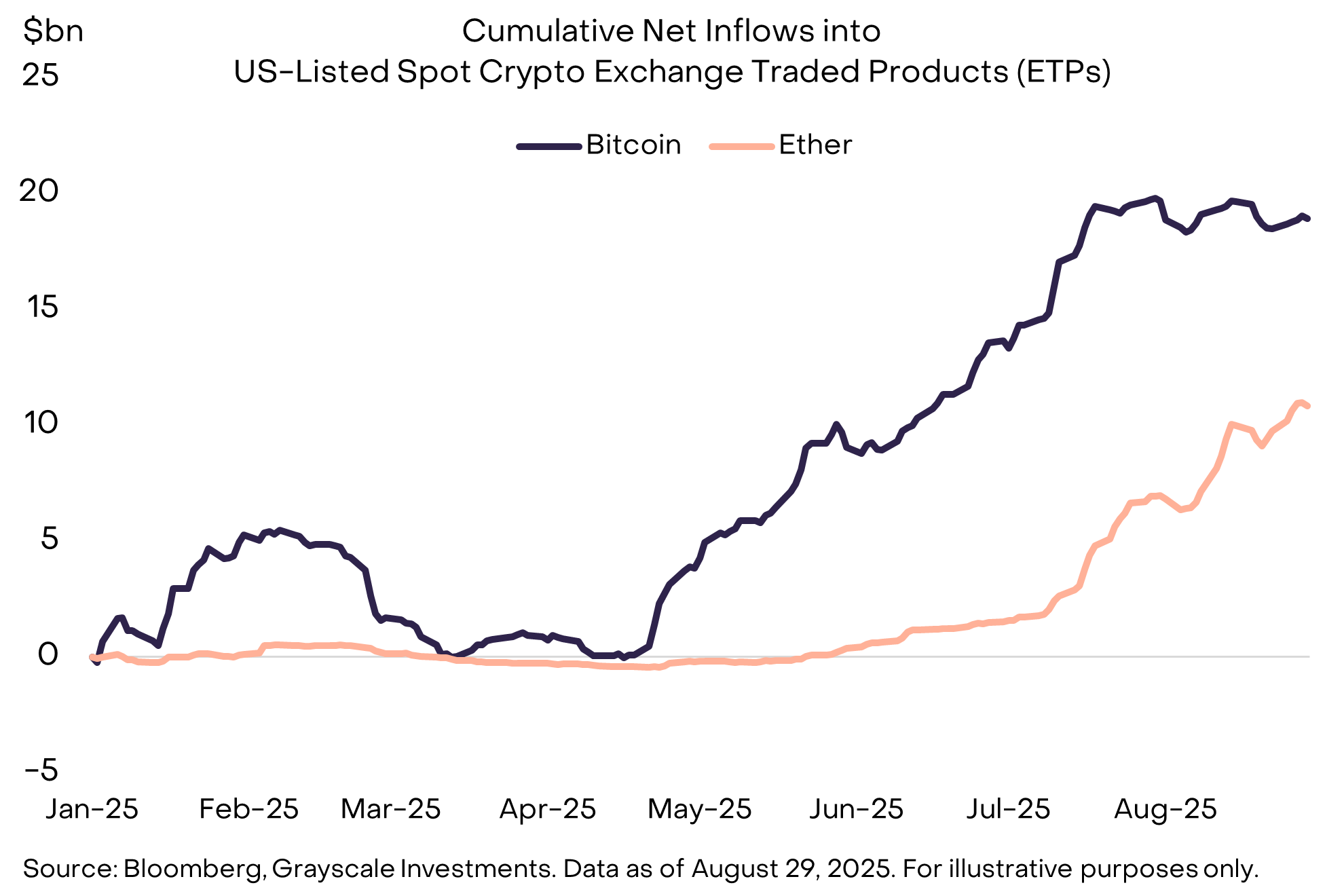

El peor comportamiento de Bitcoin (BTC) y el superior de Ether (ETH) en agosto se reflejaron en los flujos de fondos de diferentes canales y productos.

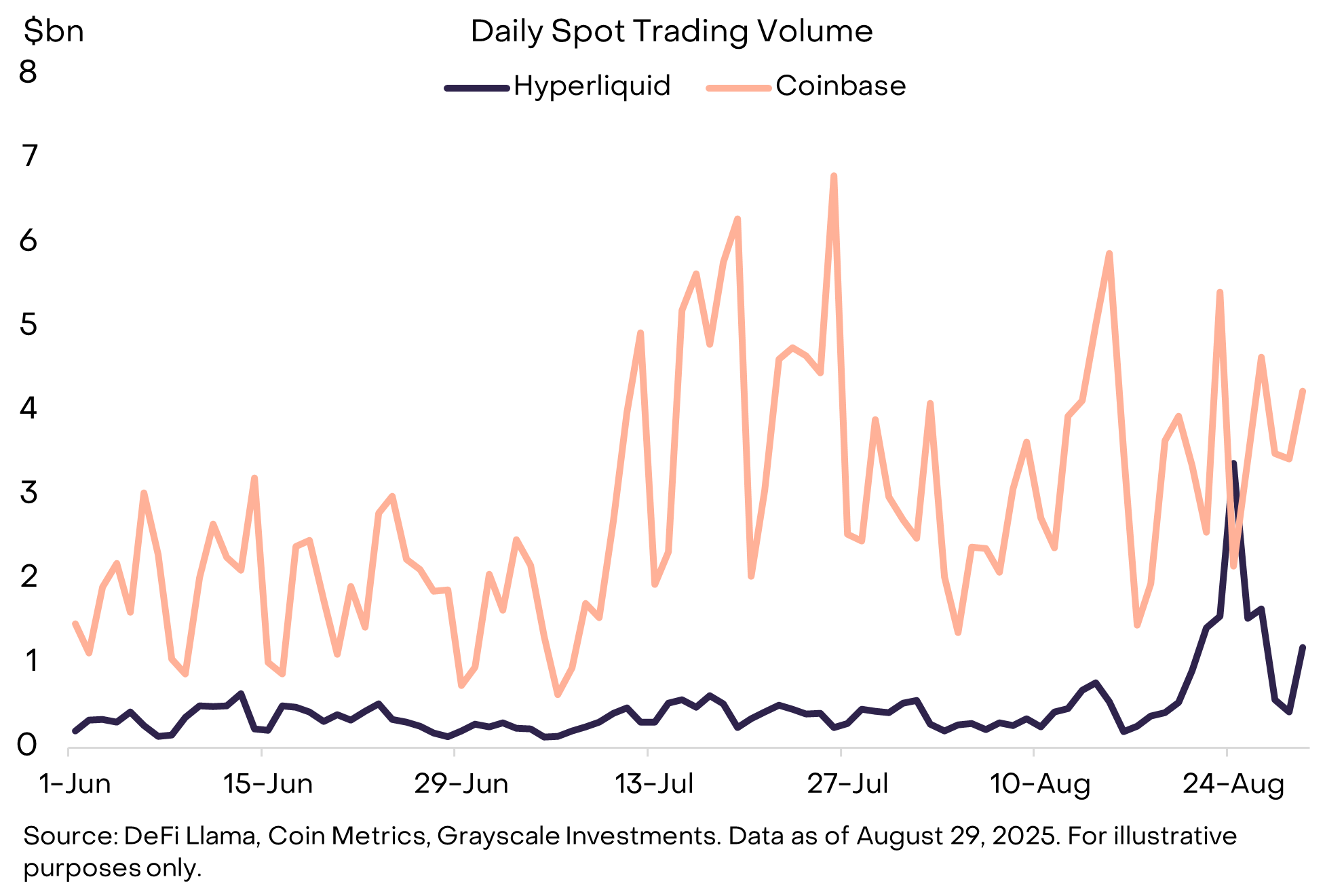

Parte de esta dinámica tuvo lugar en Hyperliquid, una plataforma de intercambio descentralizada (DEX) que ofrece tanto negociación spot como contratos perpetuos (véase DEX Appeal: The Rise of Decentralized Exchanges). Desde el 20 de agosto, una ballena de Bitcoin (gran inversor) vendió unos 3 500 millones de dólares en BTC y adquirió casi 3 400 millones de dólares en ETH.[6] No conocemos las motivaciones concretas, pero es positivo que una transferencia de riesgo de este tamaño se produjera en un DEX y no en una plataforma de intercambio centralizada (CEX). En el día de mayor volumen mensual, el volumen spot de Hyperliquid llegó incluso a superar puntualmente al de Coinbase (véase Gráfico 3).

Gráfico 3: Fuerte repunte de volumen spot en Hyperliquid

Una preferencia similar por ETH se ha observado en los flujos netos hacia productos cotizados (ETP) cripto durante el mes. Los ETP de Bitcoin spot en Estados Unidos experimentaron salidas netas por 755 millones de dólares —el primer mes con salidas desde marzo— frente a entradas netas de 3 900 millones en los ETP de Ether spot, tras los 5 400 millones de julio (Gráfico 4). Después del fuerte flujo de ETH de los dos últimos meses, tanto los ETP de BTC como los de ETH poseen más del 5 % del suministro en circulación de cada token.

Gráfico 4: El flujo neto hacia ETP se desplazó hacia ETH

Bitcoin, Ether y muchos otros activos digitales también han contado con el apoyo de compras de DATs: empresas cotizadas que mantienen cripto en balance y permiten a los inversores acceder vía acciones. Strategy (antes MicroStrategy), la mayor DAT de Bitcoin por volumen, adquirió otros 3 666 BTC (~400 millones de dólares) en agosto. A la vez, las dos mayores DAT de Ethereum sumaron compras conjuntas de 1,7 millones de ETH (~7 200 millones de dólares).[7]

Según la prensa, al menos tres nuevas DATs de Solana están en preparación, incluidas iniciativas de más de 1 000 millones de dólares promovidas por Pantera Capital y un consorcio de Galaxy Digital, Jump Crypto y Multicoin Capital.[8] Además, Trump Media & Technology Group ha anunciado un nuevo DAT basado en CRO, el token de Crypto.com y la red Cronos.[9] Otras novedades DAT recientes han tenido como foco los tokens ENA de Ethena, IP de Story Protocol y BNB de Binance Smart Chain.[10]

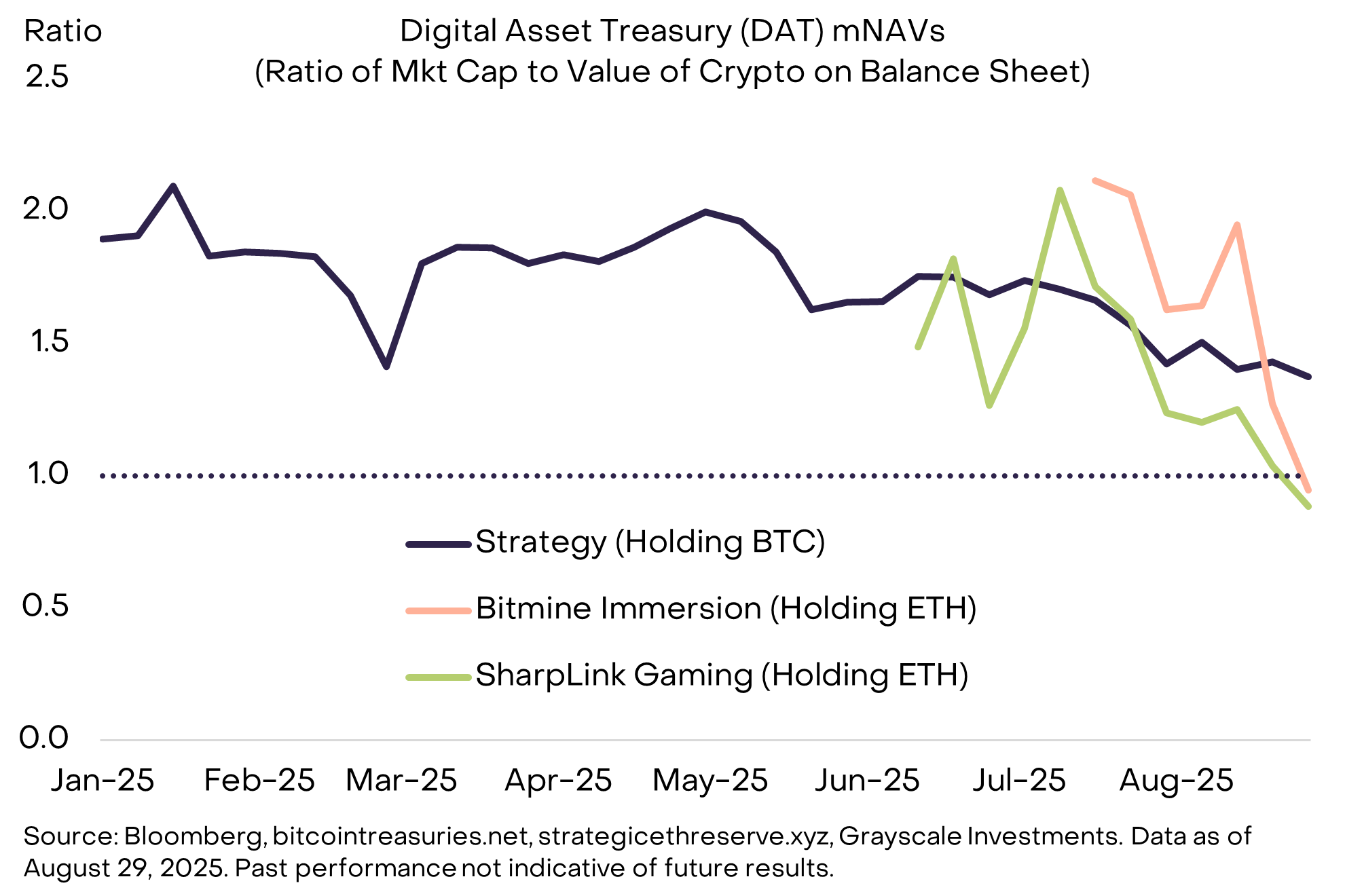

Aunque siguen surgiendo nuevos vehículos, la evolución de precios apunta a una saturación de la demanda. Los analistas suelen medir el desequilibrio entre oferta y demanda de DATs a través del “mNAV”, que relaciona la capitalización de la empresa con el valor en cripto en balance. Si la demanda supera la oferta de DATs (hay pocos vehículos), el mNAV tiende a situarse por encima de 1,0; en caso de exceso de oferta (muchos DATs), cae por debajo de 1,0. En la actualidad, los mNAV de los principales proyectos convergen hacia 1,0, lo que refleja un equilibrio entre oferta y demanda de estos instrumentos (Gráfico 5).

Gráfico 5: Caen las primas de valoración en las DATs

Volver a lo esencial: por qué Bitcoin

Como en cualquier clase de activos, el debate público sobre las criptomonedas se centra en las cuestiones coyunturales —regulación, flujos ETF, DATs—, pero resulta útil poner el foco en la tesis de inversión de fondo. Aunque existen muchos activos cripto, Bitcoin nació para ser un activo monetario y un sistema de pagos entre iguales basado en reglas claras y transparentes, independiente de cualquier persona o institución. Las amenazas recientes contra la autonomía de los bancos centrales son un recordatorio del valor diferencial de estas características para los inversores.

De contexto, la mayoría de economías modernas emplean dinero “fiat”: monedas sin respaldo material —no ligadas a bienes tangibles ni a otras divisas— cuyo valor depende enteramente de la confianza. A lo largo de la historia, los gobiernos han aprovechado esta característica en beneficio propio (por ejemplo, para ganar elecciones), lo que conduce a inflación y erosiona la confianza en el sistema fiat.

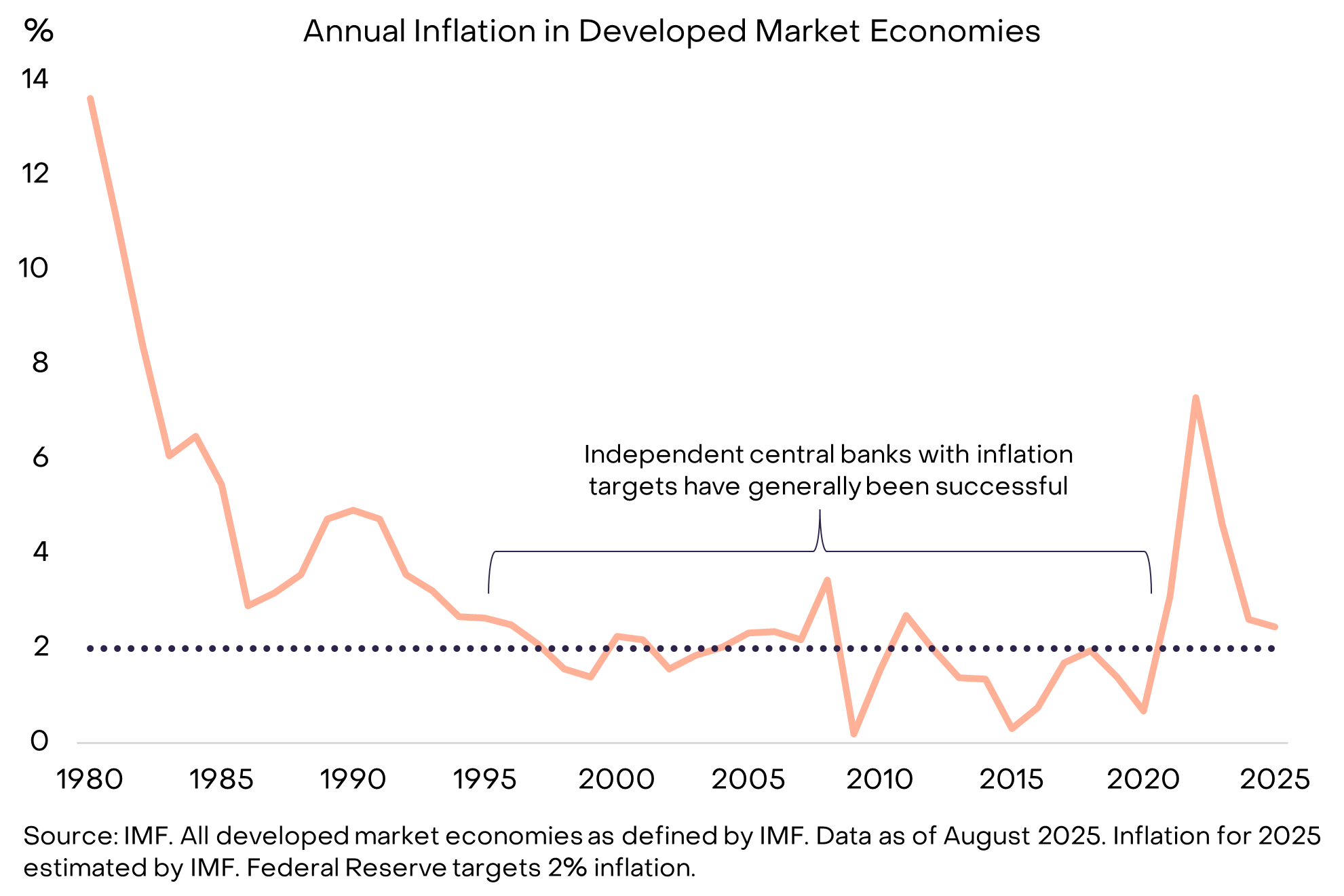

La efectividad del dinero fiat requiere garantías de que los gobiernos respetarán su compromiso de estabilidad. El modelo habitual en Estados Unidos y otras economías desarrolladas consiste en dotar al banco central de un mandato explícito —normalmente con objetivo de inflación— y plena independencia operativa. Los gobiernos ejercen supervisión para asegurar la responsabilidad democrática. Salvo la subida puntual de inflación pos-Covid, este sistema de objetivos y autonomía ha permitido a las principales economías mantener la inflación baja y estable desde mediados de los años noventa (Gráfico 6).

Gráfico 6: Bancos centrales independientes lograron estabilidad de precios

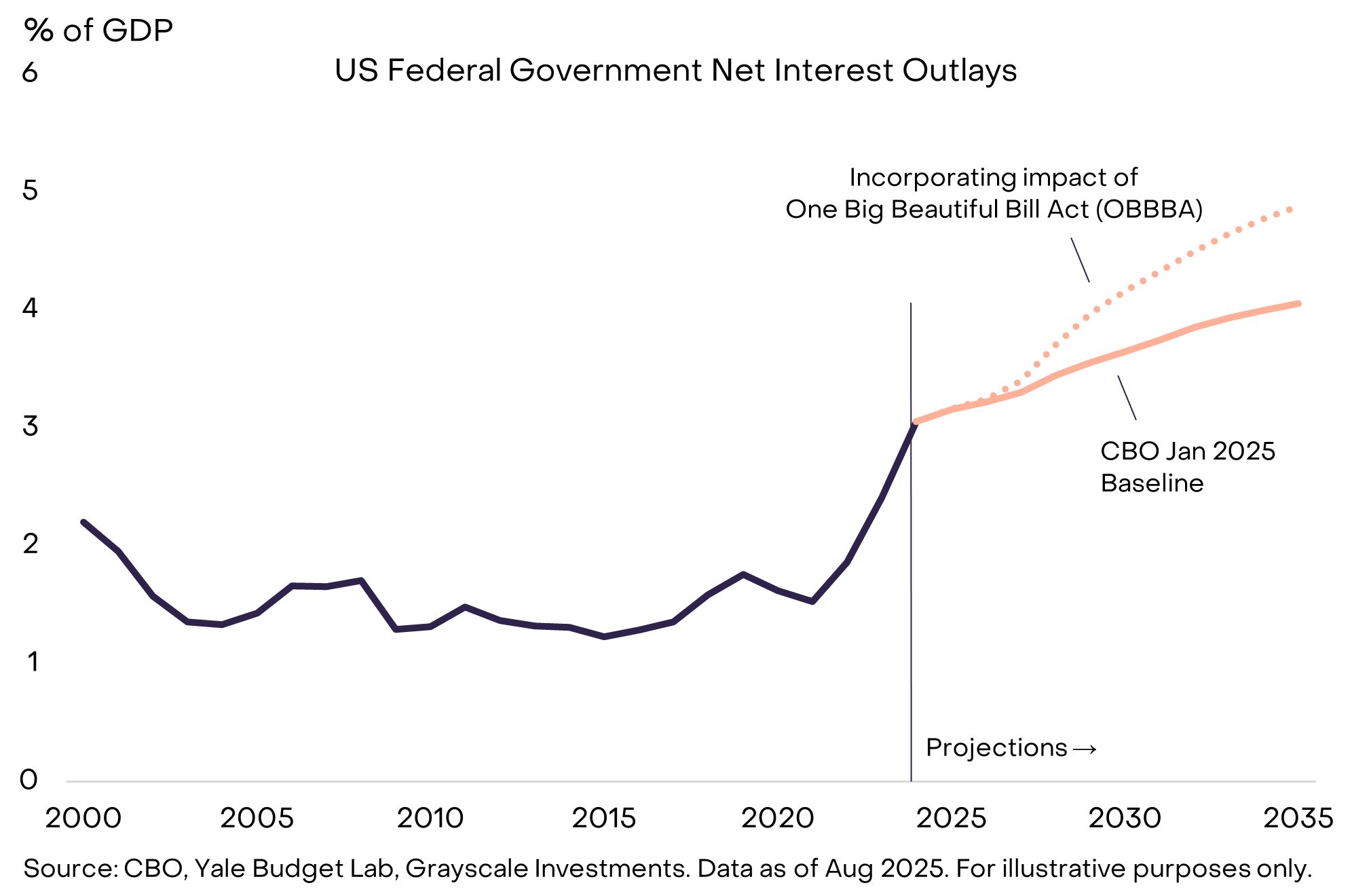

Actualmente, este sistema se encuentra bajo presión en Estados Unidos. El reto de fondo no es solo la inflación, sino también los déficits y el coste de la deuda. El Tesoro federal acumula una deuda de unos 30 billones de dólares, equivalente al 100 % del PIB —máximo histórico desde la Segunda Guerra Mundial, pese a un contexto de paz y bajo desempleo—. Al refinanciar la deuda a un interés cercano al 4 %, el gasto en intereses aumenta y resta recursos a otros fines (Gráfico 7).

Gráfico 7: El pago de intereses consume una parte creciente del presupuesto federal

La One Big Beautiful Bill Act (OBBBA), aprobada en julio, consolidará déficits elevados la próxima década. Si los tipos de interés no caen, la presión por pagos de intereses irá a más, desplazando aún más partidas presupuestarias. Por este motivo, la Casa Blanca ha ejercido presión sobre la Reserva Federal para bajar tipos y ha pedido la dimisión del presidente Powell. Las amenazas a la independencia de la Fed crecieron en agosto con el intento de destituir a la gobernadora Lisa Cook, una de las seis integrantes actuales del Consejo de la Fed.[11] Aunque esto pueda beneficiar tácticamente a los gobiernos, una Fed menos independiente incrementa el riesgo de inflación alta y debilidad de la divisa a largo plazo.

Bitcoin es un sistema basado en reglas conocidas y emisión predecible. Cuando los inversores pierden la confianza en las instituciones que protegen el sistema fiat, buscan alternativas fiables. Si los responsables políticos no refuerzan los pilares institucionales que sustentan las principales monedas —garantizando un compromiso sostenible con la estabilidad de precios—, es probable que siga creciendo la demanda de Bitcoin.

Definición de índices: el FTSE/Grayscale Crypto Sectors Total Market Index mide la evolución de precios de los activos digitales cotizados en las principales bolsas. El FTSE Grayscale Smart Contract Platforms Crypto Sector Index analiza el rendimiento de criptoactivos que actúan como plataformas de base para contratos inteligentes. El FTSE Grayscale Utilities and Services Crypto Sector Index evalúa criptoactivos orientados a prestaciones empresariales y aplicaciones prácticas. El FTSE Grayscale Consumer and Culture Crypto Sector Index mide los activos digitales enfocados en actividades de consumo en bienes y servicios. El FTSE Grayscale Currencies Crypto Sector Index recoge activos utilizados como reserva de valor, medio de cambio o unidad de cuenta. El FTSE Grayscale Financials Crypto Sector Index evalúa criptoactivos diseñados para servicios y transacciones financieras.

Aviso legal:

- Este artículo es una reproducción de [Grayscale]. Todos los derechos de autor corresponden al autor original [Grayscale]. Si tienes alguna objeción a esta reproducción, ponte en contacto con el equipo de Gate Learn para que puedan gestionarlo con la mayor rapidez posible.

- Exención de responsabilidad: Las opiniones expresadas en este artículo son exclusivamente del autor y no constituyen asesoramiento de inversión de ningún tipo.

- Las traducciones a otros idiomas del artículo han sido realizadas por el equipo de Gate Learn. Salvo indicación expresa, queda prohibida la copia, distribución o reproducción de estas traducciones.

Artículos relacionados

¿Qué es Tronscan y cómo puedes usarlo en 2025?

¿Qué es SegWit?

¿Qué es HyperGPT? Todo lo que necesitas saber sobre HGPT

¿Qué es la Billetera HOT en Telegram?

Todo lo que necesitas saber sobre Blockchain