De la IA a Labubu, del oro a las criptomonedas: por qué las burbujas especulativas están en todas partes

Dos meses antes del célebre “Lunes Negro”, el desplome bursátil que desencadenó la Gran Depresión, el economista de Massachusetts Roger Babson se alarmó por el auge de inversores minoristas que recurrían al endeudamiento para especular en bolsa. En un discurso advirtió: “Se avecina un desplome, y puede ser terrible”. El mercado cayó de inmediato un 3 %, descenso pronto conocido como el “Babson Break”. Sin embargo, como recuerda Andrew Ross Sorkin en su fascinante libro *1929: The Inside Story of Wall Street’s Worst Crash and How It Destroyed a Nation*, el mercado “se recuperó rápidamente de la sombría predicción de Babson” en las semanas siguientes. El optimismo por los nuevos productos de consumo masivo, como radios y automóviles, impulsó la recuperación, y los inversores “imaginativos” volvieron a tomar la iniciativa.

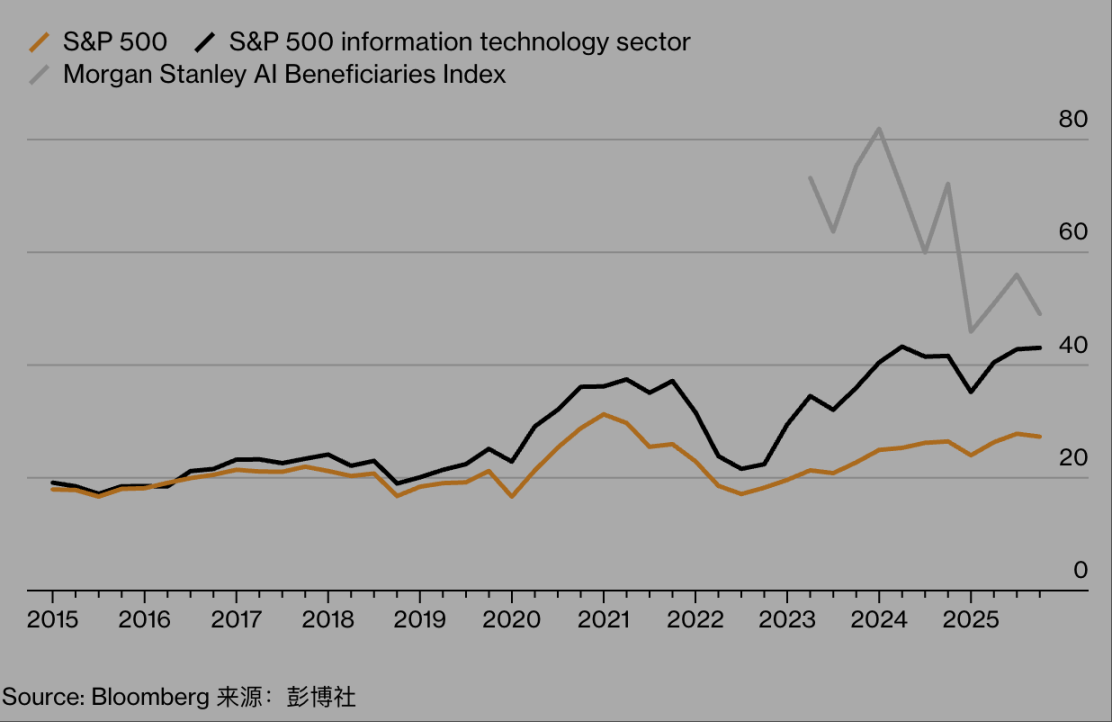

Hoy, numerosos “profetas del desastre” lanzan advertencias similares acerca de la inteligencia artificial (IA)—especialmente en relación con las elevadas valoraciones de empresas tecnológicas públicas y privadas y su incesante carrera hacia la inteligencia artificial general (AGI). AGI se refiere a sistemas capaces de realizar prácticamente todas las tareas humanas, o incluso superarlas. Según la firma de análisis Omdia, se prevé que las tecnológicas gasten cerca de 1,6 billones de dólares anuales en centros de datos para 2030. La maquinaria mediática de la IA está en pleno apogeo, pero la rentabilidad de la tecnología sigue siendo puramente especulativa, lo que deja perplejos a muchos inversores pragmáticos. Aun así, como hace un siglo, el FOMO (miedo a perderse la próxima gran oportunidad) lleva a muchas empresas a ignorar estas “advertencias apocalípticas”. Advait Arun, analista del Center for Public Enterprise, lo compara con un juego de Mad Libs: “Estas empresas creen que la tecnología revolucionaria puede resolver cualquier problema”. En un reciente informe que recuerda las preocupaciones de Babson, *It’s Either a Bubble or Nothing*, Arun cuestionó la financiación de los proyectos de centros de datos y concluyó: “Sin duda seguimos en un periodo de exuberancia irracional”.

Las acciones tecnológicas se disparan:

Fuente: Bloomberg

(Este gráfico muestra tres índices: el S&P 500, el sector de tecnología de la información del S&P 500 y el Morgan Stanley AI Beneficiaries Index. Refleja cómo, entre 2015 y 2025, las acciones relacionadas con la IA en el mercado estadounidense primero se dispararon por la especulación y después retrocedieron al desinflarse la burbuja, apartándose del mercado general y de los sectores tecnológicos tradicionales. Pone de relieve tanto la fiebre especulativa en torno a la IA como los riesgos de un posible desplome posterior.)

Por lo general, los periodistas evitan debatir si un recurso o tecnología concreta está sobrevalorada. No me posiciono firmemente sobre si vivimos una “burbuja de la IA”, pero sospecho que la propia pregunta puede ser demasiado limitada. Si definimos una “burbuja especulativa” como el momento en que el valor de un activo se desvincula de sus fundamentos y sube de forma insostenible, entonces parece que las burbujas están por todas partes, inflándose y desinflándose a la vez.

Børge Brende, CEO del World Economic Forum, ha señalado posibles burbujas en el oro y los bonos del Estado. Recientemente advirtió que la deuda global está en su nivel más alto desde la Segunda Guerra Mundial; a 12 de diciembre, el precio del oro había subido casi un 64 % en un año. Muchos profesionales financieros también perciben una burbuja en el crédito privado. Este mercado de 3 billones de dólares—donde grandes instituciones de inversión conceden préstamos, a menudo para construir centros de datos de IA, fuera de la supervisión de los bancos comerciales regulados—está en gran medida sin regular. Jeffrey Gundlach, fundador y CEO de DoubleLine Capital, calificó recientemente este entorno opaco y desordenado de préstamos como “junk lending” en el pódcast Odd Lots de Bloomberg. Jamie Dimon, CEO de JPMorgan, lo ha definido como un “detonante de crisis financieras”.

Las distorsiones más extremas surgen en mercados donde “es difícil calcular el valor intrínseco”. Por ejemplo, entre enero y el 6 de octubre, la capitalización total de Bitcoin aumentó en 636 000 millones de dólares, solo para perder esas ganancias y caer aún más a 12 de diciembre. Según Blockworks, una empresa de medios sobre criptomonedas, el volumen de negociación de “meme coins”—tokens creados para conmemorar modas de internet—alcanzó un máximo de 170 000 millones de dólares en enero antes de desplomarse hasta 19 000 millones en septiembre. Las mayores caídas correspondieron a TRUMP y MELANIA, dos monedas lanzadas por miembros de la Primera Familia de EE. UU. justo antes del Día de la Investidura, que han perdido el 88 % y el 99 % de su valor, respectivamente, desde el 19 de enero.

Muchos inversores en estas criptomonedas no evalúan su potencial para crear valor duradero para los accionistas o la sociedad—como se haría con una empresa tradicional rentable—, sino que simplemente persiguen oportunidades “para hacerse ricos rápidamente”. Su actitud hacia las criptomonedas se asemeja a la emoción especulativa de lanzar los dados en un casino de Las Vegas.

Los inversores—especialmente los atraídos por criptomonedas, apuestas deportivas y mercados de predicción en línea—tratan los mercados financieros como casinos, una tendencia probablemente impulsada por cambios demográficos. Una reciente encuesta de Harris reveló que el 60 % de los estadounidenses aspira ahora a acumular una gran fortuna; entre la Generación Z y los millennials, el 70 % quiere ser multimillonario, frente al 51 % de la Generación X y los baby boomers. Un estudio de Empower del año pasado halló que la Generación Z define el “éxito financiero” como un salario anual de casi 600 000 dólares y un patrimonio neto de 10 millones de dólares.

Con TikTok, chats grupales, Reddit y el alcance “instantáneo e ineludible” de internet, la gente de todo el mundo se entera ahora de las oportunidades para ganar dinero al mismo tiempo. En teoría, esto parece inocuo, pero en la práctica fomenta el comportamiento imitativo, la feroz competencia y la “mentalidad de rebaño”, lo que hace que la nueva serie de Apple TV *Pluribus* sea especialmente relevante. La economía tradicional, con su complejidad y diversidad, ha sido reemplazada por la “economía de la atención”, donde “todo el mundo está obsesionado con lo mismo al mismo tiempo”.

En el mundo empresarial, la actual “obsesión colectiva” es la IA; en la cultura pop, tras la “fiebre Pedro Pascal”, hemos visto la “fiebre Sydney Sweeney” y la “fiebre 6-7” (si no tienes adolescentes en casa, búscalo en Google). Durante el último año, gracias a celebridades como Lisa de BLACKPINK, los “adorables pero esencialmente inútiles peluches de animales” de la juguetera china Pop Mart se han convertido en un fenómeno global—lo que podríamos llamar la “Labubble”.

La industria alimentaria también está atrapada en una “burbuja de la proteína”: desde fabricantes de palomitas hasta marcas de cereales, todos destacan el contenido de proteína para atraer tanto a consumidores preocupados por la salud como a usuarios de GLP-1 (un medicamento para la diabetes que a menudo se usa para perder peso). En medios, los boletines de Substack, pódcast de celebridades (como *Say More* de Amy Poehler y *Archetypes* de Meghan Markle) y un flujo constante de “documentales autorizados de celebridades” (los últimos de Netflix incluyen *Becoming Eddie* sobre Eddie Murphy y un documental sobre Victoria Beckham) también podrían estar mostrando síntomas de burbuja. W. David Marx, autor de *Status and Culture*, señala: “El grupo de referencia de todos es ahora global, mucho más allá de sus círculos inmediatos o su verdadero estatus social. Esto permite ‘tendencias globales sincrónicas’ que antes eran inimaginables”.

Por supuesto, los riesgos en la IA superan ampliamente los de la “fiebre Labubu”. Ninguna empresa quiere quedarse atrás, así que todos los gigantes del sector corren para desplegar infraestructuras informáticas mediante “complejos acuerdos de financiación”. A veces esto implica “vehículos de propósito especial” (¿recuerdas los de la crisis financiera de 2008?), entidades que asumen deuda para comprar GPUs de Nvidia (chips de IA), que algunos analistas creen que podrían depreciarse antes de lo previsto.

Los gigantes tecnológicos pueden soportar el impacto de esta “fiebre impulsada por el FOMO”: sus sólidos balances financian la expansión de centros de datos y, aunque la mayoría de los empleados de oficina considere que “la versión actual de ChatGPT es suficiente para las autoevaluaciones anuales”, estos gigantes permanecen imperturbables. Otros, sin embargo, asumen riesgos mayores. Oracle, tradicional proveedor conservador de bases de datos y no precisamente protagonista de la fiebre del oro de la IA, está emitiendo 38 000 millones de dólares en deuda para construir centros de datos en Texas y Wisconsin.

Otros denominados “nuevos proveedores de cloud” (como CoreWeave y Fluidstack, ambas empresas relativamente jóvenes) están construyendo centros de datos dedicados a la IA, la minería de Bitcoin y otras actividades—también acumulando deuda. En esta etapa, el “impacto acumulado” de la burbuja de la IA resulta cada vez más preocupante. Gil Luria, director general de D.A. Davidson & Co., retoma la advertencia de Roger Babson de hace un siglo: “Cuando las instituciones se endeudan para construir centros de datos multimillonarios sin clientes reales, me preocupo. Prestar para inversiones especulativas nunca ha sido sensato”.

Carlota Perez, académica británico-venezolana que lleva décadas estudiando ciclos de auge y crisis, también está preocupada. Advierte que en una “economía tipo casino, caracterizada por un apalancamiento excesivo y fragilidad, donde las burbujas estallan al menor signo de duda”, la innovación tecnológica se transforma en especulación de alto riesgo. En un correo electrónico, escribió: “Si los sectores de IA y cripto se desploman, podría desencadenarse una crisis global de dimensiones inimaginables. Históricamente, solo cuando el sector financiero asume sus propios errores—y no recibe rescates sin fin—y cuando la sociedad impone una regulación sensata, surge una auténtica edad dorada productiva”. Hasta entonces, quizá convenga aferrarse a tu peluche Labubu.

Declaración:

- Este artículo se reproduce de [Foresight News]. Los derechos de autor pertenecen al autor original [Brad Stone, Bloomberg]. Si tiene alguna inquietud respecto a esta reproducción, póngase en contacto con el equipo de Gate Learn y atenderemos su solicitud con prontitud según nuestros procedimientos.

- Descargo de responsabilidad: Las opiniones expresadas en este artículo pertenecen exclusivamente al autor y no constituyen asesoramiento de inversión.

- Otras versiones en distintos idiomas de este artículo han sido traducidas por el equipo de Gate Learn. Sin referencia a Gate, queda prohibido copiar, distribuir o plagiar el artículo traducido.

Artículos relacionados

¿Qué es Tronscan y cómo puedes usarlo en 2025?

¿Qué es SegWit?

¿Qué es HyperGPT? Todo lo que necesitas saber sobre HGPT

¿Qué es la Billetera HOT en Telegram?

¿Qué es Solscan y cómo usarlo? (Actualización 2025)