Mengapa Euler adalah Produk Peminjaman Terbaik di DeFi Saat Ini

Euler Finance telah menunjukkan peningkatan yang luar biasa sejak Oktober 2024, sehingga membuatnya menjadi salah satu comeback paling menakjubkan dalam sejarah DeFi. Meskipun menghadapi kemunduran besar - sebuah peretasan pada tahun 2023 menyebabkan suspensi sementara protokol - tim Euler telah bekerja tanpa lelah untuk membangun kembali dan mendapatkan kembali kepercayaan pengguna.

Data berbicara sendiri:

- Total deposit mencapai 1 miliar dolar Amerika (peningkatan 1000% dalam 4 bulan)

- pinjaman 4,3 miliar dolar AS

- TVL melampaui $100 juta di Sonic

- Diterapkan pada 8 rantai

Total deposit Euler Finance, sumber: DeFiLlama

Peningkatan signifikan dalam deposit menunjukkan daya tarik yang semakin meningkat dari Euler di ruang DeFi.

Tapi mengapa pengguna harus mempertimbangkan menggunakan Euler untuk pinjaman sekarang? Untuk memahami mengapa Euler menonjol, mari kita pertama-tama menjelajahi beberapa masalah dengan produk pinjaman lain di pasar, dan bagaimana Euler mengatasi masalah ini.

Masalah Pembersihan dan MEV

Salah satu masalah utama dengan protokol peminjaman DeFi adalah metode likuidasi. Di pasar peminjaman tradisional, entitas pusat (seperti bank) dapat melikuidasi utang buruk. Namun, di dunia terdesentralisasi, proses ini bergantung pada pihak ketiga - likuidator, yang bertindak sebagai arbiter. Pengguna ini membuat bot untuk secara otomatis melikuidasi posisi ketika jaminan tidak mencukupi. Sebagai imbalannya, mereka menerima diskon jaminan, dan persaingan untuk melikuidasi posisi ini sangat sengit.

Kompetisi ini menyebabkan peningkatan biaya Gas, terutama pada jaringan seperti Ethereum, di mana likuidator pertama dari suatu tindakan akan mendapat imbalan. Akibatnya, perang Gas dapat meningkat, membuat sulit bagi pengguna biasa untuk berinteraksi dengan blockchain ketika harga Gas melonjak. Fenomena ini disebut MEV, masalah utama yang dihadapi ekosistem DeFi.

Bagaimana protokol lain menangani likuidasi

Platform DeFi terkemuka seperti Aave, Compound, dan Curve semuanya memiliki sistem likuidasi. Ketika posisi peminjam jatuh di bawah ambang batas jaminan, likuidator bersaing untuk menyita jaminan dengan diskon. Namun, proses ini sering kali menyebabkan penurunan cepat harga jaminan, lebih memperburuk masalah likuidasi dan meningkatkan biaya Gas.

Protokol ini mendorong para arbitrageurs untuk memfasilitasi likuidasi, namun persaingan likuidasi yang intens seringkali menghasilkan hasil yang tidak adil dan biaya perdagangan tinggi bagi pengguna reguler.

Metode likuidasi inovatif Euler

Euler Finance telah mengadopsi metode likuidasi yang sangat berbeda yang bertujuan untuk menangani masalah ini secara langsung.

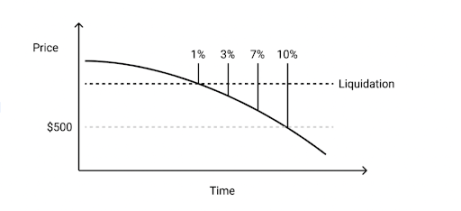

Penyelesaian lelang Belanda

Tidak seperti Compound atau Aave, yang menggunakan tingkat diskon tetap dalam proses likuidasi, Euler menggunakan mekanisme lelang Belanda. Ini berarti bahwa ketika jaminan posisi peminjam menjadi semakin tidak mencukupi, diskon likuidasi akan secara bertahap meningkat dari waktu ke waktu. Penjual likuidasi dapat memilih waktu intervensi yang optimal berdasarkan harapan risiko dan pengembalian mereka sendiri.

Diskon likuidasi meningkat seiring waktu

Mekanisme ini mengurangi kemacetan dan persaingan yang menyebabkan MEV, sehingga membantu menstabilkan harga Gas. Dengan mengubah likuidasi menjadi lelang, Euler telah menciptakan lingkungan yang lebih menguntungkan dan dapat dikontrol bagi semua pihak yang terlibat.

Likuidasi Lembut

Salah satu sorotan dari Euler adalah mekanisme likuidasi lunak, yang bertujuan untuk melindungi peminjam dari ketakutan likuidasi total. Di bawah mekanisme likuidasi lunak, ketika nilai agunan peminjam turun atau utang meningkat, hanya sebagian dari agunan yang akan dilikuidasi. Namun, jika harga agunan naik, peminjam dapat memulihkan bagian yang dilikuidasi.

Ini memberi peminjam lebih banyak waktu untuk pulih dari fluktuasi pasar tanpa segera kehilangan seluruh posisi mereka. Likuidasi lunak memungkinkan pengguna mempertahankan kendali atas aset mereka, meningkatkan kemampuan mereka untuk bertahan dari penurunan harga sementara dan meminimalkan kerugian.

Mekanisme likuidasi inovatif Euler telah secara langsung dan positif memengaruhi benchmarknya:

Aktivitas peminjaman sedang aktif

Dibandingkan dengan protokol lain seperti Aave (0.38) dan Compound (0.3), Euler memiliki rasio Borrow TVL tertinggi (0.45). Hal ini menunjukkan bahwa peminjam tertarik pada Euler karena fitur-fitur uniknya seperti ketentuan likuidasi yang lebih menguntungkan dan kemampuan untuk memanfaatkan dana dengan risiko lebih rendah.

Biaya dan pengembalian menarik

Biaya mingguan yang dihasilkan oleh Euler, bersumber dari: terminal token

Pendekatan berorientasi pengguna Euler membawa biaya yang sangat kompetitif bagi peminjam (hingga $557.000 per minggu) dan keuntungan yang menggiurkan bagi deposito. Dengan meminimalkan dampak negatif likuidasi pada pengguna sejauh mungkin, protokol ini membantu memastikan bahwa baik peminjam maupun pemberi pinjaman mendapatkan manfaat dari proses yang lebih lancar dan efisien.

Rasio Pinjaman-ke-Nilai (LTV)

Rasio pinjaman rata-rata Euler mencapai 90%, jauh lebih tinggi dari kebanyakan platform Keuangan Terdesentralisasi lainnya. Hal ini berkat mekanisme likuidasi lunaknya, yang memberikan para peminjam keamanan dan fleksibilitas yang lebih tinggi saat mengelola posisi. Peminjam dapat menggunakan leverage yang lebih tinggi sambil memastikan kemungkinan kehilangan seluruh jaminan dalam kejadian likuidasi lebih rendah.

Kesimpulan

Fitur inovatif Euler, seperti penyelesaian lelang Belanda dan likuidasi lunak, mengatasi beberapa isu paling mendesak dalam peminjaman DeFi, seperti MEV, biaya Gas tinggi, dan risiko mekanisme likuidasi tradisional. Pemulihan dan pertumbuhan kuat protokol, bersama dengan metrik menariknya, menunjukkan bahwa Euler bukan hanya dapat diandalkan tetapi juga salah satu pilihan yang paling ramah pengguna dan aman dalam ruang DeFi saat ini. Baik peminjam yang mencari syarat menguntungkan maupun pemberi pinjaman yang mencari pengembalian yang stabil, Euler dapat memberikan solusi yang meyakinkan yang membedakannya di bidang tersebut.

Pernyataan:

- Artikel ini diambil dari [ ForesightNews], hak cipta dimiliki oleh penulis asli [Tommy.eth, Alex Liu, Foresight News],如对转载有异议,请联系Tim Belajar GateTim akan segera memprosesnya sesegera mungkin sesuai dengan prosedur yang relevan.

- Penyangkalan: Pandangan dan opini yang terdapat dalam artikel ini semata-mata milik penulis dan tidak membentuk nasihat investasi apa pun.

- Versi bahasa lain dari artikel diterjemahkan oleh tim Gate Learn, jika tidak disebutkanGate.comDi bawah tidak ada keadaan yang diizinkan artikel yang diterjemahkan disalin, disebarluaskan, atau diplagiatkan.

Artikel Terkait

Apa itu Tronscan dan Bagaimana Anda Dapat Menggunakannya pada Tahun 2025?

Apa itu Hyperliquid (HYPE)?

Apa itu USDC?

Apa Itu Narasi Kripto? Narasi Teratas untuk 2025 (DIPERBARUI)

Apa itu Stablecoin?