Gate Research: Gate Research: BTC và ETH giữ vững xu hướng tích lũy, còn các ngành AI và điện toán bảo mật tiếp tục thể hiện nền tảng vững chắc về cấu trúc

Tổng quan thị trường crypto

Theo dữ liệu CoinGecko, thị trường toàn cầu ghi nhận sự phân hóa mạnh mẽ từ ngày 02 đến ngày 15 tháng 12 năm 2025. Dù Fed đã hạ lãi suất đúng như dự báo, các bất đồng chính sách và kỳ vọng tạm dừng nới lỏng tiếp tục làm giảm khẩu vị rủi ro chung. Vàng vượt trội so với các tài sản truyền thống với mức tăng từ đầu năm vượt 60%, trong khi thị trường cổ phiếu lập đỉnh mới giữa bối cảnh tâm lý hạ nhiệt với hạ tầng AI. Đối với thị trường crypto, tâm lý sợ hãi phục hồi, khối lượng giao dịch tập trung vào các tài sản lớn và stablecoin, dòng vốn chuyển sang vị thế phòng thủ và các chiến lược phòng ngừa biến động.【1】

Xét về cấu trúc, BTC điều chỉnh mạnh sau khi vượt ngưỡng 94.000 USD trong thời gian ngắn, tạo mô hình đỉnh thấp hơn trên khung 4 giờ; vùng 90.000–91.000 USD đã chuyển từ hỗ trợ sang kháng cự. ETH giảm từ quanh mốc 3.400 USD nhưng vẫn tích lũy trên 3.000 USD, giữ cấu trúc giá ổn định hơn. Một số token đi ngược xu hướng: M tăng hơn 46% trong tuần qua, MERL và ZEC lần lượt tăng khoảng 28% và 19%, nổi bật ngắn hạn. Về cơ bản, Polygon hoàn tất hard fork Madhugiri, nâng thông lượng mạng khoảng 33%. Đồng thời, phí giao dịch hàng ngày của Ethereum (trung bình 90 ngày) giảm xuống dưới 300 ETH/ngày, thấp nhất nhiều năm. Các tổ chức tiếp tục mở rộng hoạt động cho vay thế chấp Bitcoin, trong khi cơ quan quản lý phát tín hiệu đẩy nhanh quy định và mở rộng loại tài sản thế chấp hợp lệ, cho thấy môi trường tổ chức dài hạn cải thiện nhẹ.

Về dòng vốn on-chain, Hyperliquid nổi bật với dòng vốn ròng khoảng 190 triệu USD, phản ánh vị thế thị trường tập trung vào perpetual on-chain, giao dịch tần suất cao và hạ tầng tối ưu vốn. Các mô hình giao dịch mới tạm thời khuếch đại dòng vào. Ngược lại, dù từng có động lực về mặt câu chuyện, mạng stablecoin mới Stable lại ghi nhận mức tiếp nhận thấp hơn mong đợi; trong bối cảnh các mạng stablecoin kỳ cựu chiếm ưu thế trên các chain trưởng thành, hiệu quả tương lai của Stable sẽ phụ thuộc vào ứng dụng thực tế và kịch bản sử dụng thật sự.

Tổng thể, thị trường vẫn trong giai đoạn bất định vĩ mô cao và cơ hội mang tính cấu trúc. Dòng vốn tiếp tục ưu tiên phân bổ phòng thủ và hiệu quả, điều kiện phục hồi khẩu vị rủi ro diện rộng chưa hình thành rõ nét. Môi trường giao dịch thận trọng với luân chuyển cấu trúc tiếp tục chiếm ưu thế ngắn hạn.

1. Tổng quan hiệu suất giá

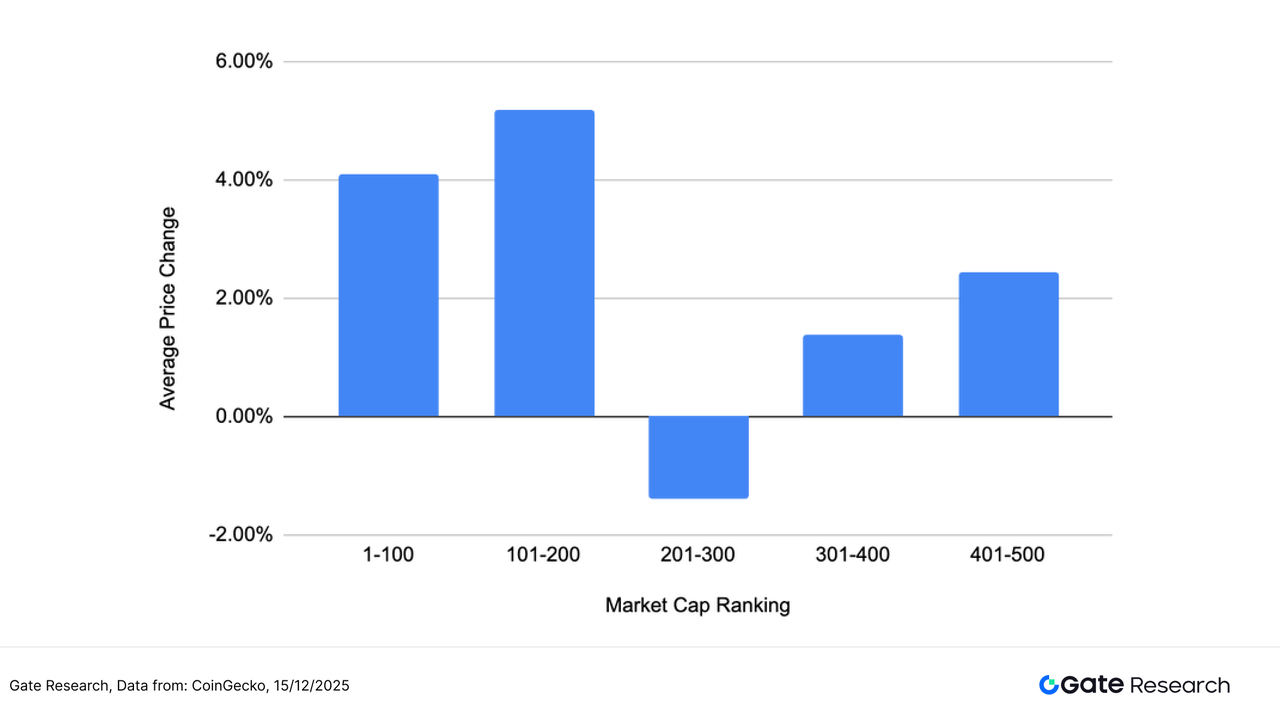

Bản phân tích này nhóm 500 token hàng đầu theo vốn hóa thị trường và đánh giá hiệu suất giá trung bình từ ngày 02 đến ngày 15 tháng 12. Thay vì điều chỉnh đồng loạt, giai đoạn này ghi nhận sự phân hóa cấu trúc rõ nét. Nhóm vốn hóa cao vượt trội: top 1–100 đạt mức tăng trung bình 4,10%, nhóm 101–200 tăng mạnh hơn lên 5,18%, cho thấy tài sản lớn và trung tâm vẫn hấp dẫn trong phân bổ vốn.

Ngược lại, nhóm 201–300 giảm 1,38%, là nhóm duy nhất ghi nhận lợi suất âm, phản ánh áp lực gia tăng đối với token vốn hóa trung bình khi dòng vốn chọn lọc hơn. Các nhóm thấp hơn phục hồi nhẹ, nhóm 301–400 và 401–500 lần lượt tăng 1,38% và 2,43%, được hỗ trợ bởi hiệu ứng nền thấp và dòng vốn theo chủ đề.

Tổng hợp lại, thị trường thể hiện mô hình “vốn hóa lớn dẫn dắt, vốn hóa trung bình chịu áp lực, vốn hóa nhỏ ổn định lại”. Dòng vốn không né tránh rủi ro đồng loạt mà luân chuyển cấu trúc qua các lớp thanh khoản, câu chuyện và độ co giãn, với độ phân hóa hiệu suất giữa các nhóm vốn hóa ngày càng rõ rệt.

Dựa trên dữ liệu CoinGecko, 500 token hàng đầu theo vốn hóa được chia thành từng nhóm 100 (ví dụ: hạng 1–100, 101–200, v.v.). Đối với mỗi nhóm, biến động giá từ ngày 02 đến ngày 15 tháng 12 năm 2025 được đo và tính trung bình để xác định lợi suất trung bình của từng phân khúc. Mức tăng trung bình tổng thể (2,34%) là trung bình cộng đơn giản của lợi suất từng token trong top 500, không tính trọng số vốn hóa.

Hình 1: Mức tăng trung bình tổng thể là 2,34%. Thị trường không điều chỉnh đồng loạt mà thể hiện sự phân hóa cấu trúc rõ nét.

Token tăng và giảm giá nổi bật

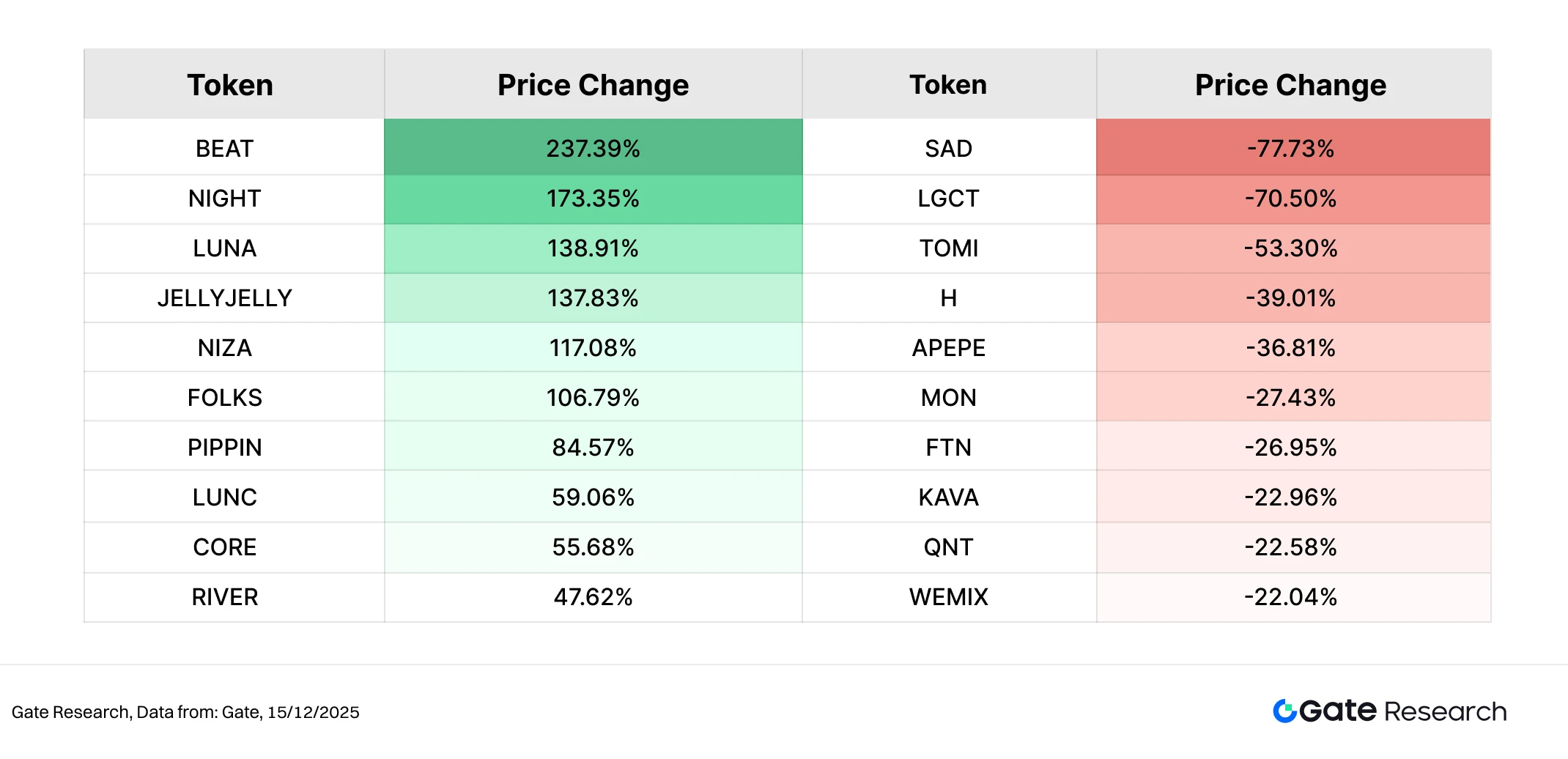

Trong hai tuần vừa qua (02–15 tháng 12), thị trường crypto ghi nhận mức độ phân hóa mạnh dưới tác động bất định vĩ mô và xoay chuyển nhanh về mặt câu chuyện. Biên độ tăng giảm của từng token được khuếch đại rõ rệt, nhấn mạnh sự chiếm ưu thế của các chiến lược giao dịch ngắn hạn, biến động cao.

Token tăng giá: Token chủ đề biến động cao bứt phá, dẫn đầu là BEAT và NIGHT

BEAT dẫn đầu nhóm tăng giá với mức tăng 237,39%. Là token ứng dụng tập trung vào AI âm nhạc và sáng tạo nội dung ảo, BEAT hưởng lợi từ động lực câu chuyện AI kéo dài kết hợp vốn hóa nhỏ, thu hút dòng vốn ngắn hạn tập trung và khuếch đại độ co giãn giá.

NIGHT (+173,35%) xếp thứ hai. Là token gốc của hệ sinh thái Midnight Network, NIGHT nhấn mạnh mô hình “mặc định bảo mật, tiết lộ chọn lọc” phù hợp với quy định, hướng đến ứng dụng tài chính, nhận diện và chia sẻ dữ liệu. Lộ trình mainnet và kế hoạch ngày càng rõ ràng, cùng giai đoạn định giá lại cho hạ tầng tính toán bảo mật và tuân thủ, hỗ trợ đà phục hồi mạnh mẽ.

LUNA, JELLYJELLY và một số token khác cũng tăng trên 100%, phản ánh xu hướng ưu tiên tài sản vốn hóa nhỏ, theo câu chuyện, biến động cao.

Token giảm giá: Tài sản rủi ro cao điều chỉnh mạnh

Ở chiều giảm, SAD và LGCT dẫn đầu mức giảm, cho thấy các token thanh khoản yếu hoặc thiếu nền tảng cơ bản là đối tượng đầu tiên chịu áp lực bán khi biến động tăng. TOMI, H, APEPE và MON cũng giảm từ 30%–50%, chủ yếu tập trung ở nhóm tài sản mất động lực câu chuyện, độ sâu thị trường hạn chế hoặc từng bị đầu cơ quá mức. Điều này nhấn mạnh giai đoạn giảm thiểu rủi ro chủ động ở các tài sản beta cao.

Tổng thể, danh sách tăng giảm phản ánh mô hình “mạnh càng mạnh, yếu bị loại nhanh”. Dòng vốn không rút khỏi thị trường toàn diện mà chọn lọc chủ đề co giãn cao, đồng thời giảm nhanh tiếp xúc với tài sản thiếu câu chuyện bền vững hoặc hỗ trợ thanh khoản. Ngắn hạn, token vốn hóa nhỏ có chủ đề rõ ràng, đồng thuận cộng đồng mạnh và giao dịch sôi động có thể duy trì hoạt động gián đoạn, nhưng khẩu vị rủi ro vẫn thận trọng, phân hóa cấu trúc sẽ tiếp tục.

Hình 2: BEAT xếp đầu với mức tăng 237,39%, chủ yếu nhờ động lực câu chuyện AI kéo dài và độ co giãn cao từ vốn hóa nhỏ, thu hút dòng vốn ngắn hạn tập trung và khuếch đại biến động giá đáng kể.

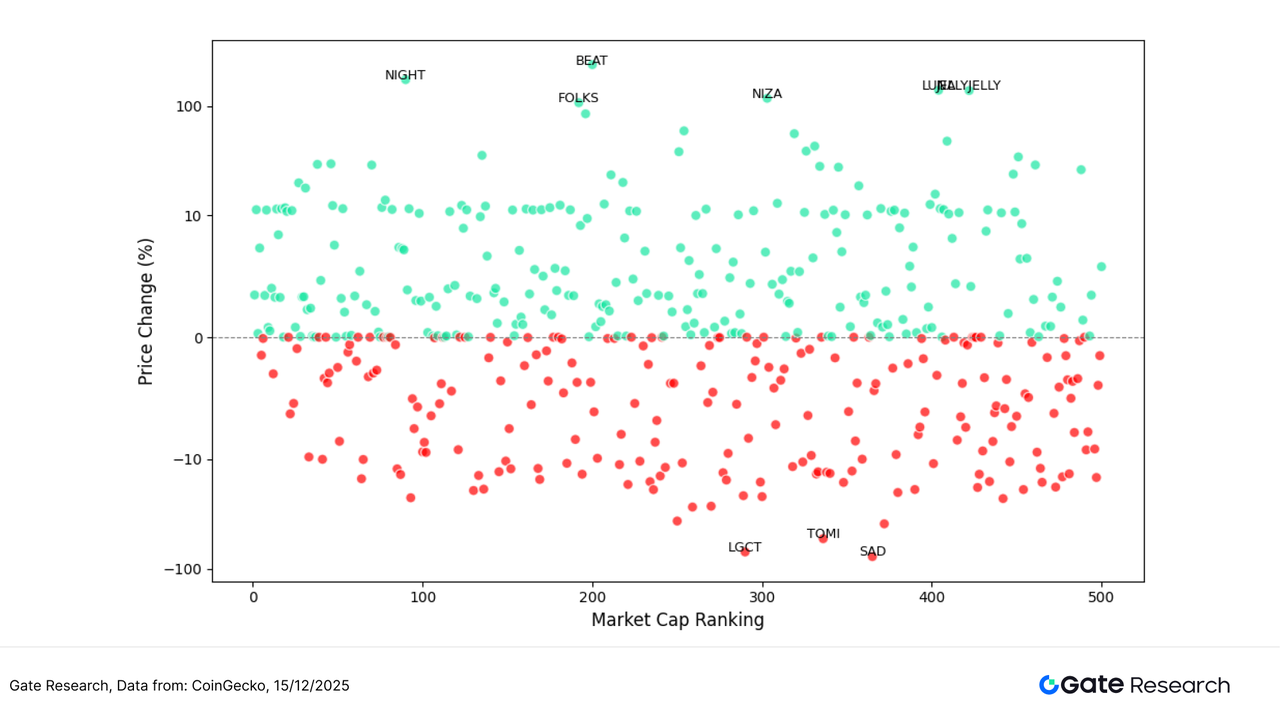

Mối quan hệ giữa xếp hạng vốn hóa thị trường và hiệu suất giá

Để phân tích đặc điểm cấu trúc hiệu suất token trong chu kỳ thị trường này, báo cáo vẽ biểu đồ phân tán 500 token hàng đầu theo vốn hóa. Trục ngang là xếp hạng vốn hóa (tài sản lớn nằm bên trái), trục dọc là hiệu suất giá từ ngày 11 đến ngày 24 tháng 11. Mỗi dấu chấm đại diện một token, xanh là tăng giá, đỏ là giảm giá.

Tổng thể, số token giảm giá vượt xa số token tăng. Phần lớn tài sản tập trung ở vùng –10% đến –25%, cho thấy dưới áp lực vĩ mô và tâm lý suy yếu, thị trường vẫn ở giai đoạn phục hồi yếu. Token tăng mạnh khá hiếm, chủ yếu tập trung ở nhóm vốn hóa 200–500, cho thấy dòng vốn ưu tiên tài sản co giãn cao, theo câu chuyện thay vì coin lớn ổn định.

Trong nhóm vượt trội, BEAT (+436%), AVICI (+67,93%) và TEL (+66,47%) nổi bật là ba token tăng mạnh nhất, phản ánh mô hình “sức mạnh cực đoan + dẫn dắt bởi câu chuyện”. Cả ba đều thuộc phân khúc vốn hóa trung bình đến thấp, củng cố chủ đề chu kỳ này là “token vốn hóa nhỏ theo câu chuyện chiếm ưu thế tăng giá”.

Ngược lại, nhóm giảm mạnh như SOON, COAI, USELESS và PLUME chủ yếu nằm ở phân khúc dài (trên hạng 250), với mức giảm rộng từ –50% đến –70%. Các tài sản này điển hình cho hành vi “xả sau hype + rút vốn”, đồng thời là tâm điểm biến động và góp phần lớn vào áp lực giảm chu kỳ này.

Tổng thể, động lực giá giai đoạn này có thể tóm lược: “Vốn hóa lớn ổn định, token vốn hóa trung bình và nhỏ phân hóa mạnh; sức mạnh tập trung, yếu trải rộng”. Dòng vốn tiếp tục ưu tiên tài sản theo cảm xúc ngắn hạn, khuếch đại biến động ở nhóm vốn hóa trung bình đến thấp, phản ánh thị trường mà khẩu vị rủi ro vẫn do giao dịch ngắn hạn chi phối.

Hình 3: Biểu đồ phân tán hiệu suất giá trong top 500 token cho thấy nhóm tăng giá tập trung ở phân khúc vốn hóa trung bình–thấp, còn nhóm giảm giá trải rộng, làm nổi bật sự phân hóa cấu trúc rõ nét.

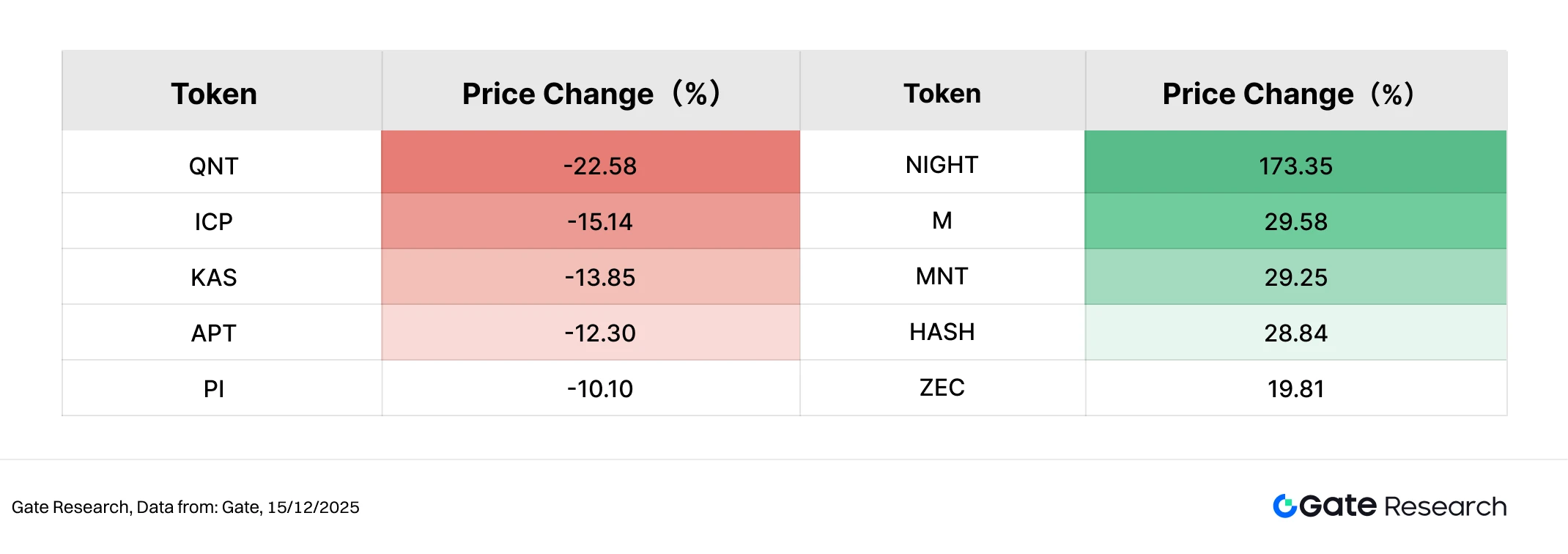

Top 100 token vốn hóa dẫn đầu

Trong giai đoạn tích lũy hiện tại, 100 token vốn hóa lớn nhất tiếp tục thể hiện mô hình phân hóa. Các tài sản lớn chịu áp lực chung, trong khi một số dự án có câu chuyện rõ nét hoặc hỗ trợ cấu trúc vẫn tạo ra mức tăng vượt trội.

Ở chiều tăng, NIGHT (+173,35%) dẫn đầu rõ rệt nhóm top-100, là một trong số ít token vốn hóa lớn ghi nhận mức tăng vượt trội. Hiệu suất này phản ánh dòng vốn tập trung vào chủ đề tính toán bảo mật và blockchain tuân thủ trong giai đoạn phục hồi hiện tại. M (+29,58%) và MNT (+29,25%) theo sau với hiệu suất ổn định, HASH (+28,84%) và ZEC (+19,81%) cũng tăng hai chữ số, cho thấy tài sản liên quan đến hash power, hạ tầng và bảo mật vẫn có nhu cầu phòng thủ nhất định khi khẩu vị rủi ro giảm. Tổng thể, số token tăng trong top 100 vẫn hạn chế, nhưng mức tăng tập trung cao, củng cố mô hình “sức mạnh chọn lọc, không phải tham gia diện rộng”.

Ở chiều giảm, QNT (-22,58%) giảm mạnh nhất, ICP (-15,14%), KAS (-13,85%) và APT (-12,30%) cũng điều chỉnh rõ rệt. Các mức giảm này tập trung ở tài sản vốn có đặc tính beta cao hoặc định giá tương đối cao, trở nên dễ tổn thương khi khẩu vị rủi ro hạ nhiệt và điều kiện vốn thắt chặt.

Tóm lại, phân khúc top-100 thể hiện cấu trúc “bứt phá đơn lẻ theo câu chuyện bên cạnh điều chỉnh diện rộng”. Dòng vốn không rút khỏi tài sản lớn toàn diện mà được phân bổ chọn lọc vào token có vị thế khác biệt và nền tảng trung hạn. Điều này củng cố môi trường thị trường vẫn được định hình bởi vị thế thận trọng và phân bổ chọn lọc cấu trúc.

Hình 4: Trong top 100 token vốn hóa, NIGHT dẫn đầu tăng giá, làm nổi bật dòng vốn tập trung vào chủ đề tính toán bảo mật và blockchain tuân thủ trong giai đoạn phục hồi thị trường hiện tại.

2. Phân tích bùng nổ khối lượng giao dịch

Phân tích tăng trưởng khối lượng giao dịch

Bên cạnh phục hồi giá, phân tích kỹ động lực khối lượng giao dịch giúp làm rõ cấu trúc tham gia của dòng vốn. Giai đoạn này, sự mở rộng khối lượng tập trung chủ yếu ở nhóm token vốn hóa trung bình–nhỏ, xếp hạng 200–400, thể hiện mô hình “khối lượng tăng cùng kết quả phục hồi phân hóa rõ rệt”.

Trong đó, LUNA nổi bật với mức tăng khối lượng giao dịch 138,91 lần cùng giá phục hồi 24,58%, là trường hợp cộng hưởng khối lượng–giá rõ nét nhất kỳ này. Điều này cho thấy dòng vốn ngắn hạn tập trung ở vùng giá thấp, nhằm tận dụng cơ hội giao dịch theo đà phục hồi. CONSCIOUS cũng thể hiện sự đồng thuận khối lượng–giá khá lành mạnh, khối lượng tăng 8,60 lần, giá phục hồi 19,05%, phản ánh sự phục hồi đồng thời về mức độ chú ý và lực mua.

Ngược lại, LUNC và AXL ghi nhận khối lượng tăng mạnh 59,06 lần và 27,53 lần, nhưng giá chỉ phục hồi khiêm tốn 10,40% và 5,95%. Điều này cho thấy hoạt động giao dịch tăng chủ yếu do luân chuyển ngắn hạn và bổ sung thanh khoản, không phải dòng vốn theo xu hướng. VSN chỉ tăng nhẹ cả về khối lượng lẫn giá, vẫn ở giai đoạn phục hồi thăm dò.

Tổng thể, các token tăng khối lượng mạnh kỳ này chủ yếu là tài sản vốn hóa trung bình–thấp. Hầu hết trường hợp, khối lượng tăng nhờ giao dịch ngắn hạn và chiến lược phục hồi, còn token đạt đồng thuận “khối lượng mở rộng + phục hồi giá rõ rệt” vẫn khá ít. Điều này cho thấy dòng vốn hiện tại vẫn ưu tiên cơ hội chiến thuật theo từng giai đoạn, chưa hình thành xu hướng diện rộng, khẩu vị rủi ro chưa cải thiện rõ rệt.

Hình 5: Các token như LUNA và CONSCIOUS ghi nhận sự mở rộng khối lượng giao dịch nổi bật trong kỳ. Một số đồng thời phục hồi khối lượng–giá, số khác chỉ tăng khối lượng với mức tăng giá hạn chế, cho thấy hoạt động vốn vẫn chủ yếu do giao dịch ngắn hạn và chiến lược thanh khoản, dòng vốn theo xu hướng chưa thực sự hình thành.

Phân tích mối quan hệ khối lượng–giá

Để mô tả rõ hơn mối quan hệ giữa mở rộng khối lượng và phản ứng giá, phân tích này đối chiếu tỷ lệ tăng khối lượng giao dịch với hiệu suất giá cùng kỳ. Trên biểu đồ, trục x là tỷ lệ mở rộng khối lượng, trục y là biến động giá. Các ngưỡng quan trọng (như khối lượng tăng gấp năm lần và giá tăng 20%) dùng để phân vùng cấu trúc thị trường.

Phân bố tổng thể cho thấy phần lớn token vẫn tập trung ở vùng tăng khối lượng thấp, biến động giá thấp, phản ánh hoạt động giao dịch tổng thể vẫn trầm lắng, dòng vốn bổ sung chưa quay lại có hệ thống. Đồng thời, số điểm dữ liệu giảm nhẹ vượt số tăng, cho thấy tâm lý thị trường vẫn thận trọng, thị trường chung ở pha tích lũy–phục hồi.

Ở góc phần tư vừa mở rộng khối lượng vừa tăng giá, chỉ một số token nổi bật. LUNA là ví dụ điển hình, giá phục hồi trên 100% cùng khối lượng tăng trên 100 lần, hình thành mô hình “khối lượng lớn + phục hồi mạnh” chuẩn mực. Điều này phản ánh dòng vốn ngắn hạn tập trung ở vùng giá thấp và hình thành đồng thuận thị trường tạm thời. LUNC cũng tăng mạnh cả khối lượng lẫn giá hai chữ số, nhưng độ co giãn giá thấp hơn LUNA, chủ yếu là phục hồi nhờ luân chuyển cao, chưa phải cú chuyển hướng quyết định.

Ngược lại, các token như CONSCIOUS và AXL tăng mạnh khối lượng nhưng giá chỉ tăng 10%–20%, cho thấy dòng vốn chủ yếu mang tính thăm dò hoặc giao dịch ngắn hạn, chưa phải hình thành xu hướng. Các tài sản khác như CETH và PZETH ghi nhận khối lượng tăng cực mạnh nhưng giá chỉ tăng nhẹ, phản ánh đặc tính staking, phái sinh hoặc cấu trúc. Trường hợp này, khối lượng giao dịch tăng chủ yếu do cân bằng lại, arbitrage hoặc nhu cầu thanh khoản on-chain, không phải lực mua theo hướng.

Tổng thể, thị trường giai đoạn này thể hiện mô hình “phân tầng khối lượng–giá” rõ nét. Token đạt cộng hưởng khối lượng–giá thực sự rất ít, đa số giao dịch tăng không đi kèm tăng giá đáng kể. Điều này cho thấy hành vi dòng vốn vẫn do giao dịch ngắn hạn và vận hành thanh khoản chi phối, khẩu vị rủi ro diện rộng và dòng vốn theo xu hướng chưa thực sự quay lại.

Hình 6: Biểu đồ phân tán tỷ lệ tăng khối lượng giao dịch so với hiệu suất giá cho thấy mở rộng khối lượng không nhất thiết đi kèm tăng giá. Chỉ số lượng nhỏ token đạt cộng hưởng khối lượng–giá thực sự, còn thị trường chung vẫn ở pha tích lũy và giao dịch cấu trúc.

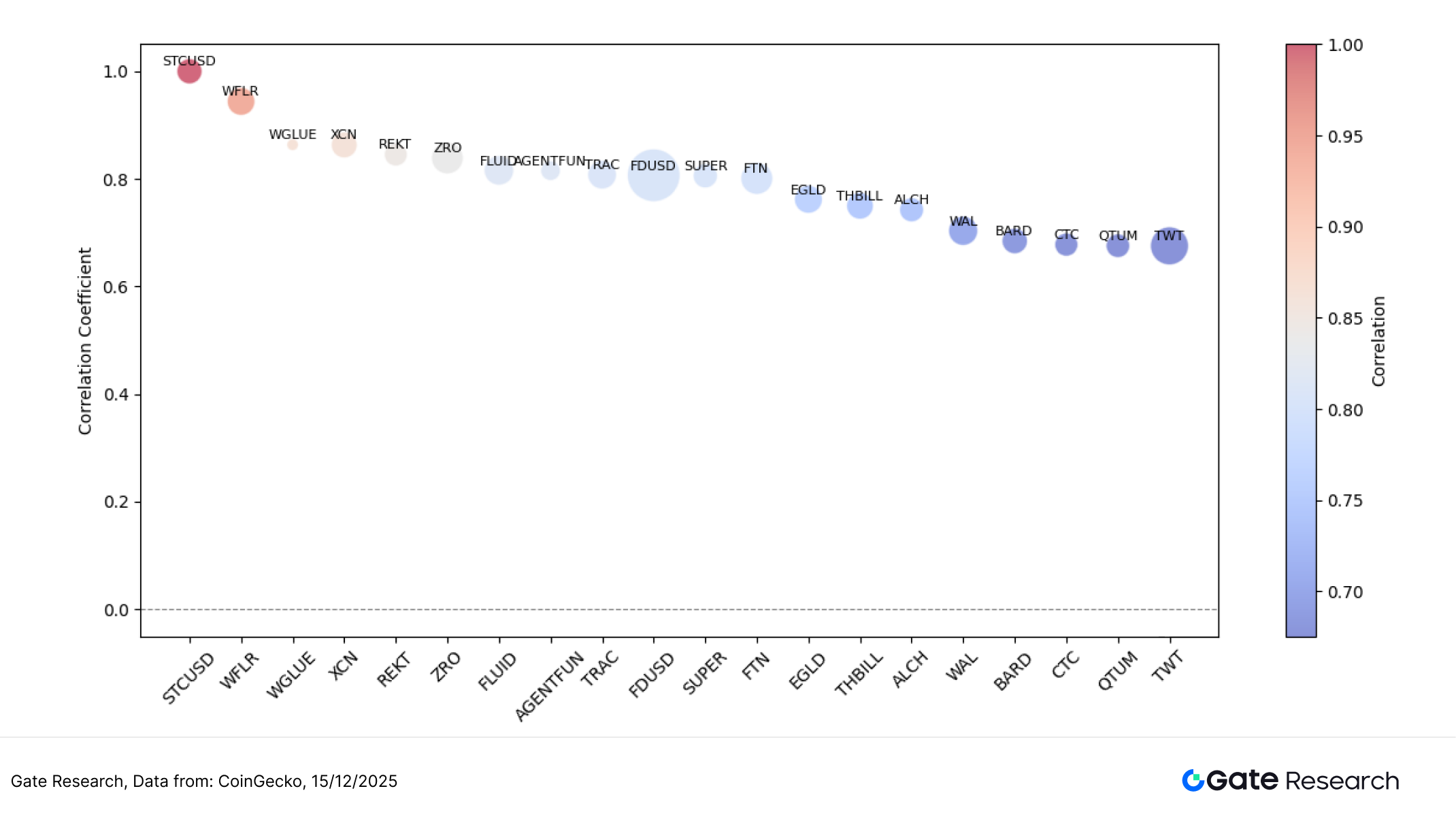

Phân tích tương quan

Sau khi phân tích liên kết giữa khối lượng giao dịch và hiệu suất giá, báo cáo tiếp tục đánh giá mối quan hệ hệ thống của hai yếu tố này theo góc độ thống kê. Bằng cách lấy “tỷ lệ tăng trưởng khối lượng giao dịch chia cho vốn hóa” làm proxy cho hoạt động vốn tương đối, và tính hệ số tương quan với lợi suất giá, phân tích nhằm xác định loại token dễ bị tác động bởi dòng vốn nhất. Trên biểu đồ, kích thước vòng tròn thể hiện cường độ hoạt động vốn tương đối: vòng lớn hơn nghĩa là khối lượng tăng mạnh trên mỗi đơn vị vốn hóa, đồng thời giá phản ứng mạnh với dòng vốn vào.

Như hình minh họa, đa số token có hệ số tương quan tập trung ở vùng 0,65–0,85. Điều này cho thấy trong thị trường hiện tại, biến động giá vẫn bị ảnh hưởng đáng kể bởi hoạt động giao dịch, nhưng không đồng bộ mạnh trên toàn bộ tài sản. Sự phân hóa này cho thấy hành vi dòng vốn đã bắt đầu phân tầng thay vì di chuyển đồng loạt.

Ở phân khúc tương quan cao, các token như STCUSD, WFLR, WGLUE và XCN có hệ số gần hoặc vượt 0,85–0,90, nghĩa là biến động giá bám sát thay đổi khối lượng giao dịch. Các tài sản này thường có định hướng giao dịch mạnh, phụ thuộc thanh khoản cao hoặc động lực câu chuyện rõ nét, khiến giá dễ tăng/giảm nhanh khi khối lượng mở rộng. Đây là đại diện cho nhóm token beta cao, nhạy cảm cảm xúc.

Nhóm token tương quan 0,75–0,85 thể hiện mô hình “phản ứng khối lượng nhưng biên độ kiểm soát”. Giá bị ảnh hưởng bởi dòng vốn nhưng vẫn giữ được phần nào hỗ trợ nền tảng hoặc chức năng. Ngược lại, các tài sản tương quan thấp như WAL, BARD, CTC và QTUM ít nhạy cảm với thay đổi khối lượng, chủ yếu bị chi phối bởi nhu cầu trung–dài hạn và phát triển hệ sinh thái, có đặc tính phòng thủ cao hơn. Tổng thể, phân bổ tương quan kỳ này cho thấy cấu trúc phân tầng rõ nét: tài sản tương quan cao chủ yếu do giao dịch và cảm xúc dẫn dắt, nhóm trung cân bằng dòng vốn và logic nền tảng, nhóm thấp độc lập hơn. Điều này cho thấy thị trường đã bước vào giai đoạn định giá chi tiết theo thuộc tính.

Hình 7: Tương quan giữa hoạt động giao dịch tương đối và hiệu suất giá cho thấy token định hướng giao dịch, cảm xúc có tương quan cao, còn token hạ tầng và hệ sinh thái trưởng thành ít nhạy cảm với biến động khối lượng, làm nổi bật cấu trúc phân tầng thị trường rõ nét.

Trong chu kỳ này, thị trường crypto tiếp tục thể hiện mô hình luân chuyển cấu trúc dưới áp lực bất định vĩ mô. 500 token vốn hóa lớn ghi nhận mức tăng trung bình nhẹ khoảng 2,34%, nhưng độ phân hóa hiệu suất rất rõ rệt. Tài sản lớn duy trì ổn định tương đối, nhóm vốn hóa trung bình chịu áp lực, token nhỏ ở cuối bảng bắt đầu phục hồi. Về chủ đề, tài sản co giãn cao tăng tập trung, các token như BEAT, NIGHT và LUNA tăng mạnh nhờ ứng dụng AI, câu chuyện tính toán bảo mật và động lực giao dịch biến động cao. Ngược lại, nhóm tài sản đồng thuận yếu hoặc beta cao như SAD, LGCT và TOMI giảm nhanh. Khối lượng giao dịch tăng mạnh ở một số token vốn hóa trung bình–nhỏ, nhưng mô hình chung vẫn là “bùng nổ khối lượng phân hóa”, chưa hình thành đồng thuận xu hướng.

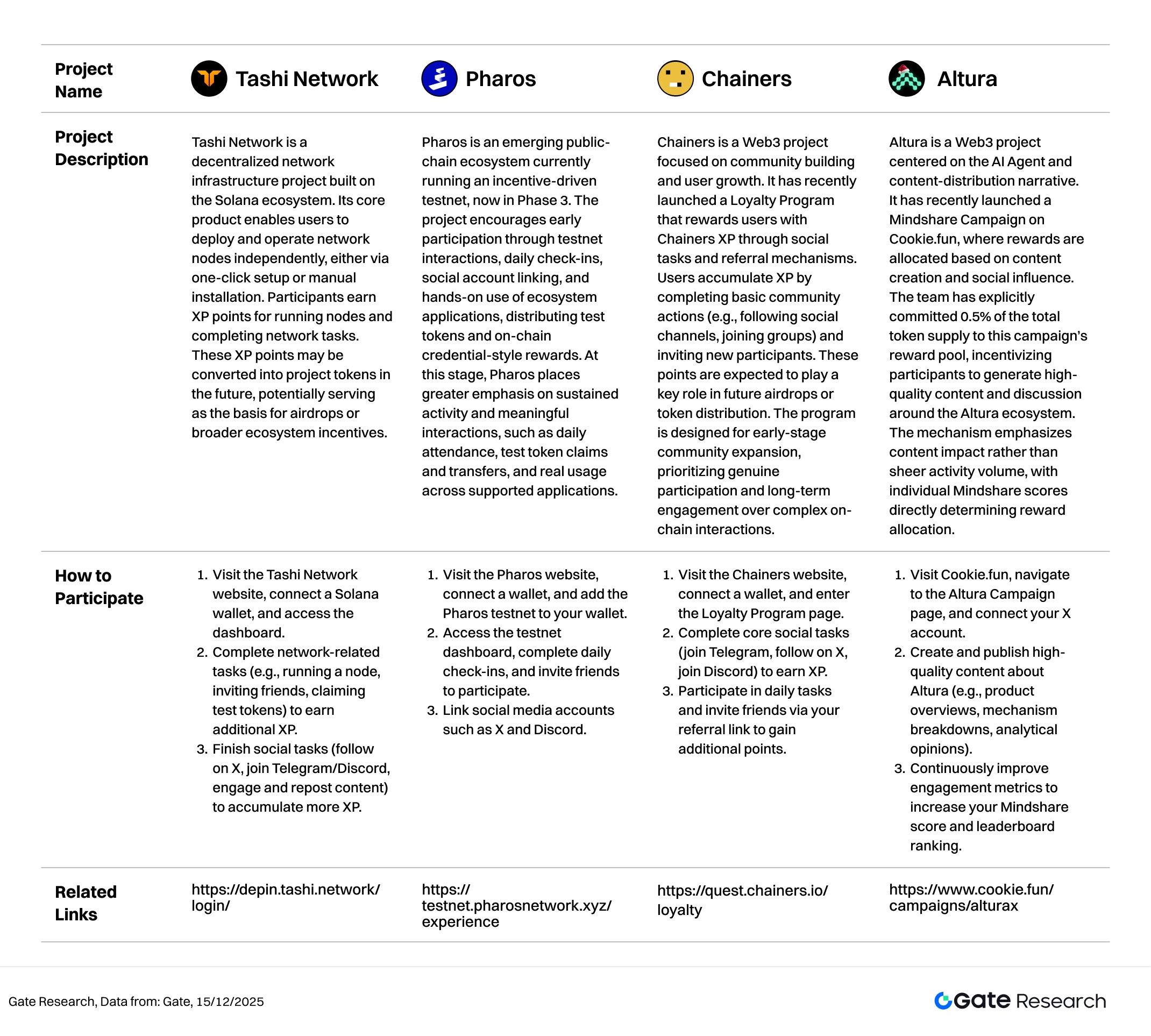

Bên cạnh diễn biến giá, nhiều dự án airdrop tiềm năng tiếp tục tiến triển, trải rộng các lĩnh vực như AI, Layer 2, hệ thống khuyến khích xã hội và xác thực danh tính. Nếu tham gia đúng thời điểm và duy trì hoạt động đều đặn, người dùng có thể sớm chiếm vị thế trong thị trường dao động và nhận ưu đãi token hoặc điều kiện nhận airdrop. Phần tiếp theo giới thiệu bốn dự án đáng chú ý cùng lộ trình tham gia, hỗ trợ tiếp cận cơ hội Web3 có hệ thống.

Điểm nhấn airdrop

Báo cáo này giới thiệu bốn dự án airdrop và khuyến khích nổi bật trong giai đoạn từ ngày 02 đến ngày 15 tháng 12 năm 2025: Tashi Network (mạng farm XP dựa trên node thuộc hệ sinh thái Solana), Pharos (blockchain testnet khuyến khích đã bước sang Giai đoạn 3), Chainers (Chương trình Loyalty tập trung nhiệm vụ cộng đồng), và Altura (sáng kiến khuyến khích nội dung dựa trên Mindshare trên Cookie.fun).

Cả bốn dự án đều đang ở giai đoạn đầu hoặc kích hoạt khuyến khích. Người dùng có thể tích lũy lịch sử đóng góp bằng cách triển khai node, tham gia testnet, hoàn thành nhiệm vụ xã hội/cộng đồng hoặc sáng tạo nội dung, từ đó sớm chiếm vị thế cho airdrop, phân bổ token hoặc nhận thưởng trong tương lai.

Tashi Network

Tashi Network là dự án hạ tầng mạng phi tập trung xây dựng trên hệ sinh thái Solana. Sản phẩm cốt lõi cho phép người dùng tự triển khai và vận hành node mạng, qua thao tác một chạm hoặc cài đặt thủ công. Người tham gia nhận điểm XP khi chạy node và hoàn thành nhiệm vụ mạng. Điểm XP này có thể chuyển đổi thành token dự án trong tương lai, làm cơ sở cho airdrop hoặc khuyến khích hệ sinh thái rộng hơn.【2】

Cách tham gia:

- Truy cập website Tashi Network, kết nối ví Solana và vào dashboard.

- Hoàn thành các nhiệm vụ liên quan đến mạng (chạy node, mời bạn bè, nhận test token) để nhận thêm XP.

- Hoàn thành nhiệm vụ xã hội (theo dõi trên X, tham gia Telegram/Discord, tương tác và chia sẻ nội dung) để tích lũy thêm XP.

Pharos

Pharos là hệ sinh thái public-chain mới nổi, hiện vận hành testnet khuyến khích, đang ở Giai đoạn 3. Dự án khuyến khích tham gia sớm thông qua tương tác testnet, điểm danh hàng ngày, liên kết tài khoản xã hội và sử dụng ứng dụng hệ sinh thái, phân phối test token và phần thưởng dạng chứng nhận on-chain. Giai đoạn này, Pharos chú trọng hoạt động liên tục và tương tác thực chất, như điểm danh hàng ngày, nhận/chuyển test token và sử dụng thực tế các ứng dụng hỗ trợ.【3】

Cách tham gia:

- Truy cập website Pharos, kết nối ví và thêm testnet Pharos vào ví.

- Vào dashboard testnet, điểm danh hàng ngày và mời bạn bè tham gia.

- Liên kết tài khoản xã hội như X và Discord.

Chainers

Chainers là dự án Web3 tập trung xây dựng cộng đồng và tăng trưởng người dùng. Gần đây ra mắt Chương trình Loyalty, thưởng điểm Chainers XP cho nhiệm vụ xã hội và cơ chế giới thiệu. Người dùng tích lũy XP bằng cách hoàn thành hành động cộng đồng cơ bản (theo dõi kênh xã hội, tham gia nhóm) và mời người mới. Các điểm này dự kiến đóng vai trò quan trọng trong airdrop hoặc phân bổ token tương lai. Chương trình thiết kế cho giai đoạn mở rộng cộng đồng ban đầu, ưu tiên tham gia thực chất và gắn kết dài hạn thay vì tương tác on-chain phức tạp.【4】

Cách tham gia:

- Truy cập website Chainers, kết nối ví và vào trang Loyalty Program.

- Hoàn thành nhiệm vụ xã hội cốt lõi (tham gia Telegram, theo dõi trên X, vào Discord) để nhận XP.

- Tham gia nhiệm vụ hàng ngày, mời bạn bè qua link giới thiệu để nhận thêm điểm.

Altura

Altura là dự án Web3 tập trung vào câu chuyện AI Agent và phân phối nội dung. Gần đây ra mắt Mindshare Campaign trên Cookie.fun, phân bổ thưởng dựa trên sáng tạo nội dung và ảnh hưởng xã hội. Đội ngũ cam kết rõ ràng dành 0,5% tổng cung token cho pool thưởng chiến dịch này, khuyến khích người tham gia tạo nội dung chất lượng và thảo luận về hệ sinh thái Altura. Cơ chế nhấn mạnh tác động nội dung thay vì số lượng hoạt động, điểm Mindshare cá nhân quyết định trực tiếp phân bổ thưởng.【5】

Cách tham gia:

- Vào Cookie.fun, điều hướng đến trang Altura Campaign, kết nối tài khoản X.

- Tạo và đăng nội dung chất lượng về Altura (giới thiệu sản phẩm, phân tích cơ chế, ý kiến chuyên sâu).

- Liên tục cải thiện chỉ số tương tác để tăng điểm Mindshare và thứ hạng trên bảng xếp hạng.

Lưu ý

Kế hoạch airdrop và cách tham gia có thể thay đổi bất kỳ lúc nào. Người dùng nên theo dõi các kênh chính thức của dự án trên để cập nhật mới nhất. Ngoài ra, cần thận trọng, nhận diện rủi ro và nghiên cứu kỹ trước khi tham gia. Gate không đảm bảo phân phối phần thưởng airdrop sau này.

Kết luận

Nhìn lại giai đoạn từ ngày 02 đến ngày 15 tháng 12 năm 2025, dù Fed đã hạ lãi suất đúng như dự báo, sự phân hóa chính sách và kỳ vọng tạm dừng tiếp tục làm giảm khẩu vị rủi ro, khiến BTC và ETH tích lũy trong biên độ hẹp. Ở khía cạnh on-chain, dòng vốn tập trung rõ nét vào phái sinh hiệu quả cao và hạ tầng giao dịch, Hyperliquid dẫn đầu về dòng vốn ròng, phản ánh niềm tin thị trường bền vững với perpetual on-chain và giao dịch tần suất cao. Về chủ đề, dòng vốn hướng mạnh vào phân khúc co giãn cao: tài sản liên quan AI, tính toán bảo mật và giao dịch biến động cao tăng nổi bật, BEAT, NIGHT và LUNA ghi nhận mức tăng đáng kể. Ngược lại, các câu chuyện Layer 1 mới và stablecoin không đạt kỳ vọng như trước.

Động lực khối lượng–giá cho thấy chỉ số ít token như LUNA và CONSCIOUS đạt cộng hưởng khối lượng–giá thực sự, còn phần lớn token có giao dịch tăng chỉ ghi nhận tăng giá hạn chế. Điều này phản ánh hành vi dòng vốn vẫn do giao dịch phục hồi ngắn hạn và chiến lược thanh khoản chi phối. Phân tích tương quan cũng cho thấy nhóm token beta cao, định hướng giao dịch nhạy cảm nhất với biến động tâm lý thị trường, trong khi tài sản hạ tầng và token hệ sinh thái trưởng thành có diễn biến giá độc lập hơn.

Bên cạnh đó, các dự án được theo dõi trong kỳ này—Tashi Network, Pharos, Chainers, Altura—đều ở giai đoạn kích hoạt khuyến khích rõ ràng. Trọng tâm gồm mở rộng mạng node, tích lũy hoạt động testnet, tăng trưởng cộng đồng và hệ điểm Loyalty, phân phối nội dung kết hợp cạnh tranh mindshare. Tổng thể, các dự án này có lộ trình khuyến khích rõ ràng, ngưỡng tham gia khá dễ quản lý. Người dùng có thể tăng dần XP, điểm hoặc trọng số mindshare bằng cách chạy node, điểm danh hàng ngày, tương tác on-chain, mời người mới hoặc xuất bản nội dung, từ đó nâng cao khả năng phân bổ airdrop và nhận thưởng trong tương lai.

Tham khảo:

- CoinGecko, https://www.coingecko.com/

- Tashi Network, https://depin.tashi.network/login/

- Pharos, https://testnet.pharosnetwork.xyz/experience

- Chainers, https://quest.chainers.io/loyalty

- Altura, https://www.cookie.fun/campaigns/alturax

Gate Research là nền tảng nghiên cứu blockchain và tiền mã hóa toàn diện, cung cấp nội dung chuyên sâu cho độc giả gồm phân tích kỹ thuật, nhận định thị trường, nghiên cứu ngành, dự báo xu hướng và phân tích chính sách vĩ mô.

Cảnh báo rủi ro

Đầu tư vào thị trường tiền mã hóa tiềm ẩn rủi ro cao. Người dùng nên tự nghiên cứu và hiểu rõ bản chất tài sản, sản phẩm trước khi quyết định đầu tư. Gate không chịu trách nhiệm với bất kỳ tổn thất hoặc thiệt hại nào phát sinh từ các quyết định này.

Bài viết liên quan

Nghiên cứu của Gate: bitcoin điều chỉnh sau khi vượt qua mốc 70.000 đô la, số giao dịch trên chuỗi của Solana vượt qua Ethereum

Top 20 Tiền điện tử Airdrop vào năm 2025

Gate Research: Thị trường Crypto ổn định và phục hồi, Bitcoin thử nghiệm 57.600 đô la, Ethereum gặp khó khăn

Cách sử dụng APIs để bắt đầu giao dịch định lượng

Hướng Dẫn Phòng Chống Airdrop Lừa Đảo