Tại sao Euler là Sản phẩm Cho vay Tốt nhất trong DeFi Hiện tại

Euler Finance đã bắt đầu dấn thân từ tháng 10 năm 2024, là một trong những sự trở lại đáng kinh ngạc nhất trong lịch sử DeFi. Mặc dù đã phải đối mặt với những thất bại lớn - một vụ hack vào năm 2023 đã dẫn đến tạm ngừng giao thức - nhưng đội ngũ Euler vẫn không ngừng làm việc để xây dựng lại và khôi phục niềm tin của người dùng.

Dữ liệu nói lên điều đó:

- Tổng số tiền gửi đã đạt 1 tỷ đô la Mỹ (tăng 1000% trong 4 tháng)

- 4,3 tỷ đô la Mỹ vay

- TVL vượt qua 100 triệu đô la trên Sonic

- Triển khai trên 8 chuỗi

Tổng số tiền gửi của Euler Finance, nguồn: DeFiLlama

Sự tăng đáng kể về số tiền gửi chứng tỏ sự hấp dẫn ngày càng tăng của Euler trong không gian DeFi.

Nhưng tại sao người dùng nên xem xét việc sử dụng Euler cho việc cho vay bây giờ? Để hiểu tại sao Euler nổi bật, hãy trước tiên tìm hiểu một số vấn đề với các sản phẩm cho vay khác trên thị trường, và cách mà Euler giải quyết những vấn đề này.

Vấn đề thanh toán và MEV

Một trong những vấn đề chính của các giao protocal cho vay DeFi là phương pháp thanh lý. Trong các thị trường cho vay truyền thống, các tổ chức trung ương (như ngân hàng) có thể thanh lý nợ xấu. Tuy nhiên, trong thế giới phi tập trung này, quy trình này phụ thuộc vào các bên thứ ba - người thanh lý, họ hoạt động như các nhà giao dịch chênh lệch. Những người dùng này tạo ra bot để tự động thanh lý vị thế khi tài sản thế chấp không đủ. Đổi lại, họ nhận được chiết khấu tài sản thế chấp, và sự cạnh tranh để thanh lý những vị thế này là quyết liệt.

Cuộc cạnh tranh này dẫn đến việc tăng phí Gas, đặc biệt là trên các mạng như Ethereum, nơi người thanh lý đầu tiên của một hành động sẽ được thưởng. Kết quả, cuộc chiến Gas có thể leo thang, khiến cho người dùng bình thường gặp khó khăn khi tương tác với blockchain khi giá Gas tăng cao. Hiện tượng này được gọi là MEV, một vấn đề lớn đối mặt với hệ sinh thái DeFi.

Cách các giao thức khác xử lý thanh lý như thế nào

Các nền tảng DeFi hàng đầu như Aave, Compound và Curve đều có hệ thống thanh lý. Khi vị thế của người vay giảm xuống dưới ngưỡng tài sản đảm bảo, người thanh lý cạnh tranh để tịch thu tài sản đảm bảo với giảm giá. Tuy nhiên, quy trình này thường dẫn đến sự sụt giảm nhanh chóng của giá tài sản đảm bảo, làm trầm trọng thêm vấn đề thanh lý và làm tăng chi phí Gas.

Những giao thức này khuyến khích các nhà thầu cơ hội để hỗ trợ thanh lý, nhưng cạnh tranh thanh lý gay gắt thường dẫn đến kết quả không công bằng và chi phí giao dịch cao cho người dùng thông thường.

Phương pháp thanh lí sáng tạo của Euler

Euler Finance đã áp dụng một phương pháp thanh lý hoàn toàn khác biệt nhằm giải quyết những vấn đề này một cách trực tiếp.

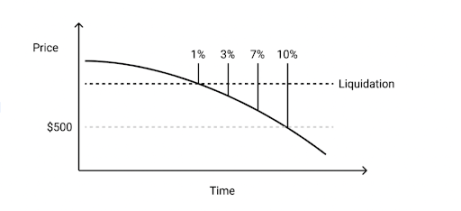

Thanh toán cuộc đấu giá Hà Lan

Khác với Compound hoặc Aave, những nền tảng sử dụng tỷ lệ chiết khấu cố định trong quá trình thanh lý, Euler sử dụng cơ chế đấu giá Hà Lan. Điều này có nghĩa là khi tài sản đảm bảo của vị thế người vay trở nên không đủ, tỷ lệ chiết khấu thanh lý sẽ tăng dần theo thời gian. Người thanh lý có thể chọn thời điểm can thiệp tối ưu dựa trên kỳ vọng về rủi ro và lợi nhuận của riêng họ.

Giảm giá thanh lý tăng theo thời gian

Cơ chế này giảm tắc nghẽn và cạnh tranh dẫn đến MEV, từ đó giúp ổn định giá Gas. Bằng cách biến việc thanh lý thành một cuộc đấu giá, Euler đã tạo ra một môi trường có lợi hơn và có thể kiểm soát được hơn cho tất cả các bên liên quan.

Giải Ngân Mềm

Một trong những điểm nổi bật của Euler là cơ chế thanh lý mềm, mục tiêu là bảo vệ người vay khỏi nỗi sợ hoàn toàn bị thanh lý. Dưới cơ chế thanh lý mềm, khi giá trị tài sản đảm bảo của người vay giảm hoặc nợ tăng, chỉ một phần của tài sản đảm bảo sẽ bị thanh lý. Tuy nhiên, nếu giá của tài sản đảm bảo tăng, người vay có thể khôi phục phần đã bị thanh lý.

Điều này giúp người vay có thêm thời gian phục hồi sau những biến động thị trường mà không mất toàn bộ vị thế ngay lập tức. Thanh lý mềm cho phép người dùng duy trì kiểm soát tài sản của họ, tăng khả năng chịu đựng giảm giá tạm thời và giảm thiểu lỗ.

Cơ chế thanh lý sáng tạo của Euler đã ảnh hưởng trực tiếp và tích cực đến các chỉ số của nó:

Hoạt động cho vay đang hoạt động

So với các giao thức khác như Aave (0.38) và Compound (0.3), Euler có tỉ lệ Borrow TVL cao nhất (0.45). Điều này cho thấy rằng người vay được thu hút bởi Euler vì các tính năng độc đáo như điều khoản thanh toán lợi ích hơn và khả năng tăng cường quỹ với rủi ro thấp hơn.

Phí và lợi nhuận hấp dẫn

Phí hàng tuần được tạo ra bởi Euler, được lấy từ: token terminal

Phương pháp điều chỉnh người dùng của Euler mang lại các khoản phí cạnh tranh cao cho người vay (lên đến 557,000 đô la mỗi tuần) và lợi nhuận hấp dẫn cho người gửi tiền. Bằng cách giảm thiểu tác động tiêu cực của thanh lý đến mức tối đa đối với người dùng, giao thức giúp đảm bảo rằng cả người vay và người cho vay đều hưởng lợi từ quy trình mượt mà và hiệu quả hơn.

Tỷ lệ cho vay trên giá trị tài sản (LTV)

Tỷ lệ vay trung bình của Euler cao tới 90%, cao hơn nhiều so với hầu hết các nền tảng Tài chính Phi tập trung khác. Điều này là nhờ cơ chế thanh lý linh hoạt của nó, giúp người vay có sự an toàn và linh hoạt cao hơn khi quản lý vị thế. Người vay có thể sử dụng đòn bẩy cao hơn đồng thời đảm bảo khả năng mất tất cả tài sản thế chấp trong một sự kiện thanh lý thấp hơn.

Kết luận

Các tính năng sáng tạo của Euler, như giải quyết đấu giá Hà Lan và thanh lý mềm mại, giải quyết một số vấn đề cấp bách nhất trong việc cho vay DeFi, như MEV, phí Gas cao và rủi ro của cơ chế thanh lý truyền thống. Sự phục hồi mạnh mẽ và tăng trưởng của giao thức, cùng với các chỉ số hấp dẫn của nó, cho thấy rằng Euler không chỉ đáng tin cậy mà còn là một trong những lựa chọn thân thiện với người dùng và an toàn nhất trong không gian DeFi ngày nay. Dù là người vay đang tìm kiếm điều khoản ưa thích hoặc người cho vay đang tìm kiếm lợi nhuận ổn định, Euler có thể cung cấp các giải pháp thuyết phục giúp nó nổi bật trong lĩnh vực này.

Tuyên bố:

- Bài viết này được tái bản từ [ ForesightNews], bản quyền thuộc về tác giả gốc [Tommy.eth, Alex Liu, Foresight News],如对转载有异议,请联系Nhóm Học Viên GateNhóm sẽ xử lý nó càng sớm càng tốt theo các quy trình liên quan.

- Miễn trừ trách nhiệm: Các quan điểm và ý kiến được thể hiện trong bài viết này chỉ thuộc về tác giả và không đại diện cho bất kỳ lời khuyên đầu tư nào.

- Các phiên bản ngôn ngữ khác của bài viết được dịch bởi nhóm Gate Learn, nếu không được đề cậpGate.comDưới mọi hình thức, các bài báo đã dịch không được sao chép, phổ biến hoặc đạo văn.

Bài viết liên quan

Tronscan là gì và Bạn có thể sử dụng nó như thế nào vào năm 2025?

Coti là gì? Tất cả những gì bạn cần biết về COTI

Stablecoin là gì?

Mọi thứ bạn cần biết về Blockchain

HODL là gì