DeFi 的黑箱:風險與收益如何重新被包裝

風險策展及鏈上資本分配者(OCCA)的發展

DeFi 已邁入結構化發展新階段,機構級交易策略被組合、抽象化為可代幣化資產。

最初由流動性質押代幣(LSTs)的出現揭開序幕,而 @ ethena_labs 推出的代幣化基差交易,則成為 DeFi 結構化產品領域的重大轉捩點。該協議將市場中性(Delta-neutral)策略包裝成合成美元,將原本需 24 小時保證金管理的策略一鍵化為代幣,徹底刷新了用戶對 DeFi 的認知。

原本僅供機構與交易台使用的收益產品已逐漸普及,USDe 也成為 TVL 增長最快、首個突破 100 億美元的穩定幣。

Ethena 的成功顯示市場對機構策略代幣化的高度需求。這股趨勢正重構市場結構,並推動以「風險策展人」或鏈上資本分配者(OCCA)為核心的新一波熱潮,這些參與者將收益與風險策略整合,打造更直觀、易用的用戶體驗。

風險策展人與 OCCA 的定義

目前業界尚未有風險策展人或 OCCA 的標準定義。這一概念涵蓋多重模式,但核心皆在於對收益策略的再包裝。

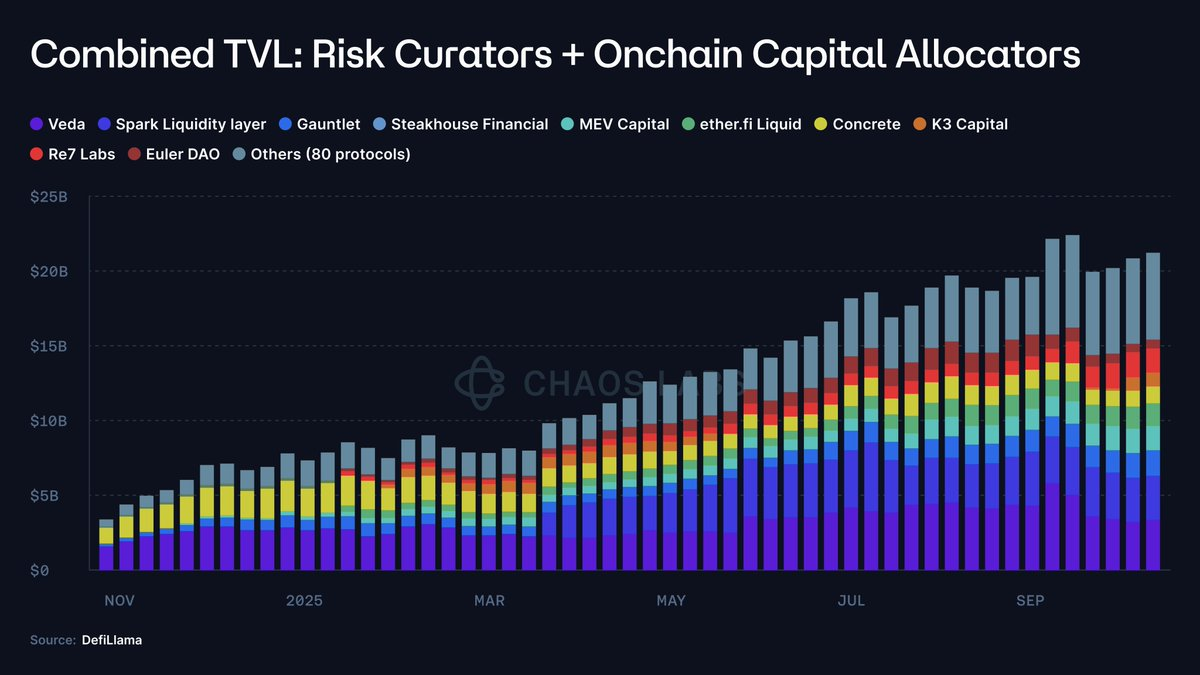

OCCA 通常推出具有策略品牌的產品,風險策展人則多依託 @ MorphoLabs 和 @ eulerfinance 等模組化貨幣市場,藉由參數化金庫交付收益。兩者 TVL 自 2023 年由 200 萬美元飆升至 200 億美元,達到 10,000 倍成長。

這引發數個核心問題:

- 存款實際流向為何?

- 資金曝險於哪些協議與對手方?

- 風險參數能否在極端波動時動態調整?其背後假設為何?

- 基礎資產的流動性如何?

- 遇到大規模提領或擠兌時,退出路徑是否順暢?

風險點何在?

10月10日,史上最大山寨幣清算事件席捲 CEX 與永續 DEX,導致市場大規模強平與自動減倉。

但多數市場中性(Delta-neutral)類型的代幣化產品幾乎未受波及。

這類產品多為「黑箱」結構,除主要年化收益率與概略市場定位外,揭露資訊相當有限。部分 OCCA 僅間接披露協議風險曝險及策略內容。持倉級數據、對沖場域、保證金緩衝、即時資產與壓力測試機制等資訊幾乎未揭露,即使有也多屬選擇性或延遲提供。

由於缺乏可驗證標記或場域級資訊,用戶難以判斷其風險抵抗力究竟來自設計、運氣或帳面延遲;多數情況甚至無法分辨是否已產生損失。

- 集中化:多數收益打包「黑箱」由 EOA(外部擁有帳戶)或營運團隊控制的多簽帳戶管理,統一託管、調撥與部署用戶資金。高度集中化意味著只要發生操作失誤(如私鑰洩漏、簽名人遭脅迫),就可能引致災難性損失。其風險型態與跨鏈橋安全事件如出一轍——即便無惡意,只要單一工作站遭駭、釣魚或內部濫權,也會造成重大損失。

- 再質押:部分收益產品將抵押品在多層金庫鏈上反覆使用。一層金庫存入或質押至下一層,後者再流向第三層。研究已發現存在循環借貸鏈條,即存款被多次「洗牌」,推高 TVL,形成人為遞迴放大,增添系統性風險。

- 利益衝突:即便各方動機良善,產品供應/借貸上限、利率曲線與預言機選用等決策難以最優,必然有權衡。市場上限過大或無限制可能超越流動性,導致強平失靈與操控風險;上限過低則抑制正常交易。忽略流動性深度的利率坡度會讓借方陷困。若策展人以規模成長為考核,激勵機制恐與存款人利益背道而馳。

- 透明度不足:10月市場波動凸顯一大問題:用戶無法得知風險點、標記方式及基礎資產即時狀態。即時揭露持倉並非總能實現,因涉及搶跑、擠兌等風險。但適度透明並不妨礙運作。可採投資組合層級簡要揭露、儲備構成說明、資產級對沖覆蓋等方式,並引入第三方審計。藉由儀表板與審計證明,核對託管餘額、持倉歸屬與未償負債,協助資產儲備與權限治理,無需公開每筆交易細節。

務實前進路徑

策展型產品浪潮推動 DeFi 由早期非託管、可驗證、透明化,轉向更機構化的營運模式。

這種轉型本身並無可厚非。隨著 DeFi 成熟,結構化策略有了發展空間,而這類策略確實需要一定營運裁量與集中化。

但接受複雜性,並不代表接受不透明。

我們的目標是平衡 DeFi 精神與現實,讓營運方能高效管理複雜持倉,同時保障用戶透明權益。

業界可從以下幾方面著手:

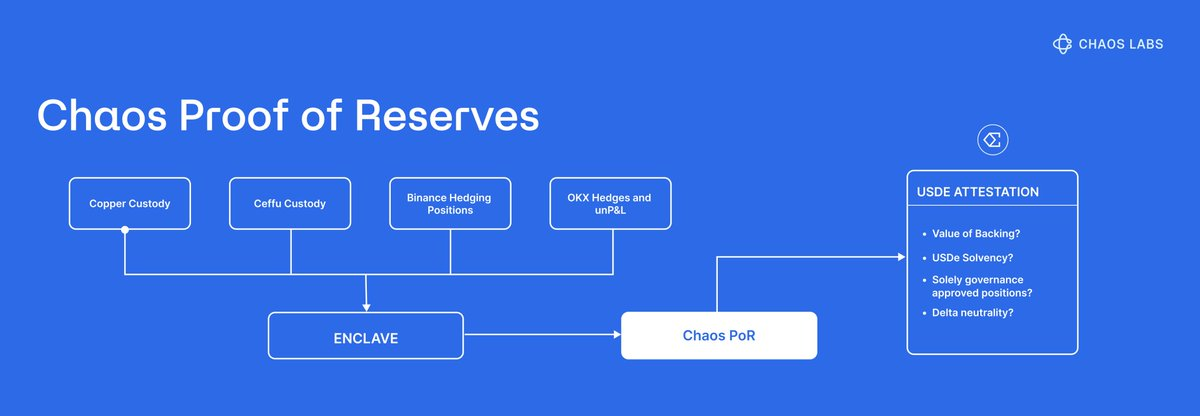

- 儲備證明(PoR):除了公布收益率,也應揭露底層策略、定期進行第三方審計並落實 PoR(儲備證明)機制,確保用戶隨時驗證資產支持。

- 現代風險管理:結構化收益產品的定價及風險管理已被 DeFi 龍頭協議採納,如 @ Aave。Chaos Risk Oracles 以規範框架優化協議參數,降低集中化風險,確保資金市場健康。

- 降低集中化:這個問題由來已久。跨鏈橋安全事件已促使產業正視密鑰升級、簽名人勾結與緊急權限不透明等挑戰。可採門檻簽名或 HSM、密鑰分離、角色分工(提案、審核、執行)、即時資金調撥與最小熱錢包餘額、託管白名單、升級延遲與公開排隊、緊急權限限制及可撤銷等措施。

- 限制系統性風險:抵押品複用是保險及再質押產品的本質。應限制並揭露再質押,避免關聯產品間循環借貸鏈條。

- 激勵透明:激勵機制應盡量公開,揭露策展人利益、關聯關係及變更審核程序,讓黑箱產品轉為可評估的合約。

- 標準化:風險策展已是 200 億美元規模產業,DeFi 應為此領域制定基本標準,包括統一術語、最低揭露要求及事件追蹤。

若能落實上述措施,策展型市場將兼具專業結構化優勢及透明、可驗證的用戶保護。

總結

OCCA 與風險策展人的興起,是 DeFi 結構化產品發展的必然階段。Ethena 率先推動機構級策略的代幣化與分發,使資金市場自然形成專業分配層。這一層本身並無問題,關鍵在於其營運裁量權是否取代可驗證性。

解決方案明確:發布與負債掛鉤的儲備證明、公開激勵與關聯方、限制再質押、以現代密鑰管理與變更控制降低單點風險,並將風險信號(不僅僅是價格)納入風險參數管理。

能否隨時回答下列三個核心問題,將決定成敗:

- 我的存款有無資產支持?

- 我曝險於哪些協議、場域或對手方?

- 誰掌控資產?

DeFi 不必在複雜性與第一性原則間二擇一,兩者可並存,且透明度可隨體系複雜度提升同步增強。

免責聲明:

- 本文轉載自[chaoslabs],著作權屬原作者[chaoslabs]所有。如有疑義,請聯繫Gate Learn團隊協助處理。

- 免責聲明:本文僅為作者個人觀點,並不構成任何投資建議。

- 本文其他語言版本由 Gate Learn 團隊翻譯,除特別說明外,禁止複製、分發或抄襲譯文。

相關文章

Sui:使用者如何利用其速度、安全性和可擴充性?

Arweave:用AO電腦捕捉市場機會

即將到來的AO代幣:可能是鏈上AI代理的終極解決方案

Solv協定:集中式去中心化金融趨勢下的資產管理新範式

什麼是漿果?您需要瞭解的有關BERRY的所有資訊