Août 2025 : En route vers une clarification du cadre réglementaire

- La clarté réglementaire entourant les actifs numériques aux États-Unis se fait attendre depuis longtemps — et bien que l’avenir reste incertain, les décideurs ont accompli des avancées notables cette année.

- Les perspectives réglementaires favorables ont sans doute soutenu la surperformance d’Ether. Ethereum, leader incontesté de la finance blockchain, est idéalement positionné pour profiter d’une clarification réglementaire qui stimulerait l’adoption des stablecoins, des actifs tokenisés et des applications de finance décentralisée.

- Les sociétés cotées détenant des actifs numériques en trésorerie (DAT) se sont multipliées ces derniers mois, mais la demande des investisseurs semble désormais atteindre ses limites. Les primes de valorisation deviendraient plus serrées pour les projets les plus importants.

- Le cours du Bitcoin a franchi un record historique autour de 125 000 $, mais a terminé le mois en retrait. Malgré un intérêt moindre en août face à d'autres thématiques, les tensions sur l’indépendance de la Réserve fédérale rappellent fortement les motivations des investisseurs en faveur du Bitcoin.

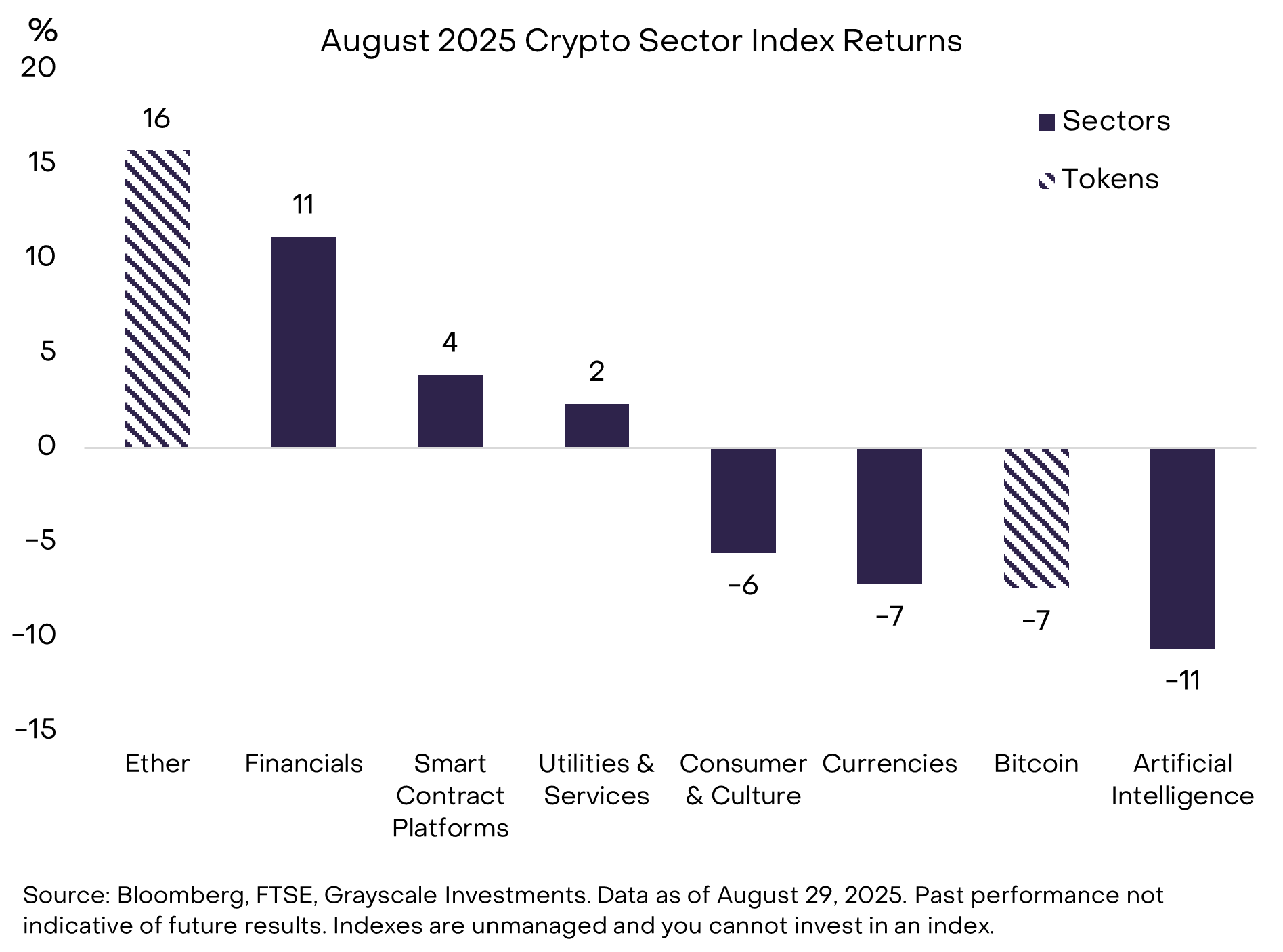

La capitalisation totale du marché crypto est demeurée stable autour de 4 000 milliards de dollars en août 2025, toutefois des arbitrages significatifs ont eu lieu en arrière-plan. Les actifs cryptographiques englobent une diversité technologique importante, avec des moteurs fondamentaux distincts, ce qui explique que les valorisations des tokens évoluent souvent sans synchronisation.

Si le Bitcoin a baissé en août, Ether a progressé de 16 %.[1] Deuxième blockchain publique par la capitalisation, Ethereum a su profiter du regain d’intérêt des investisseurs envers les changements réglementaires, qui favorisent l’adoption des stablecoins, des actifs tokenisés et des applications DeFi — là où Ethereum s’impose comme référence sectorielle.

L’Exhibit 1 illustre les mouvements des segments de marché pendant le mois d’août selon le cadre Crypto Sectors — une taxonomie robuste et une gamme d’indices développés en partenariat avec FTSE/Russell. Les indices Currencies, Consumer & Culture et Artificial Intelligence (AI) Crypto ont tous légèrement reculé sur le mois. La faiblesse du secteur IA reflète la baisse des performances des valeurs IA sur les marchés boursiers. À l’inverse, les indices Financials, Smart Contract Platforms et Utilities & Services Crypto ont progressé. Même si son prix mensuel reste en léger retrait, le Bitcoin a atteint un sommet historique autour de 125 000 $ à la mi-août, tandis qu’Ether a franchi un record de près de 5 000 $.[2]

Exhibit 1 : Rotations marquantes entre Crypto Sectors en août

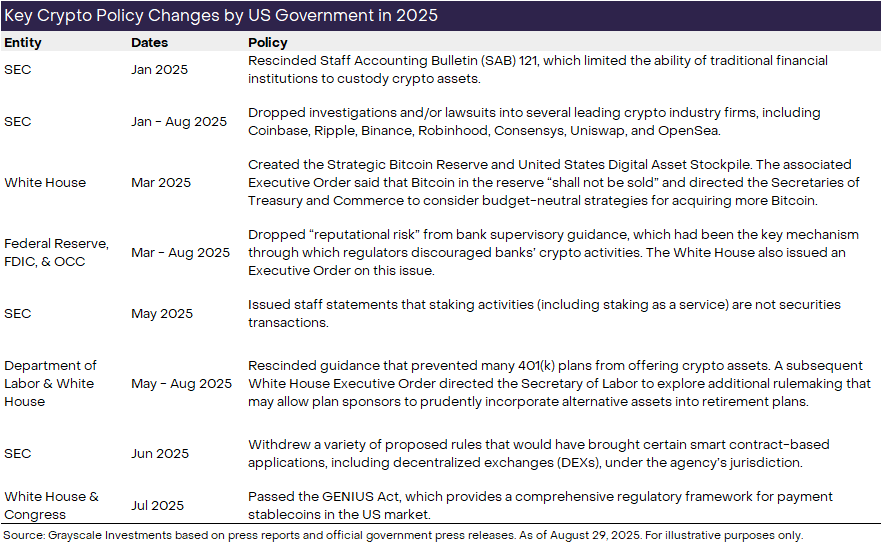

GENIUS Act et au-delà

La récente surperformance d’Ethereum repose sur des fondamentaux, et surtout sur l’amélioration de la régulation des actifs numériques et de la technologie blockchain aux États-Unis. Cette année, selon nous, la GENIUS Act adoptée en juillet s’est révélée être la réforme politique la plus déterminante. Ce texte instaure un cadre réglementaire global pour les stablecoins de paiement sur le marché américain (voir Stablecoins and the Future of Payments). Ethereum est aujourd’hui le réseau principal pour les stablecoins, que ce soit en volume de transactions ou en soldes, et l’adoption du GENIUS Act a propulsé le cours d’Ether de près de 50 % en juillet.[3] Les mêmes dynamiques ont soutenu Ether pendant le mois d’août.

Les réformes américaines de cette année dépassent la seule question des stablecoins et embrassent de nombreuses problématiques, de la conservation des actifs crypto aux orientations prudentielles bancaires. L’Exhibit 2 résume, selon nous, les décisions politiques majeures adoptées par l’administration Trump et les agences fédérales en matière d’actifs numériques. Ces mesures — et celles qui restent à venir — ont déclenché une vague d’investissement institutionnel sur l’ensemble du secteur crypto (voir March 2025: Institutional Chain Reaction).

Exhibit 2 : Les évolutions réglementaires renforcent la clarté pour l’industrie crypto

Pour illustrer le virage réglementaire, en août, les gouverneurs de la Réserve fédérale Waller et Bowman ont participé à une conférence blockchain à Jackson Hole, Wyoming — une présence difficile à concevoir il y a encore peu d’années. L’événement précédait la conférence économique annuelle de la Fed. Leurs interventions ont mis en avant le potentiel des blockchains comme innovation financière, appelant les autorités à conjuguer stabilité financière et ouverture à la nouveauté.[4]

En septembre, la commission bancaire du Sénat abordera la structure réglementaire du marché crypto — un projet qui ira bien au-delà des stablecoins. Ces travaux prolongent le CLARITY Act, voté à la Chambre en juillet avec un large soutien bipartisan. Le président Scott prévoit une adoption bipartisane au Sénat également.[5] Néanmoins, certaines questions doivent être tranchées. Les acteurs du secteur réclament notamment des garanties pour les développeurs open-source et les fournisseurs de services non-custodiaux. Ce point alimentera certainement les débats parlementaires des mois à venir (Grayscale est l’un des signataires d’une récente lettre de coalition soumise aux commissions Bancaire et Agriculture du Sénat).

Saturation sur les DAT ?

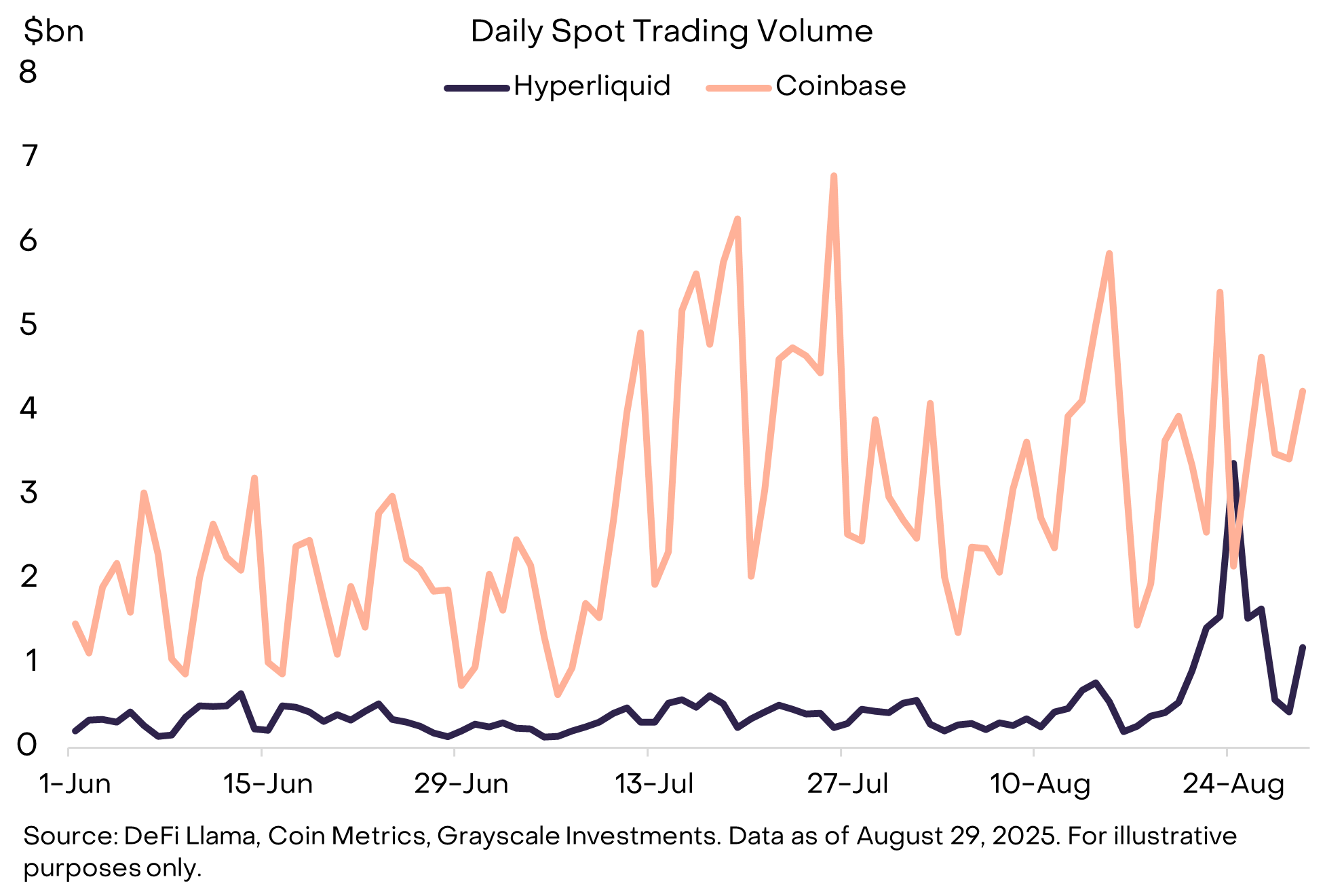

Les flux d’investissements sur les différents marchés et produits témoignent de la sous-performance du Bitcoin (BTC) et de la surperformance de l’Ether (ETH) en août.

Le mouvement s’est en partie déroulé sur Hyperliquid, une DEX qui propose du spot et des contrats perpétuels (voir DEX Appeal: The Rise of Decentralized Exchanges). À partir du 20 août, une baleine Bitcoin a vendu environ 3,5 milliards $ de BTC et acheté aussitôt près de 3,4 milliards $ d’ETH.[6] Sans préjuger des motivations, il faut saluer la capacité d’une telle opération à se réaliser sur une DEX plutôt que via une plateforme centralisée. Fait marquant, Hyperliquid a brièvement réalisé un volume spot supérieur à Coinbase lors de la journée la plus active du mois (voir Exhibit 3).

Exhibit 3 : Hausse du volume spot sur Hyperliquid

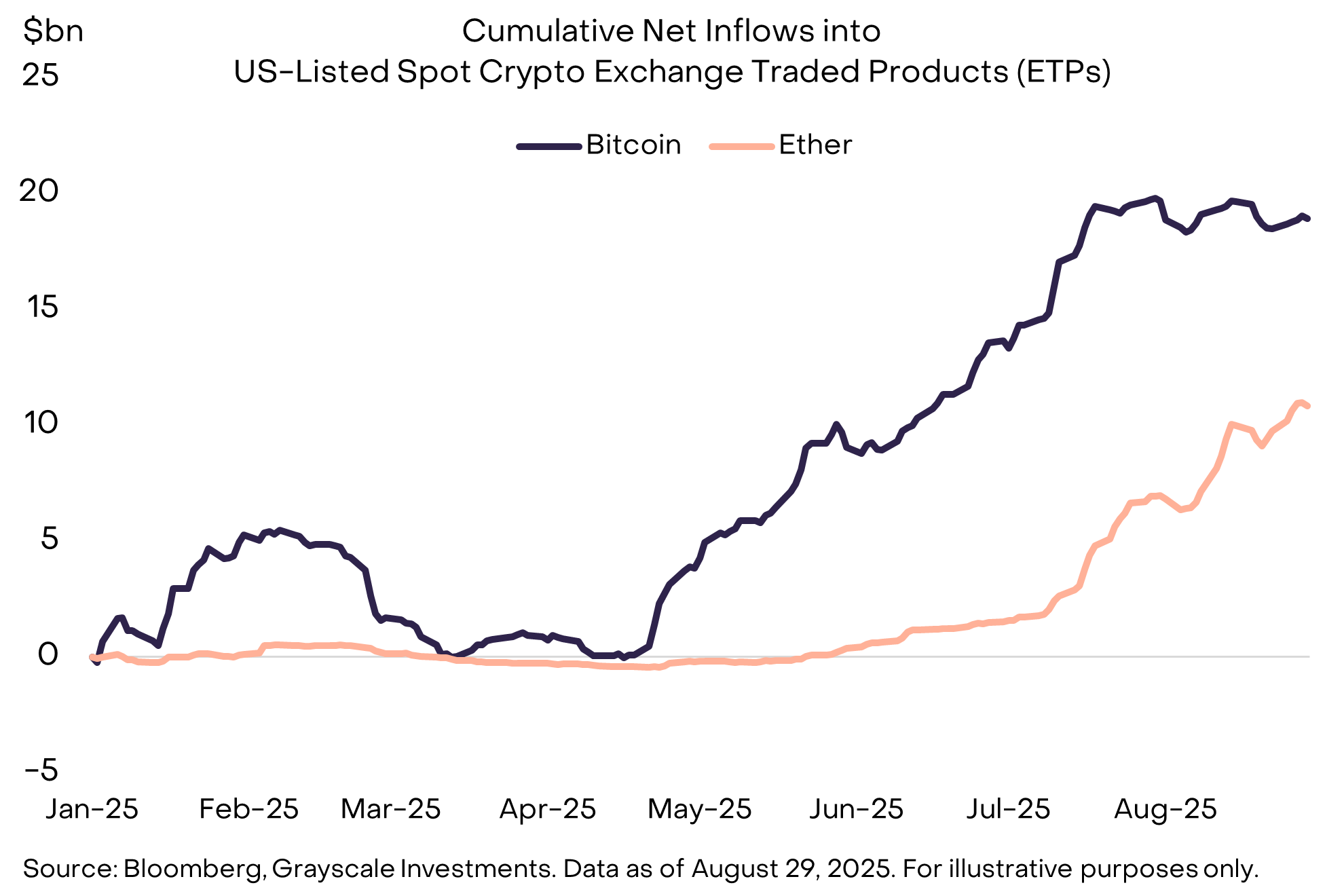

La préférence pour l’ETH s’est également reflétée dans les flux nets des ETPs crypto : les ETP Bitcoin spot américains ont enregistré des sorties nettes de 755 millions $ — une première depuis mars. À l’inverse, les ETP Ether spot ont absorbé 3,9 milliards $ de flux nets, après 5,4 milliards $ en juillet (voir Exhibit 4). Suite à cette dynamique, les ETP BTC et ETH détiennent chacun plus de 5 % de l’offre totale de leur token respectif.

Exhibit 4 : Les flux nets des ETPs se sont déplacés vers l’ETH

Bitcoin, Ether, et nombre d’autres crypto-actifs tirent aussi parti des achats réalisés par les sociétés cotées spécialisées (DAT), qui détiennent de la crypto en bilan et permettent aux actionnaires d’y accéder. Strategy (ex-MicroStrategy), premier détenteur de DAT Bitcoin, a acquis 3 666 BTC supplémentaires (~0,4 milliard $) en août. Sur Ethereum, les deux principaux DAT ont acquis ensemble 1,7 million d’ETH (~7,2 milliards $).[7]

D’après la presse, au moins trois nouveaux DAT Solana sont en préparation — dont des véhicules d’un milliard $ pilotés par Pantera Capital, Galaxy Digital, Jump Crypto et Multicoin Capital.[8] Par ailleurs, Trump Media & Technology Group prévoit un DAT adossé au token CRO, en lien avec Crypto.com et la blockchain Cronos.[9] D’autres annonces concernent le token ENA d’Ethena, l’IP token de Story Protocol et le token BNB de Binance Smart Chain.[10]

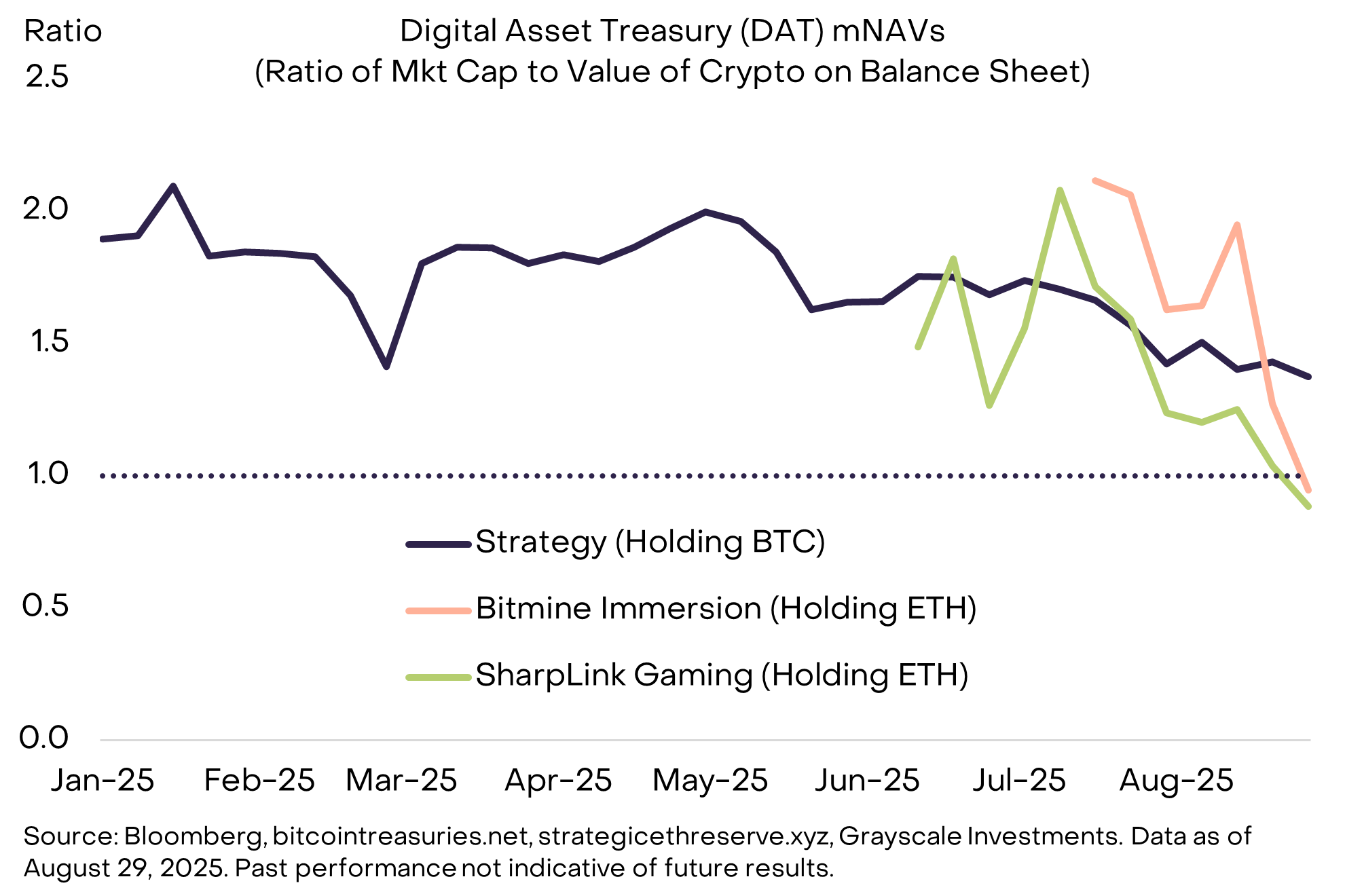

Malgré la poursuite de ces véhicules par les sponsors, la performance des prix indique un essoufflement de la demande des investisseurs. Pour évaluer l’équilibre entre offre et demande des DAT, les analystes s’appuient sur le « mNAV », ratio entre la capitalisation boursière et la valeur des actifs crypto détenus. En cas de demande excédentaire (c’est-à-dire pas assez de DAT), le mNAV dépasse 1,0 ; en situation d’offre excessive (trop de DAT), il passe sous 1,0. Actuellement, les principaux mNAV convergent autour de 1,0, ce qui suggère un retour à l’équilibre (voir Exhibit 5).

Exhibit 5 : Les primes de valorisation des DAT se réduisent

Retour aux fondamentaux : le cas Bitcoin

Comme sur tout marché d’actifs, le débat public sur la crypto se concentre souvent sur des aspects conjoncturels : changement réglementaire, flux d’ETF, DATs. Pourtant, il est essentiel de revenir à l’essence de la thèse d’investissement. Au sein de l’univers crypto, Bitcoin a été conçu pour offrir un actif monétaire et un système de paiement pair-à-pair fondé sur des règles claires et transparentes, indépendant de toute personne ou entité. La remise en cause de l’indépendance des banques centrales rappelle pourquoi de nombreux investisseurs sont attachés à ces propriétés.

Dans la plupart des économies modernes, la monnaie fiduciaire (« fiat ») s’impose. Sa valeur ne repose sur aucun actif sous-jacent et s’appuie exclusivement sur la confiance. Historiquement, les gouvernements ont souvent utilisé cet avantage pour servir des objectifs à court terme (élections…). Cela conduit à l’inflation et à la perte de confiance dans le système.

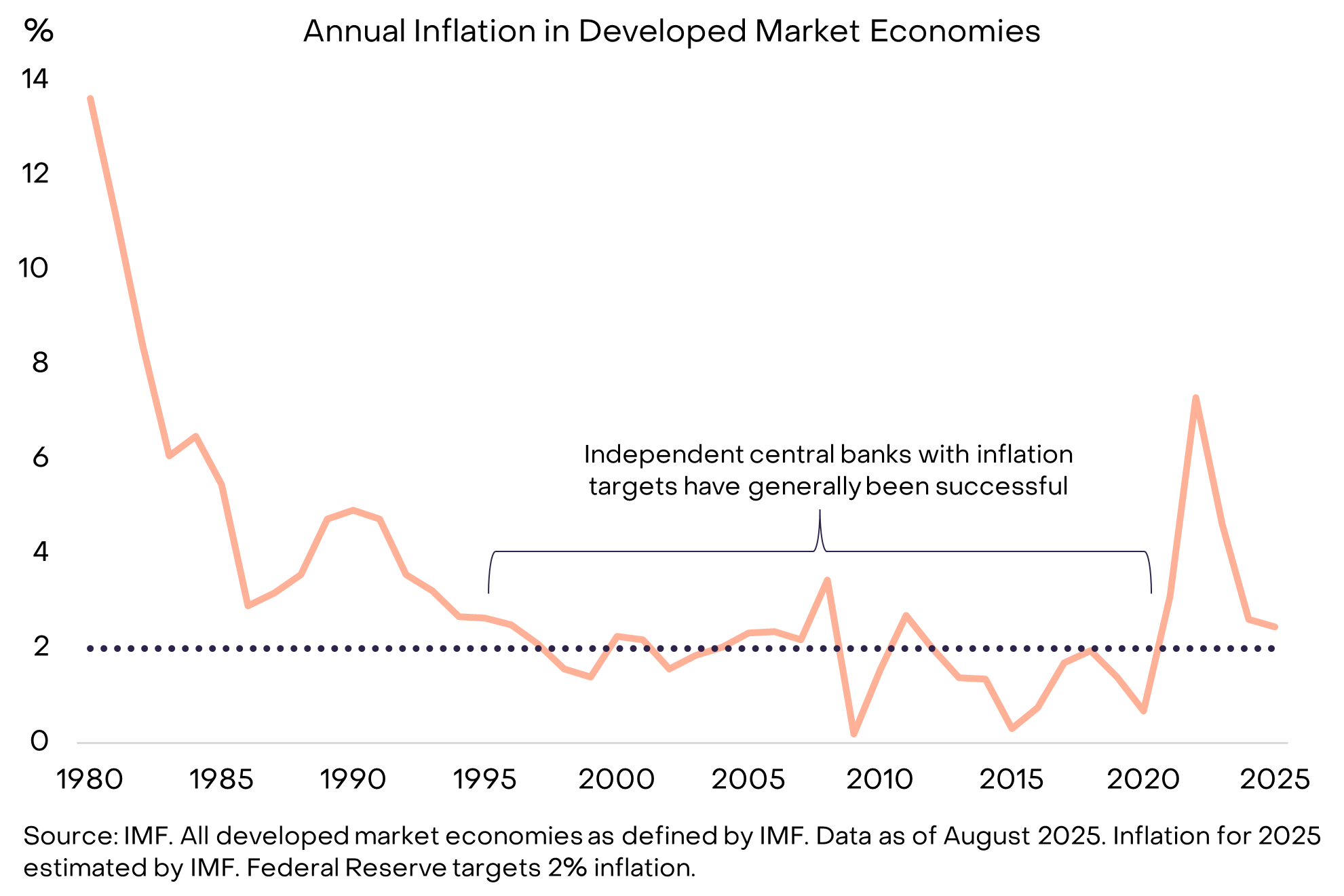

Pour qu’un système fiat soit efficace, il faut des garanties pour empêcher toute exploitation opportuniste du système. Aux États-Unis et dans la plupart des pays riches, le principe consiste à fixer à la banque centrale des objectifs explicites — généralement une cible d’inflation — et à lui assurer une indépendance opérationnelle. Les élus gardent une forme de contrôle afin de garantir une responsabilité démocratique. Depuis le pic temporaire d’inflation post-Covid, ce système combinant objectifs transparents, indépendance et gouvernance démocratique a permis de contenir l’inflation dans les grandes économies depuis le milieu des années 1990 (voir Exhibit 6).

Exhibit 6 : L’indépendance des banques centrales a permis une inflation faible et stable

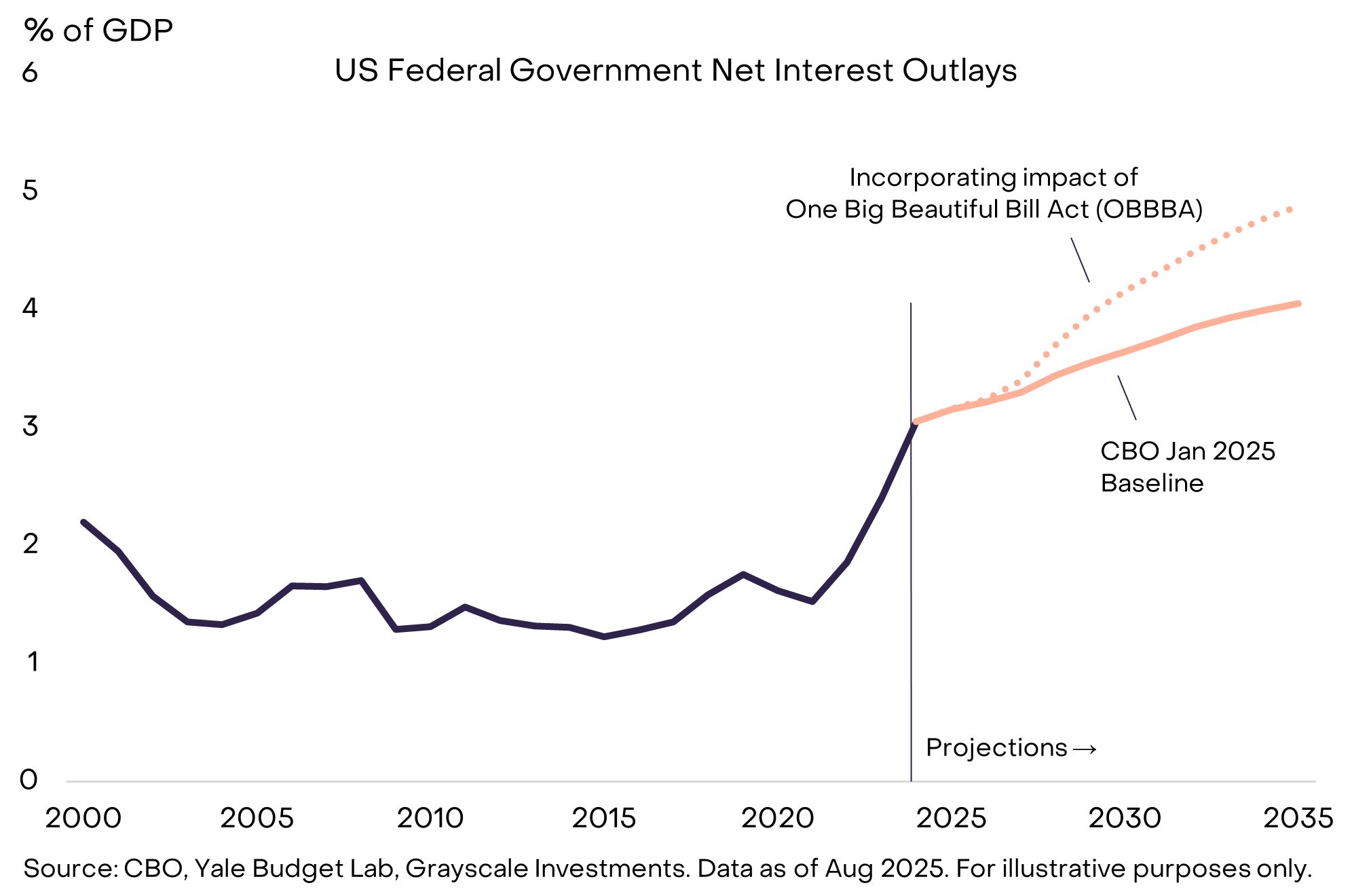

Aux États-Unis, ce modèle est aujourd’hui fragilisé. La cause principale n’est pas l’inflation, mais les déficits et la charge d’intérêts. La dette fédérale s’élève désormais à près de 30 000 milliards $ — soit 100 % du PIB —, un niveau inédit depuis la Seconde Guerre mondiale. À mesure que le Trésor refinance à environ 4 %, les intérêts absorbent de plus en plus de budget (voir Exhibit 7).

Exhibit 7 : Les intérêts accaparent une part croissante du budget fédéral

La loi OBBBA (« One Big Beautiful Bill Act »), votée en juillet, verrouille des déficits élevés sur dix ans. Sauf chute des taux, cela entraînera inévitablement plus de charges d’intérêts et une diminution des autres postes budgétaires. La Maison Blanche a ainsi exhorté la Fed à réduire les taux et a demandé la démission du président Powell. En août, ces menaces à l’indépendance de la Fed se sont intensifiées lors de la tentative de révocation de la gouverneure Lisa Cook, l’une des six membres du conseil.[11] Certes, cela peut servir les intérêts politiques à court terme, mais affaiblir la Fed expose les États-Unis à des risques d’inflation et de dépréciation de la devise à long terme.

Bitcoin repose sur des règles précises et une croissance maîtrisée de l’offre. Lorsqu’elle perd confiance dans les institutions qui garantissent le système fiat, la communauté des investisseurs se tourne vers des alternatives jugées plus fiables. À moins d’une réforme institutionnelle permettant de restaurer la crédibilité de l’engagement anti-inflation, la demande de Bitcoin pourrait continuer de croître.

Définitions des indices : L’indice FTSE/Grayscale Crypto Sectors Total Market Index mesure la performance des actifs numériques cotés sur les principales places mondiales. L’indice FTSE Grayscale Smart Contract Platforms Crypto Sector vise à évaluer les actifs qui servent de plateforme de référence pour le développement et le déploiement de smart contracts. L’indice FTSE Grayscale Utilities and Services Crypto Sector mesure la performance des actifs crypto axés sur des usages pratiques ou professionnels. L’indice FTSE Grayscale Consumer and Culture Crypto Sector mesure la performance des actifs dédiés aux activités de consommation. L’indice FTSE Grayscale Currencies Crypto Sector couvre les actifs qui jouent au moins l’un des trois rôles fondamentaux : réserve de valeur, moyen d’échange, unité de compte. L’indice FTSE Grayscale Financials Crypto Sector évalue les actifs visant à offrir des transactions et des services financiers.

Avertissement :

- Article repris de [Grayscale]. Tous droits réservés à l’auteur [Grayscale]. Pour toute réclamation, veuillez contacter l’équipe Gate Learn qui assurera un traitement rapide.

- Avertissement de responsabilité : Les analyses et opinions présentées n’engagent que l’auteur et ne constituent pas un conseil d’investissement.

- La traduction dans d’autres langues a été réalisée par l’équipe Gate Learn. Sauf mention contraire, toute reproduction, distribution ou plagiat est interdit.

Articles Connexes

Qu'est-ce que Solscan et comment l'utiliser ? (Mise à jour 2025)

Qu'est-ce que Tronscan et comment pouvez-vous l'utiliser en 2025?

Qu'est-ce que Coti ? Tout ce qu'il faut savoir sur l'ICOT

Qu'est-ce que l'USDC ?

Explication détaillée des preuves à zéro connaissance (ZKP)