Pourquoi Euler est le meilleur produit de prêt dans DeFi actuellement

Euler Finance est en pleine ascension depuis octobre 2024, ce qui en fait l'un des comebacks les plus remarquables de l'histoire DeFi. Malgré les revers majeurs - un piratage en 2023 a entraîné une suspension temporaire du protocole - l'équipe d'Euler travaille sans relâche pour reconstruire et regagner la confiance des utilisateurs.

Les données parlent d'elles-mêmes :

- Les dépôts totaux ont atteint 1 milliard de dollars américains (une augmentation de 1000 % en 4 mois)

- Prêt de 4,3 milliards de dollars américains

- TVL dépasse 100 millions de dollars sur Sonic

- Déployé sur 8 chaînes

Total des dépôts d'Euler Finance, source: DeFiLlama

L'augmentation significative des dépôts prouve l'attrait croissant d'Euler dans l'espace DeFi.

Mais pourquoi les utilisateurs devraient-ils envisager d'utiliser Euler pour le prêt maintenant ? Pour comprendre pourquoi Euler se démarque, explorons d'abord certains problèmes avec d'autres produits de prêt sur le marché, et comment Euler aborde ces problèmes.

Problèmes de compensation et de MEV

Un des principaux problèmes des protocoles de prêt DeFi est la méthode de liquidation. Dans les marchés de prêt traditionnels, les entités centrales (comme les banques) peuvent liquider les mauvaises dettes. Cependant, dans le monde décentralisé, ce processus repose sur des tiers - les liquidateurs, qui agissent en tant qu'arbitragistes. Ces utilisateurs créent des bots pour liquider automatiquement les positions lorsque le collatéral est insuffisant. En retour, ils reçoivent des réductions de collatéral, et la concurrence pour la liquidation de ces positions est féroce.

Cette compétition entraîne une augmentation des frais de gaz, notamment sur des réseaux comme Ethereum, où le premier liquidateur d'une action sera récompensé. En conséquence, les guerres de gaz peuvent s'intensifier, rendant difficile pour les utilisateurs ordinaires d'interagir avec la blockchain lorsque les prix du gaz montent en flèche. Ce phénomène est appelé MEV, un problème majeur auquel est confronté l'écosystème DeFi.

Comment les autres protocoles gèrent-ils la liquidation

Les principales plateformes DeFi telles que Aave, Compound et Curve ont toutes des systèmes de liquidation. Lorsqu'une position d'emprunteur tombe en dessous du seuil de garantie, les liquidateurs se disputent la saisie de la garantie à un prix réduit. Cependant, ce processus entraîne souvent une chute rapide des prix des garanties, aggravant davantage les problèmes de liquidation et augmentant les coûts de gaz.

Ces protocoles incitent les arbitragistes à faciliter la liquidation, mais une concurrence intense en matière de liquidation conduit souvent à des résultats injustes et à des coûts de trading élevés pour les utilisateurs réguliers.

La méthode de liquidation innovante d'Euler

Euler Finance a adopté une méthode de liquidation radicalement différente visant à aborder ces problèmes de front.

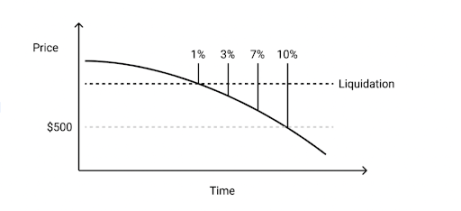

Règlement aux enchères hollandaises

Contrairement à Compound ou Aave, qui utilisent un taux de réduction fixe dans le processus de liquidation, Euler utilise un mécanisme d'enchères hollandais. Cela signifie que à mesure que le collatéral de la position de l'emprunteur devient de plus en plus insuffisant, le rabais de liquidation augmentera progressivement avec le temps. Les liquidateurs peuvent choisir le moment d'intervention optimal en fonction de leurs propres attentes en matière de risque et de rendement.

Les remises de liquidation augmentent avec le temps

Ce mécanisme réduit la congestion et la concurrence menant à MEV, aidant ainsi à stabiliser les prix du gaz. En transformant la liquidation en une vente aux enchères, Euler a créé un environnement plus bénéfique et contrôlable pour toutes les parties impliquées.

Liquidation douce

Un des points forts d'Euler est le mécanisme de liquidation douce, qui vise à protéger les emprunteurs de la peur d'une liquidation complète. Sous le mécanisme de liquidation douce, lorsque la valeur du collatéral de l'emprunteur diminue ou que la dette augmente, seule une partie du collatéral sera liquidée. Cependant, si le prix du collatéral augmente, l'emprunteur peut récupérer la partie liquidée.

Cela donne aux emprunteurs plus de temps pour se remettre des fluctuations du marché sans perdre immédiatement toute leur position. La liquidation douce permet aux utilisateurs de conserver le contrôle de leurs actifs, renforçant leur capacité à supporter les baisses de prix temporaires et à minimiser les pertes.

Le mécanisme de liquidation innovant d'Euler a directement et positivement impacté ses benchmarks :

Les activités de prêt sont actives

Comparé à d'autres protocoles comme Aave (0.38) et Compound (0.3), Euler a le ratio Borrow TVL le plus élevé (0.45). Cela indique que les emprunteurs sont attirés par Euler en raison de ses caractéristiques uniques telles que des modalités de liquidation plus favorables et la possibilité d'optimiser les fonds avec un risque moindre.

Frais attractifs et rendements

Frais hebdomadaires générés par Euler, provenant de : terminal de jeton

L'approche centrée sur l'utilisateur d'Euler permet de proposer des frais très compétitifs pour les emprunteurs (jusqu'à 557 000 $ par semaine) et des rendements lucratifs pour les déposants. En minimisant au maximum l'impact négatif de la liquidation sur les utilisateurs, le protocole contribue à garantir que les emprunteurs et les prêteurs bénéficient d'un processus plus fluide et plus efficace.

Ratio prêt-valeur (LTV)

Le ratio moyen prêt-valeur d'Euler est aussi élevé que 90%, bien plus élevé que la plupart des autres plateformes de Finances Décentralisées. Cela est dû à son mécanisme de liquidation souple, qui offre aux emprunteurs une sécurité et une flexibilité accrues lors de la gestion des positions. Les emprunteurs peuvent utiliser un effet de levier plus élevé tout en garantissant une probabilité moindre de perdre tout le collatéral lors d'un événement de liquidation.

Conclusion

Les fonctionnalités innovantes d'Euler, telles que le règlement par enchères hollandaises et la liquidation en douceur, répondent à certains des problèmes les plus pressants du prêt DeFi, tels que le MEV, les frais de gaz élevés et les risques des mécanismes de liquidation traditionnels. La forte reprise et croissance du protocole, ainsi que ses métriques attractives, indiquent qu'Euler n'est pas seulement fiable mais aussi l'un des choix les plus conviviaux et sécurisés dans l'espace DeFi d'aujourd'hui. Que ce soient des emprunteurs cherchant des conditions favorables ou des prêteurs cherchant des rendements stables, Euler peut offrir des solutions convaincantes qui le distinguent dans le domaine.

Déclaration :

- Cet article est reproduit à partir de [ ForesightNews], les droits d'auteur appartiennent à l'auteur original [Tommy.eth, Alex Liu, Foresight News],如对转载有异议,请联系Équipe d'apprentissage de GateL'équipe le traitera dès que possible selon les procédures pertinentes.

- Avertissement : Les points de vue et opinions exprimés dans cet article sont uniquement ceux de l'auteur et ne constituent aucun conseil en investissement.

- D'autres versions linguistiques de l'article sont traduites par l'équipe Gate Learn, si ce n'est pas mentionnéGate.comEn aucun cas, les articles traduits ne peuvent être copiés, diffusés ou plagiés.

Articles Connexes

Qu'est-ce que Solscan et comment l'utiliser ? (Mise à jour 2025)

Qu'est-ce que Tronscan et comment pouvez-vous l'utiliser en 2025?

Qu'est-ce que Coti ? Tout ce qu'il faut savoir sur l'ICOT

Qu'est-ce que l'USDC ?

Explication détaillée des preuves à zéro connaissance (ZKP)