Gate Research: Gate Research: BTC и ETH консолидируются, а сектора AI и Privacy Computing демонстрируют структурную устойчивость

Обзор криптовалютного рынка

По данным CoinGecko, с 2 по 15 декабря 2025 года мировые рынки продемонстрировали выраженное расхождение. Несмотря на ожидаемое снижение ставки ФРС, разногласия в политике и ожидания паузы в дальнейшем смягчении продолжали сдерживать аппетит к риску. Золото опередило традиционные активы, показав прирост более 60% с начала года. Фондовые рынки достигли новых максимумов на фоне снижения интереса к инфраструктуре искусственного интеллекта. На криптовалютном рынке вновь усилились опасения, торговая активность сосредоточилась на основных активах и стейблкоинах, а потоки капитала сместились в сторону защитных стратегий и хеджирования волатильности.【1】

Структурно BTC резко откатился после краткосрочного пробоя выше 94 000 долларов, сформировав серию пониженных максимумов на четырехчасовом таймфрейме. Зона 90 000–91 000 долларов теперь выступает в роли сопротивления. ETH скорректировался от уровня около 3 400 долларов, но продолжает консолидироваться выше 3 000 долларов, демонстрируя более устойчивую структуру цены. Ряд токенов выделился на общем фоне: M вырос более чем на 46% за неделю, MERL и ZEC прибавили около 28% и 19% соответственно, став краткосрочными лидерами. На фундаментальном уровне Polygon завершил хардфорк Madhugiri, увеличив пропускную способность сети примерно на 33%. Средние ежедневные комиссии Ethereum (90-дневное значение) снизились ниже 300 ETH, достигнув многолетнего минимума. Институциональные игроки продолжают развивать кредитование под обеспечение в биткоинах, а регуляторы ускоряют разработку новых правил и расширяют перечень допустимого обеспечения, что свидетельствует о постепенном улучшении институциональной среды.

Что касается ончейн-движения капитала, Hyperliquid выделился чистым притоком около 190 млн долларов, отражая концентрацию позиций на ончейн-перпетуалах, высокочастотной торговле и инфраструктуре с эффективным использованием капитала. Новые торговые парадигмы временно усилили объемы притока. В то же время, несмотря на первоначальный интерес, недавно запущенная сеть стейблкоинов Stable показала уровень внедрения ниже ожиданий. В условиях доминирования крупных сетей стейблкоинов на зрелых блокчейнах ее дальнейшие результаты будут зависеть от появления реальных приложений и сценариев использования.

В целом рынок остается в фазе повышенной макроэкономической неопределенности и структурных возможностей. Капитал по-прежнему ориентирован на защитную аллокацию и эффективность, а условия для широкого восстановления аппетита к риску пока не сформированы. В ближайшей перспективе наиболее вероятен осторожный режим торговли с продолжающейся структурной ротацией.

1. Обзор динамики цен

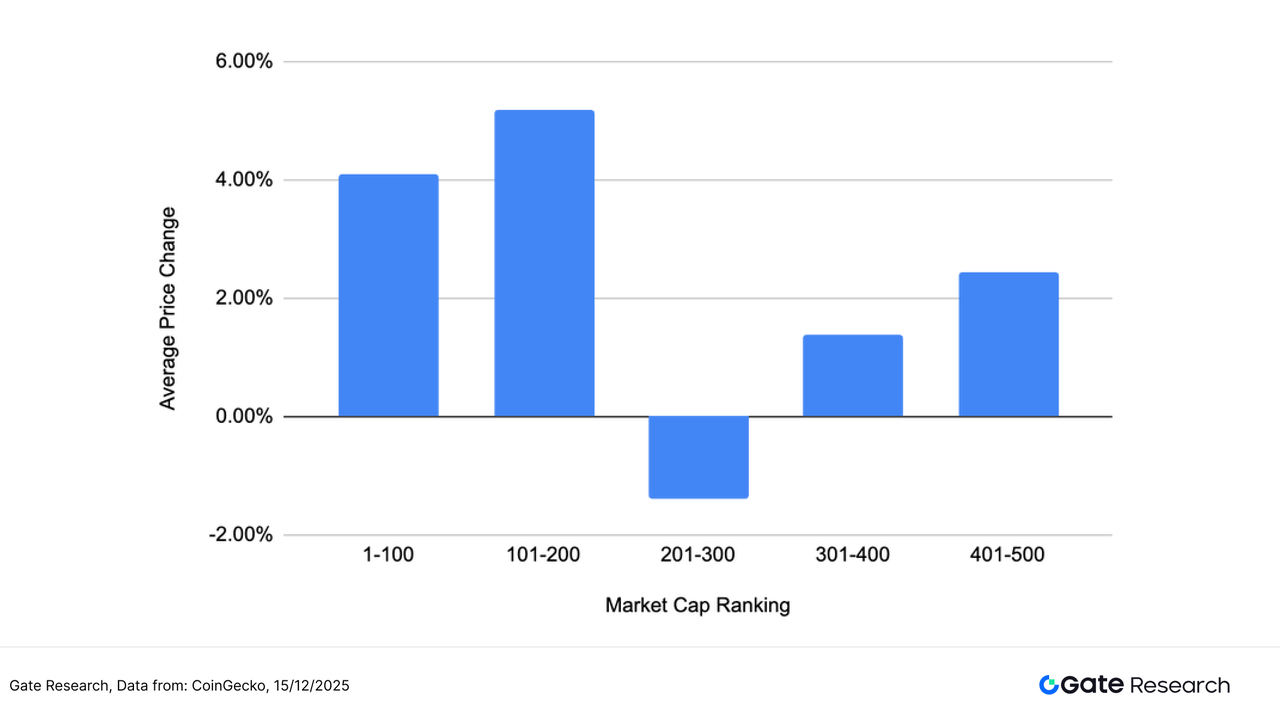

В рамках данного анализа топ-500 токенов по рыночной капитализации сгруппированы и рассмотрены по средним показателям цен с 2 по 15 декабря. Вместо синхронного снижения по всему рынку период отличался выраженной структурной дивергенцией. Активы из верхних сегментов показали лучшие результаты: группа с капитализацией 1–100 заняла средний прирост 4,10%, а сегмент 101–200 вырос до 5,18%, что говорит о сохранении интереса к основным и вторичным крупным активам при распределении капитала.

В то же время группа 201–300 снизилась на 1,38%, став единственной с отрицательной доходностью, что подчеркивает усиление давления на токены средней капитализации в условиях выборочного сокращения позиций. Более низкие сегменты показали умеренное восстановление: группы 301–400 и 401–500 прибавили 1,38% и 2,43% соответственно на фоне низкой базы и тематических потоков.

В целом рынок продемонстрировал многоуровневую структуру: «крупная капитализация лидирует, средняя под давлением, малая стабилизируется». Капитал не избегал риска повсеместно, а структурно перераспределялся между ликвидностью, нарративами и эластичностью, при этом разброс доходности по сегментам капитализации заметно увеличился.

По данным CoinGecko, топ-500 токенов по рыночной капитализации были разбиты на группы по 100 (например, места 1–100, 101–200 и т. д.). Для каждой группы рассчитаны изменения цен с 2 по 15 декабря 2025 года и выведено среднее значение доходности по сегменту. Общий средний прирост (2,34%) — это простое среднее индивидуальных доходностей всех топ-500 токенов без учета веса по капитализации.

Рисунок 1: общий средний прирост составил 2,34%. На рынке не наблюдалось синхронного отката, вместо этого проявилась выраженная структурная дивергенция.

Лидеры и аутсайдеры

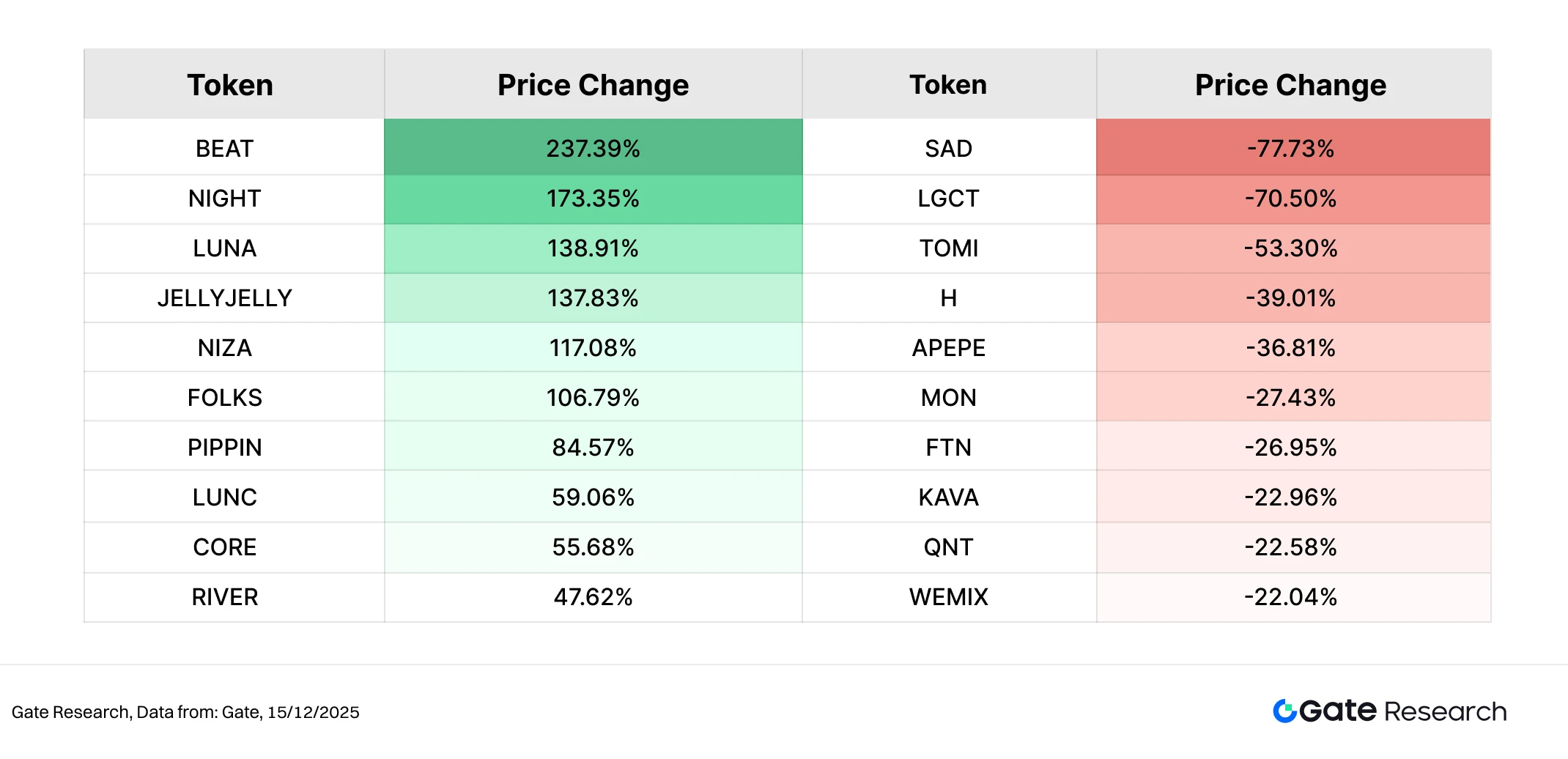

За последние две недели (2–15 декабря) криптовалютные рынки отличались высокой дисперсией на фоне макроэкономической неопределенности и быстрой смены нарративов. Индивидуальные приросты и потери токенов были существенно усилены, что подчеркивает доминирование краткосрочных высоковолатильных стратегий.

Лидеры роста: тематические токены с высокой бетой, BEAT и NIGHT

BEAT занял первое место среди лидеров с приростом 237,39%. Как токен, ориентированный на приложения в сфере AI-музыки и виртуального контента, BEAT получил поддержку на фоне устойчивого интереса к искусственному интеллекту в сочетании с небольшой рыночной капитализацией, что привлекло концентрированные краткосрочные потоки капитала и усилило ценовую эластичность.

NIGHT (+173,35%) занял второе место. Это нативный токен экосистемы Midnight Network, ориентированной на модель «приватность по умолчанию с селективным раскрытием» в соответствии с требованиями регулирования, для применения в финансах, идентификации и обмене данными. Росту способствовали прояснение сроков запуска основной сети и дорожной карты, а также переоценка рынка в пользу приватных вычислений и инфраструктуры, соответствующей требованиям комплаенса.

LUNA, JELLYJELLY и ряд других также показали прирост более 100%, что отражает общий спрос на малокапитализационные, нарративные и высоковолатильные активы.

Аутсайдеры: высокорисковые активы резко теряют позиции

Среди снижающихся SAD и LGCT лидировали по темпам падения, что свидетельствует о том, что токены с низкой ликвидностью или слабой фундаментальной поддержкой первыми попали под давление продаж при росте волатильности. TOMI, H, APEPE и MON также снизились на 30%–50%, в основном среди активов с угасающим нарративом, ограниченной глубиной рынка или перегретыми ожиданиями. Это отражает фазу активного сокращения рисковых позиций в высокобета-сегменте.

В целом перечень лидеров и аутсайдеров демонстрирует классическую динамику «сильные становятся сильнее, слабые быстро вымываются». Капитал не покидает рынок полностью, а выборочно направляется в высокоэластичные темы и оперативно сокращает позиции в активах без устойчивого нарратива или поддержки ликвидности. В ближайшей перспективе малокапитализационные токены с четкой тематикой, сильным сообществом и активной торговлей могут периодически проявлять активность, однако общий аппетит к риску остается сдержанным, а структурная дисперсия, вероятно, сохранится.

Рисунок 2: BEAT занял первое место с приростом 237,39%, что обусловлено прежде всего устойчивым интересом к AI-нарративу и высокой эластичностью, связанной с небольшой рыночной капитализацией, что привлекло концентрированные краткосрочные потоки и значительно усилило волатильность.

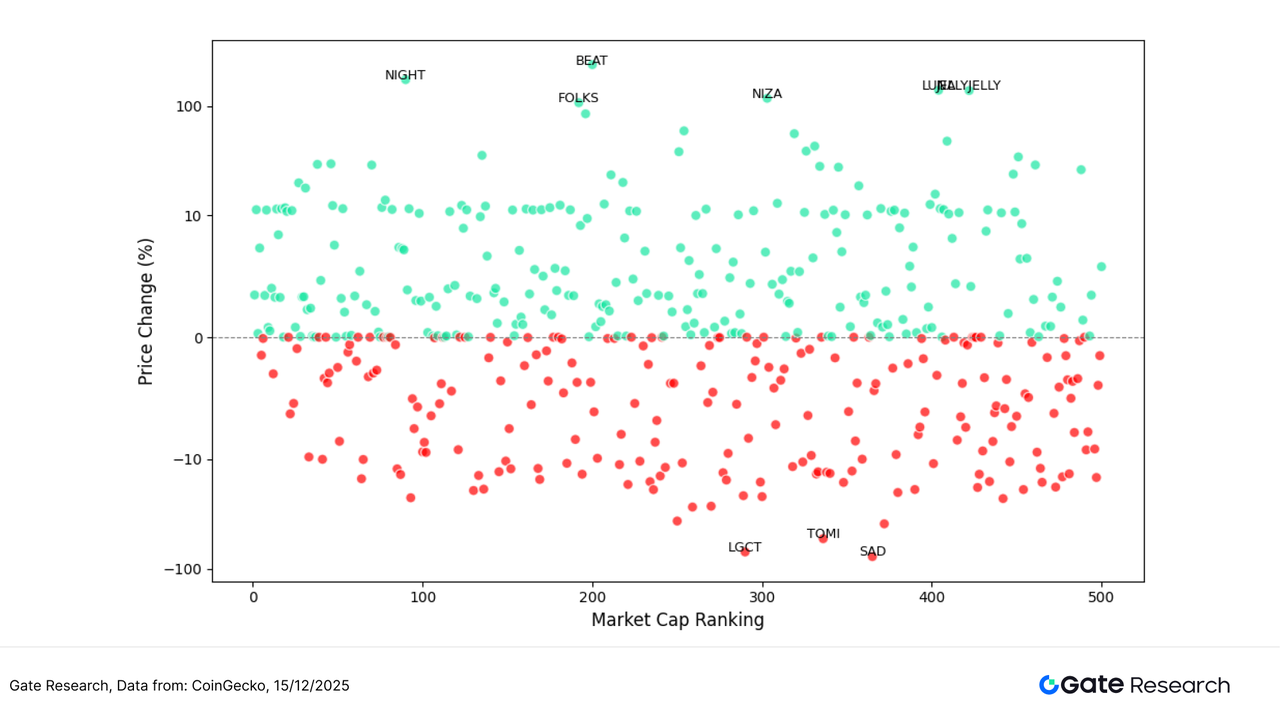

Связь между капитализацией и динамикой цен

Для анализа структурных особенностей поведения токенов в текущем цикле построено диаграмму рассеяния для топ-500 токенов по капитализации. По горизонтали — место в рейтинге (слева крупные активы), по вертикали — динамика цен с 11 по 24 ноября. Каждая точка — отдельный токен, зеленым отмечены рост, красным — снижение.

В целом число снижающихся токенов значительно превышает число растущих. Большинство активов сконцентрировано в диапазоне –10% до –25%, что говорит о слабой фазе восстановления рынка под давлением макроэкономики и угасающего настроения. Токены с существенным приростом встречаются редко и в основном сосредоточены в диапазоне 200–500 по капитализации, что свидетельствует о предпочтении капитала к высокоэластичным, нарративным активам, а не к более стабильным крупным монетам.

Среди лидеров выделяются BEAT (+436%), AVICI (+67,93%) и TEL (+66,47%) — три наиболее заметных токена, отражающих модель «экстремальная сила + нарратив». Все они находятся в сегменте средней и малой капитализации, что подтверждает тенденцию текущего цикла: «малокапитализационные нарративные токены доминируют в росте».

В то же время ключевые аутсайдеры, такие как SOON, COAI, USELESS и PLUME, в основном находятся в длинном хвосте рейтинга (за пределами 250 места), показав падение на –50% до –70%. Для этих активов характерно классическое поведение «откат после хайпа + выход капитала». В этом сегменте наблюдалась максимальная волатильность и существенное влияние на нисходящее давление в текущем цикле.

В целом динамику цен за этот период можно охарактеризовать так: «крупные активы относительно стабильны, средние и малые показали резкое расслоение; рост сосредоточен, снижение — широко распространено». Капитал продолжает отдавать предпочтение краткосрочным активам, ориентированным на настроение, что усиливает волатильность в сегменте средней и малой капитализации и отражает рынок, где аппетит к риску формируется преимущественно краткосрочной торговой активностью.

Рисунок 3: диаграмма рассеяния динамики цен среди топ-500 токенов показывает концентрацию роста в сегменте средней и малой капитализации, а снижение — по всему спектру, что подчеркивает выраженную структурную дивергенцию.

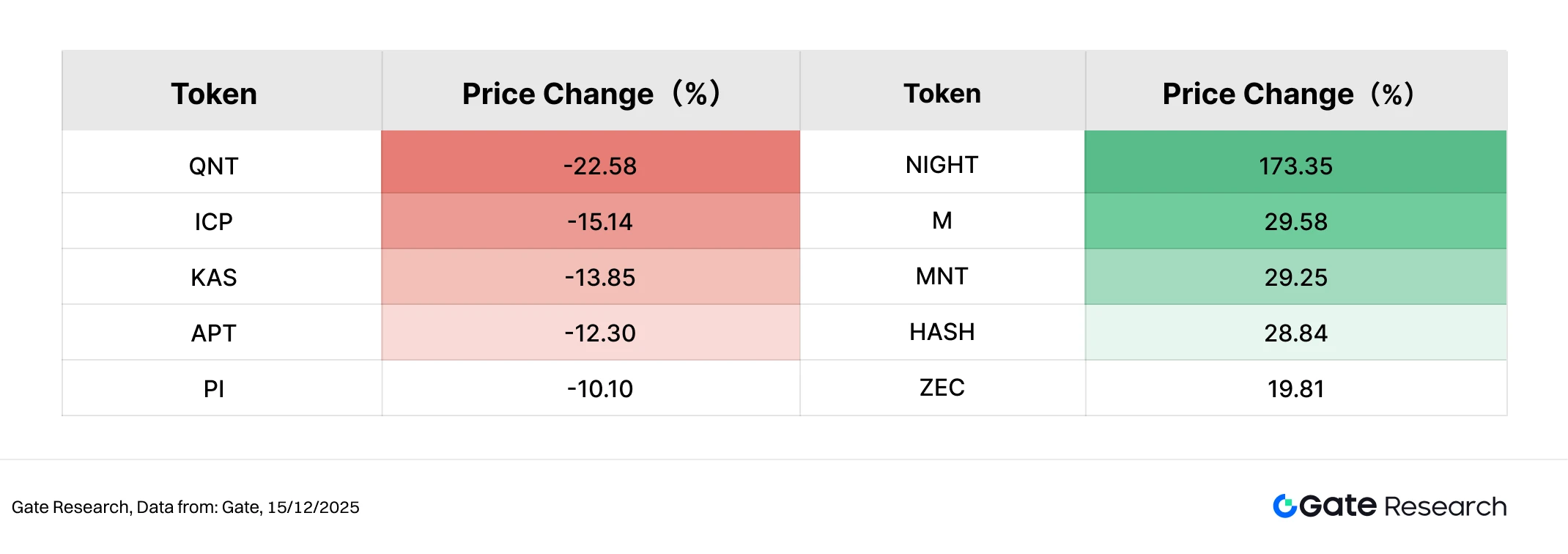

Лидеры топ-100 по капитализации

В текущей фазе консолидации рынка топ-100 токенов по капитализации продолжают демонстрировать расслоение. Основные активы испытывают широкое давление, тогда как ограниченное число проектов с четким нарративом или структурной поддержкой показывает относительное опережение.

Среди растущих NIGHT (+173,35%) уверенно лидирует в топ-100, являясь одним из немногих крупных токенов с заметным приростом. Это отражает концентрированный интерес капитала к нарративам приватных вычислений и блокчейн-комплаенса в фазе восстановления рынка. M (+29,58%) и MNT (+29,25%) также показали устойчивую динамику, HASH (+28,84%) и ZEC (+19,81%) обеспечили двузначный прирост, что свидетельствует о сохранении спроса на активы, связанные с хэшрейтом, инфраструктурой и приватностью в условиях роста осторожности. В целом число растущих токенов в топ-100 остается ограниченным, а рост концентрирован, что подтверждает модель «выборочная сила вместо массового участия».

Среди снижающихся QNT (-22,58%) показал максимальное падение, ICP (-15,14%), KAS (-13,85%) и APT (-12,30%) также продемонстрировали заметные откаты. Снижение сосредоточено среди активов с ранее выраженной высокой бетой или завышенными оценками, которые стали более уязвимыми при охлаждении аппетита к риску и ужесточении условий капитала.

В итоге сегмент топ-100 характеризуется структурой «единичные тематические прорывы наряду с широкой коррекцией». Капитал не покидает крупные активы полностью, а выборочно перераспределяется в токены с уникальным позиционированием и среднесрочной фундаментальной поддержкой. Это подтверждает рыночную среду, где преобладает осторожная позиция и структурная выборочность.

Рисунок 4: среди топ-100 токенов по капитализации NIGHT лидирует по приросту, что отражает концентрированный интерес капитала к приватным вычислениям и блокчейн-комплаенсу в текущей фазе восстановления рынка.

2. Анализ всплеска объемов

Анализ роста торговых объемов

Помимо динамики цен, более детальный анализ торговых объемов позволяет лучше понять структуру участия капитала. В рассматриваемый период рост объемов концентрировался преимущественно среди токенов средней и малой капитализации (200–400 место), формируя модель «рост объемов с четко дифференцированными результатами отскока».

Среди них LUNA выделился увеличением торгового объема в 138,91 раза при одновременном приросте цены на 24,58%, что стало самым ярким примером резонанса объема и цены за период. Это свидетельствует о концентрированном краткосрочном размещении капитала на низких уровнях цен с целью получения прибыли на отскоке. CONSCIOUS также показал относительно здоровое «соответствие объема и цены»: объем вырос в 8,60 раза, а цена — на 19,05%, что отражает одновременное восстановление внимания рынка и покупательской поддержки.

В то же время LUNC и AXL продемонстрировали значительный рост объема (59,06 и 27,53 раза соответственно), но прирост цен составил лишь 10,40% и 5,95%. Это говорит о том, что увеличение торговой активности обусловлено скорее краткосрочными оборотами и пополнением ликвидности, чем приходом трендового капитала. VSN показал лишь умеренный рост объема и цены, оставаясь преимущественно в фазе осторожного восстановления.

В целом токены с существенным ростом объема в этот период преимущественно относятся к сегменту средней и малой капитализации. В большинстве случаев рост объема обусловлен краткосрочной торговлей и стратегиями на отскок, а токенов с четким сочетанием «роста объема и значимого восстановления цены» немного. Это подтверждает, что текущая стратегия капитала по-прежнему ориентирована на тактические, фазовые возможности, а аппетит к риску пока не демонстрирует устойчивого восстановления.

Рисунок 5: такие токены, как LUNA и CONSCIOUS, показали значительный рост объема за рассматриваемый период. Некоторые из них достигли синхронного роста объема и цены, другие — лишь увеличения объема при ограниченном приросте цены, что свидетельствует о доминировании краткосрочных торговых и ликвидностных стратегий, тогда как трендовые покупки еще не сформированы.

Анализ связи между объемом и ценой

Для более точной характеристики взаимосвязи между ростом объема и динамикой цен в анализе сопоставлены коэффициенты роста торгового объема с одновременной динамикой цен. На графике по оси X — коэффициент роста объема, по оси Y — изменение цены. Ключевые пороговые значения (например, пятикратный рост объема и прирост цены на 20%) позволяют выделить различные рыночные режимы.

По общей картине большинство токенов сконцентрировано в зоне низкого роста объема и низкой волатильности цен, что говорит о сохраняющейся слабой торговой активности и отсутствии системного возвращения дополнительного капитала. Кроме того, количество снижающихся точек немного превышает число растущих, что свидетельствует о сохраняющейся осторожности и фазе консолидации и восстановления на рынке.

В квадранте, где одновременно наблюдается рост объема и цены, выделяется лишь небольшое число токенов. Самый яркий пример — LUNA, зафиксировавшая прирост цены более 100% при одновременном росте объема более чем в 100 раз, что представляет собой классическую модель «высокий объем + сильный отскок». Это говорит о концентрированном краткосрочном размещении капитала на низких уровнях и формировании временного консенсуса на рынке. LUNC также показал значительный рост объема и двузначный прирост цены, однако эластичность цены ниже, чем у LUNA, что отражает отскок на фоне высокой оборачиваемости, а не устойчивого движения по тренду.

В то же время такие токены, как CONSCIOUS и AXL, при существенном росте объема показали прирост цены в диапазоне 10%–20%. Это говорит о том, что участие капитала носило преимущественно разведочный или краткосрочный характер, а не формирование тренда. Другие активы, такие как CETH и PZETH, продемонстрировали экстремальный рост объема при умеренном приросте цены, что связано с их спецификой как стейкинговых, деривативных или структурных активов. В этих случаях рост объема обусловлен ребалансировкой, арбитражем или спросом на ончейн-ликвидность, а не направленным покупательским давлением.

В целом рынок за этот период демонстрирует четкую стратификацию по модели «объем–цена». Токенов с настоящим резонансом между объемом и ценой немного, а для большинства активов рост торговой активности не приводит к значимому приросту цены. Это свидетельствует о доминировании краткосрочных торговых и ликвидностных стратегий, а широкий аппетит к риску и трендовый капитал пока не вернулись.

Рисунок 6: диаграмма рассеяния коэффициентов роста объема и динамики цены показывает, что рост объема не обязательно приводит к росту цены. Лишь ограниченное число токенов демонстрирует настоящий резонанс объема и цены, а остальной рынок остается в фазе консолидации и структурной торговли.

Корреляционный анализ

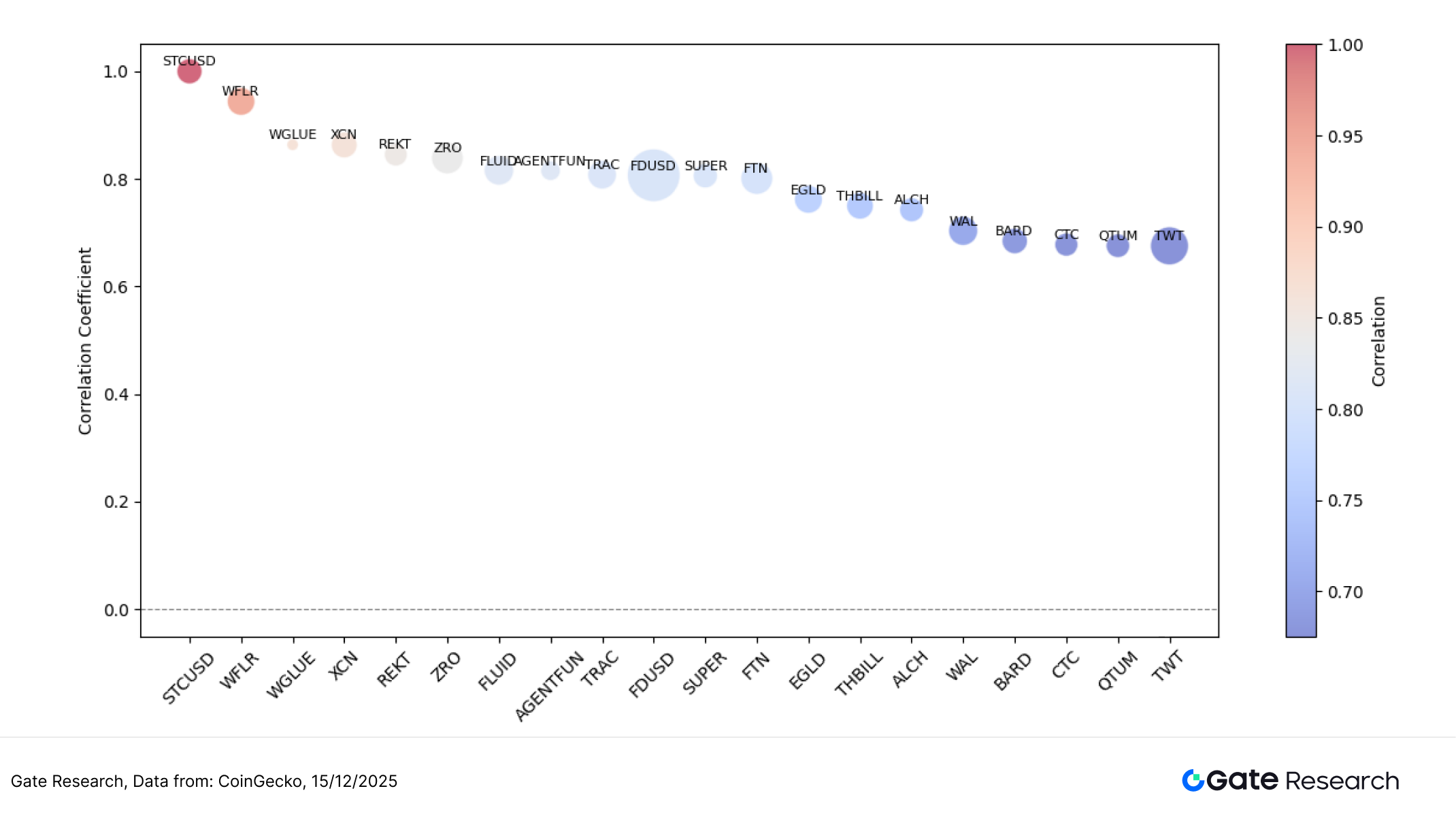

После изучения связи между торговым объемом и динамикой цен в отчете дополнительно рассмотрена их системная взаимосвязь с точки зрения статистики. В качестве индикатора относительной активности капитала используется «темп роста торгового объема, деленный на рыночную капитализацию», а затем рассчитывается его корреляция с доходностью цены, чтобы выявить типы токенов, наиболее чувствительных к движениям капитала. На графике размер круга отражает интенсивность относительной активности капитала: чем больше круг, тем сильнее рост объема на единицу капитализации и выше чувствительность цены к притоку капитала.

Как видно на рисунке, у большинства токенов коэффициенты корреляции сосредоточены в диапазоне 0,65–0,85. Это свидетельствует о том, что в текущем рынке динамика цен существенно зависит от торговой активности, но нет единой синхронизации по всем активам. Такая дисперсия говорит о начале стратификации поведения капитала вместо однородного движения.

В сегменте высокой корреляции токены STCUSD, WFLR, WGLUE и XCN показывают коэффициенты, близкие к 0,85–0,90 и выше, что говорит о высокой зависимости цен от изменений объема. Для этих активов характерна выраженная торговая направленность, высокая зависимость от ликвидности или четкие нарративные драйверы, что делает их цены особенно чувствительными к резким движениям вверх или вниз при росте объема. Это представители высокобета-токенов, чувствительных к настроению рынка.

Токены с корреляцией 0,75–0,85 демонстрируют модель «реакция на объем при ограниченной амплитуде». Их цены зависят от потоков капитала, но сохраняют определенную фундаментальную или функциональную поддержку. В то же время активы с низкой корреляцией — WAL, BARD, CTC и QTUM — менее чувствительны к изменениям объема и больше ориентированы на средне- и долгосрочный спрос и развитие экосистемы, что придает им более защитный характер. В целом распределение корреляции за период показывает четкую стратификацию: высококоррелированные активы — преимущественно торговые и чувствительные к настроению, среднекоррелированные — балансируют потоки капитала и фундаментальную логику, а низкоррелированные — более независимы. Это свидетельствует о переходе рынка к более детализированному, атрибутивному ценообразованию.

Рисунок 7: корреляция между относительной торговой активностью и динамикой цены показывает, что торговые и чувствительные к настроению токены отличаются значительно более высокой корреляцией, а инфраструктурные и зрелые экосистемные активы — низкой чувствительностью к изменениям объема, что подчеркивает выраженную стратификацию рынка.

В текущем рыночном цикле криптовалютный рынок продолжает демонстрировать структурную ротацию под давлением макроэкономической неопределенности. Топ-500 токенов по капитализации показали умеренный средний прирост около 2,34%, однако разброс результатов был существенным. Активы крупной капитализации проявили относительную устойчивость, сегмент средней капитализации оказался под давлением, а малокапитализационные токены в хвосте рейтинга показали ранние признаки восстановления. Тематически активы с высокой эластичностью продемонстрировали концентрированные ралли, такие токены, как BEAT, NIGHT и LUNA, заметно укрепились на фоне приложений AI, нарративов приватных вычислений и динамики высоковолатильной торговли. В то же время ранее слабые или высокобета-активы, такие как SAD, LGCT и TOMI, быстро откатились. Хотя торговые объемы существенно выросли в ряде токенов средней и малой капитализации, общий характер рынка остался «дивергентным ростом объемов», а консенсус по тренду пока не сформирован.

Помимо ценовой динамики, ряд потенциальных проектов с эирдропами продолжает развиваться в популярных сегментах: AI, Layer 2, социальные системы стимулов и идентификация. При грамотном выборе времени участия и поддержании активности пользователи могут занять выгодные позиции на рынке с ограниченным диапазоном и получить токены или право на эирдроп. В следующем разделе представлены четыре проекта, заслуживающих особого внимания, а также пути участия, что поможет более системно подходить к поиску возможностей в Web3.

Ключевые эирдропы

В этом отчете выделены четыре проекта с эирдропами и программами стимулов, заслуживающие внимания с 2 по 15 декабря 2025 года: Tashi Network (узловая сеть для фарминга XP в экосистеме Solana), Pharos (тестнет-блокчейн с программой стимулов, перешедший к фазе 3), Chainers (программа лояльности, ориентированная на выполнение задач сообщества), и Altura (инициатива по стимулированию контента на базе Mindshare в Cookie.fun).

Все эти проекты находятся на ранних этапах или в фазе активации стимулов. Пользователи могут накапливать записи о вкладе, развертывая узлы, участвуя в тестнете, выполняя социальные и групповые задачи или создавая контент, заблаговременно занимая позиции для возможных будущих эирдропов, распределения токенов или вознаграждений.

Tashi Network

Tashi Network — проект децентрализованной сетевой инфраструктуры на базе Solana. Его основной продукт позволяет пользователям самостоятельно развертывать и управлять сетевыми узлами — как через однократную установку, так и вручную. За запуск узлов и выполнение сетевых задач участники получают XP, которые в будущем могут быть конвертированы в токены проекта и стать основой для эирдропа или других стимулов экосистемы.【2】

Как принять участие:

- Перейдите на сайт Tashi Network, подключите кошелек Solana и откройте дашборд.

- Выполняйте сетевые задачи (например, запуск узла, приглашение друзей, получение тестовых токенов) для получения дополнительных XP.

- Выполняйте социальные задачи (подписка на X, вступление в Telegram/Discord, взаимодействие и репосты) для накопления XP.

Pharos

Pharos — развивающаяся экосистема публичного блокчейна, в настоящее время работает тестнет с программой стимулов, перешедший к фазе 3. Проект поощряет раннее участие через взаимодействие с тестнетом, ежедневные чекины, привязку соцаккаунтов и использование приложений экосистемы, распределяя тестовые токены и ончейн-награды в формате учетных данных. На этом этапе Pharos делает акцент на регулярной активности и реальном взаимодействии: ежедневные посещения, получение и перевод тестовых токенов, реальное использование поддерживаемых приложений.【3】

Как принять участие:

- Перейдите на сайт Pharos, подключите кошелек и добавьте тестнет Pharos в кошелек.

- Откройте дашборд тестнета, выполняйте ежедневные чекины и приглашайте друзей.

- Привяжите аккаунты X и Discord.

Chainers

Chainers — Web3-проект, ориентированный на развитие сообщества и рост пользовательской базы. Недавно запущена программа лояльности, где пользователи получают Chainers XP за выполнение социальных задач и приглашения. XP начисляется за базовые действия в сообществе (подписка на соцканалы, вступление в группы) и приглашение новых участников. Эти баллы, вероятно, будут играть ключевую роль при будущих эирдропах или распределении токенов. Программа рассчитана на раннее расширение сообщества, акцентируя внимание на реальном участии и долгосрочной активности, а не на сложных ончейн-взаимодействиях.【4】

Как принять участие:

- Перейдите на сайт Chainers, подключите кошелек и откройте страницу программы лояльности.

- Выполняйте основные социальные задачи (вступление в Telegram, подписка на X, вступление в Discord) для получения XP.

- Участвуйте в ежедневных заданиях и приглашайте друзей по своей реферальной ссылке для накопления баллов.

Altura

Altura — Web3-проект, ориентированный на нарратив AI-агентов и распространение контента. Недавно запущена кампания Mindshare на Cookie.fun, где вознаграждение распределяется по результатам создания контента и социального влияния. Команда официально выделила 0,5% общего объема токенов в пул наград кампании, стимулируя участников создавать качественный контент и обсуждать экосистему Altura. Механика акцентирует влияние контента, а не просто активность, при этом индивидуальный Mindshare-индекс напрямую определяет размер вознаграждения.【5】

Как принять участие:

- Перейдите на Cookie.fun, откройте страницу кампании Altura и подключите аккаунт X.

- Создавайте и публикуйте качественный контент об Altura (например, обзоры продуктов, разборы механик, аналитические мнения).

- Постоянно улучшайте показатели вовлеченности для повышения Mindshare-индекса и позиции в рейтинге.

Напоминание

Планы эирдропов и способы участия могут меняться в любой момент. Рекомендуется следить за официальными каналами перечисленных проектов для получения актуальной информации. Кроме того, пользователям следует проявлять осторожность, учитывать риски и проводить собственный анализ перед участием. Gate не гарантирует последующее распределение эирдропов.

Заключение

За период с 2 по 15 декабря 2025 года, несмотря на ожидаемое снижение ставки ФРС, расхождения в политике и ожидания паузы продолжили сдерживать аппетит к риску, оставив BTC и ETH в диапазоне консолидации. На ончейн-уровне потоки капитала явно сосредоточились на эффективных деривативах и торговой инфраструктуре, при этом Hyperliquid лидировал по чистым притокам, отражая устойчивую уверенность рынка в ончейн-перпетуалах и высокочастотной торговле. Тематически капитал стремился к сегментам с высокой эластичностью: активы, связанные с AI, приватными вычислениями и высоковолатильной торговлей, показали заметные результаты, а BEAT, NIGHT и LUNA продемонстрировали существенный прирост. В то же время новые нарративы Layer 1 и стейблкоинов оказались слабее ожиданий.

Динамика объема и цены показывает, что лишь ограниченное число токенов — таких как LUNA и CONSCIOUS — достигли настоящего резонанса между объемом и ценой, а большинство токенов с высоким объемом показали ограниченный прирост цены. Это свидетельствует о доминировании краткосрочных стратегий на отскок и ликвидностных операций. Корреляционный анализ дополнительно подтверждает, что высокобета- и торгово-ориентированные токены наиболее чувствительны к изменениям рыночного настроения, тогда как инфраструктурные активы и токены зрелых экосистем демонстрируют относительно независимую динамику цен.

Кроме того, проекты, отслеживаемые в этот период — Tashi Network, Pharos, Chainers и Altura — находятся в четко определенных фазах реализации стимулов. Их фокус — расширение узловой сети, накопление активности в тестнете, развитие сообщества и системы лояльности, распространение контента и конкуренция за Mindshare. В целом эти проекты предлагают прозрачные механизмы стимулов и относительно низкие пороги участия. Пользователи могут постепенно увеличивать свой XP, баллы или вес Mindshare через запуск узлов, ежедневные чекины, ончейн-взаимодействие, приглашение новых участников или публикацию контента, тем самым повышая потенциальную долю при будущих эирдропах и распределении вознаграждений.

Источник:

- CoinGecko, https://www.coingecko.com/

- Tashi Network, https://depin.tashi.network/login/

- Pharos, https://testnet.pharosnetwork.xyz/experience

- Chainers, https://quest.chainers.io/loyalty

- Altura, https://www.cookie.fun/campaigns/alturax

Gate Research — это комплексная платформа исследований блокчейна и криптовалют, предоставляющая экспертный контент: технический анализ, рыночные обзоры, отраслевые исследования, прогнозы трендов и анализ макроэкономической политики.

Отказ от ответственности

Инвестиции в криптовалютные рынки сопряжены с высоким риском. Рекомендуется проводить собственный анализ и полностью понимать специфику активов и продуктов перед принятием решений об инвестициях. Gate не несет ответственности за возможные убытки или ущерб, возникшие в результате таких решений.

Похожие статьи

Топ 20 Крипто Аирдропов в 2025 году

Как лучше читать графики криптовалют

Исследование Gate: Обзор рынка криптовалют на 2024 год и прогноз трендов на 2025 год

Как использовать API для начала квантовой торговли

Исследование Gate: биткойн возвращается после преодоления отметки в $70 000, транзакции в блокчейне Solana опережают Ethereum