🏛️ #MacroWatchFedChairPick | 領導力焦點 📊✨

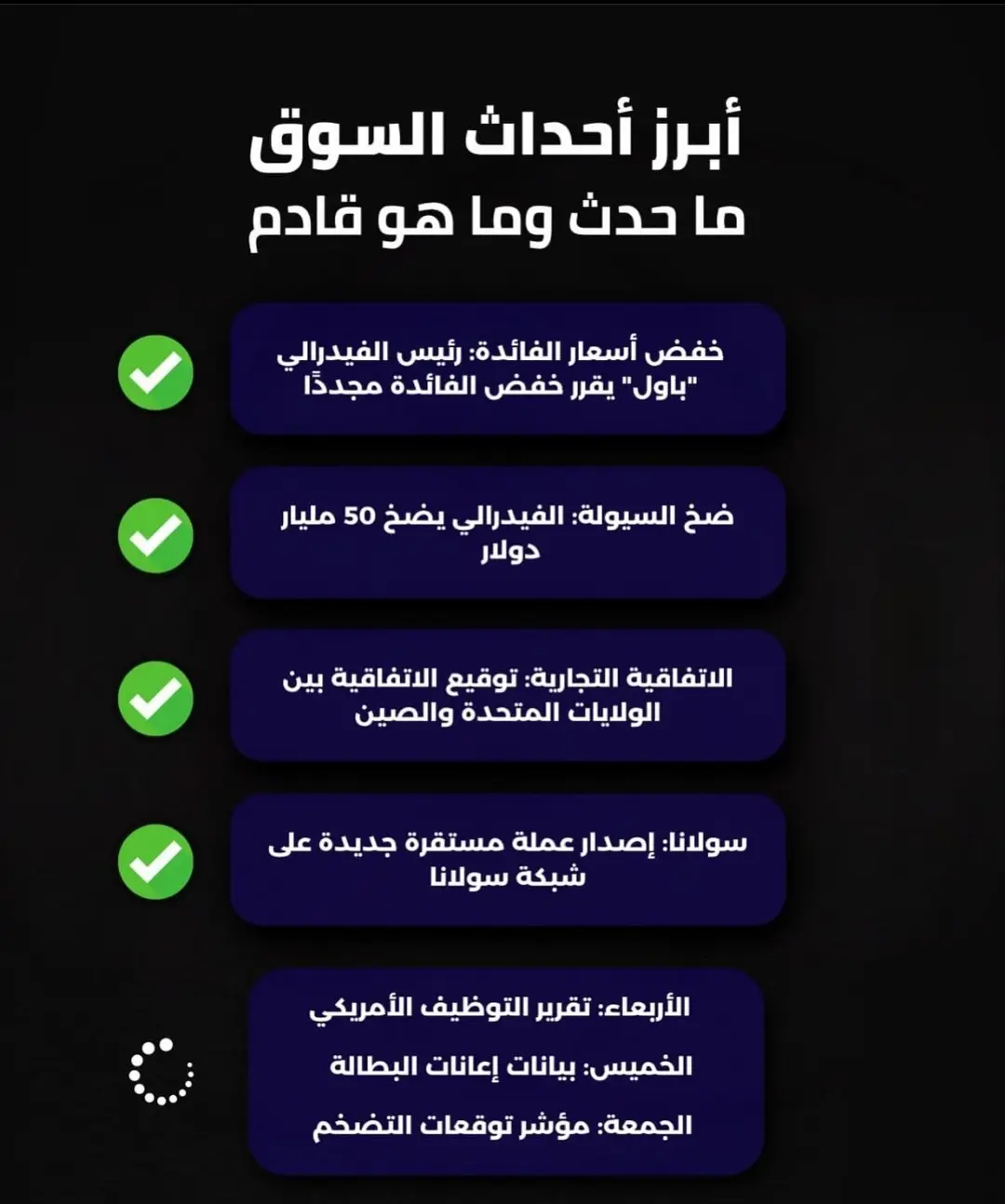

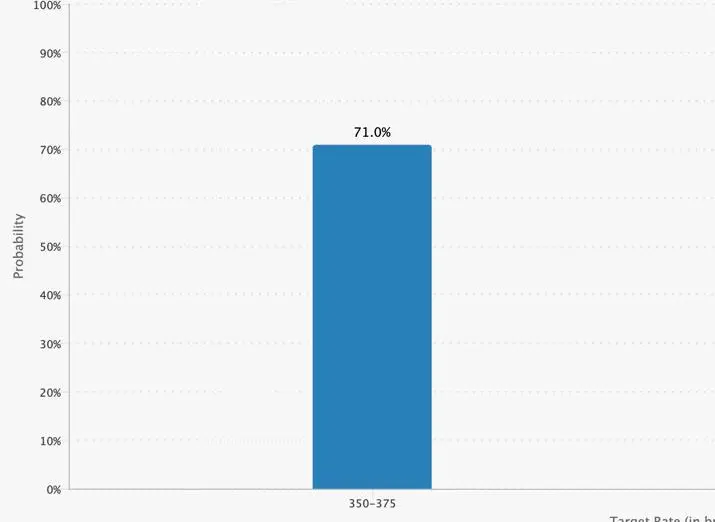

市場正密切關注聯邦儲備委員會主席的選擇,因為這一決定可能影響未來的貨幣政策、利率走向以及整體風險情緒。隨著流動性和監管預期的演變,加密貨幣市場可能會做出反應。 🌍💹

🔍 為何重要:

美國利率政策的潛在轉變 💱

對全球市場和加密情緒的影響 📈📉

各資產類別交易者的策略調整 🧠

保持對宏觀動態的了解,並利用Gate.io的即時洞察和先進交易工具自信交易。 ⚡💼

#Gateio #MacroWatch #Fed #MarketSentiment 🚀✨

查看原文市場正密切關注聯邦儲備委員會主席的選擇,因為這一決定可能影響未來的貨幣政策、利率走向以及整體風險情緒。隨著流動性和監管預期的演變,加密貨幣市場可能會做出反應。 🌍💹

🔍 為何重要:

美國利率政策的潛在轉變 💱

對全球市場和加密情緒的影響 📈📉

各資產類別交易者的策略調整 🧠

保持對宏觀動態的了解,並利用Gate.io的即時洞察和先進交易工具自信交易。 ⚡💼

#Gateio #MacroWatch #Fed #MarketSentiment 🚀✨